Право индивидуального предпринимателя на освобождение от налогообложения доходов, полученных от близких родственников в порядке дарения

Доклад на конференции «Налоговое право в решениях Конституционного суда РФ», 20 — 28 апреля 2021 г. Вы можете принять участие в конференции, оставив комментарий к этому докладу и к докладам других участников конференции. Программа конференции по этой ссылке.

Ю.С. Мирзоев

ООО «Национальная юридическая компания «Митра» (г. Краснодар)

[email protected]

Проблема

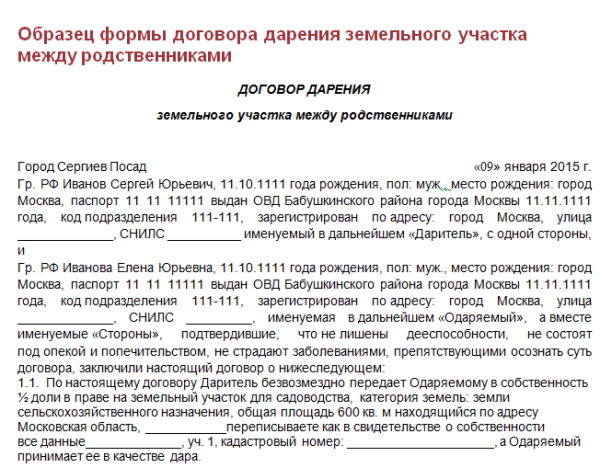

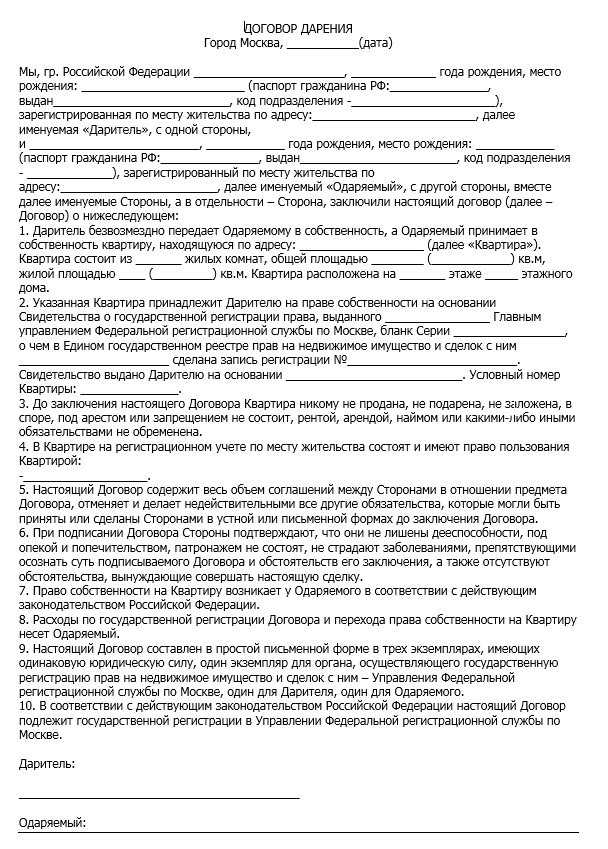

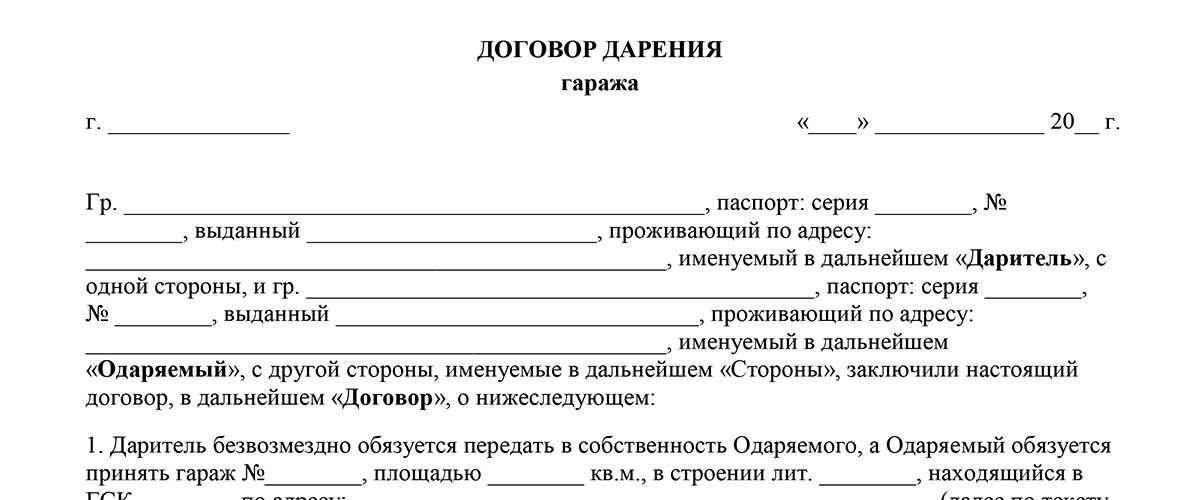

Согласно пункту 18.1 статьи 217 НК РФ доходы физических лиц, полученные в порядке дарения (за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев), освобождаются от обложения налогом на доходы физических лиц. Применительно же к случаям дарения недвижимого имущества, транспортных средств, акций, долей, паев доходы физических лиц освобождаются от налогообложения лишь при условии, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (супругами, родителями и детьми, дедушкой, бабушкой и внуками, полнородными и неполнородными братьями и сестрами).

Между тем, налоговым законодательством прямо не урегулированы случаи, когда одаряемое лицо является индивидуальным предпринимателем, применяющим упрощенную систему налогообложения (далее – УСН), а имущество, полученное в дар от близкого родственника, в дальнейшем используется им в предпринимательской деятельности.

Позиции правоприменителей по данному вопросу можно свести к двум противоположным подходам.

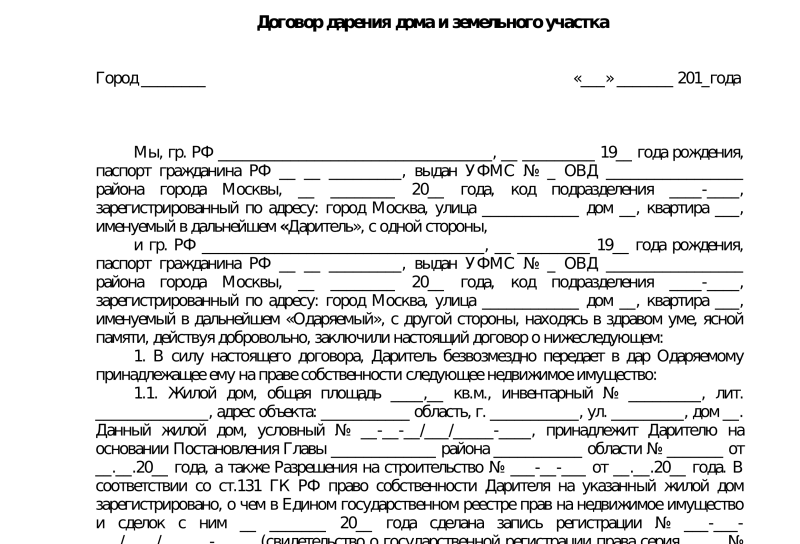

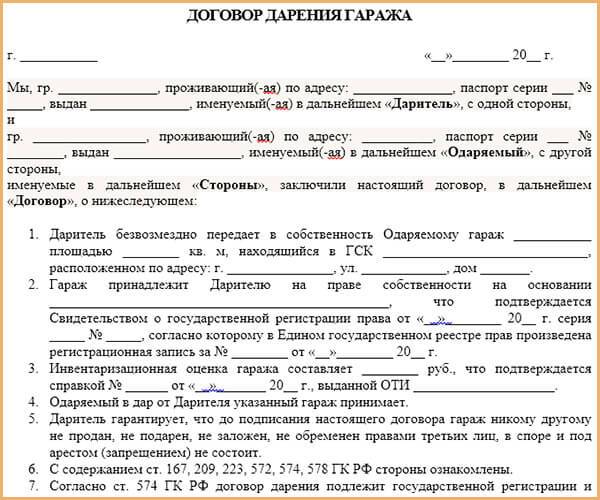

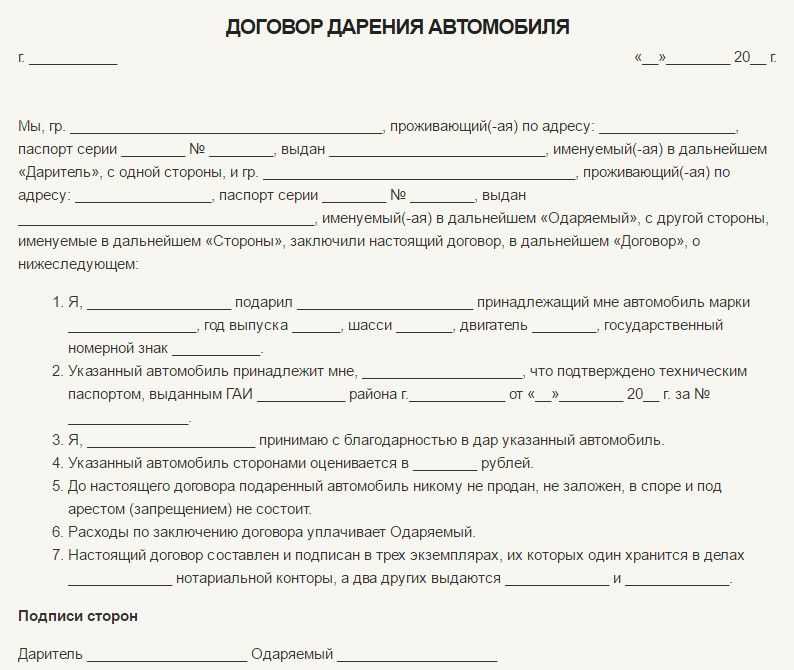

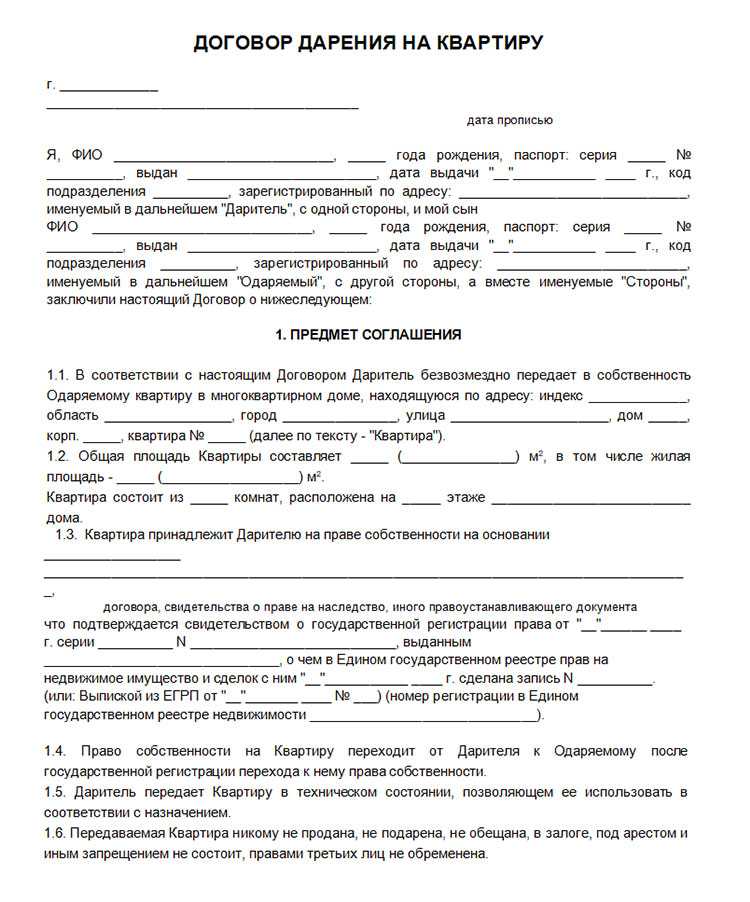

Первый подход основан на буквальном толковании норм налогового законодательства. Он предполагает, что когда договор дарения нежилых объектов недвижимости заключается между физическими лицами вне рамок предпринимательской деятельности и исключительно по причине наличия родственных связей и в самом договоре даритель и одаряемый поименованы как физические лица (а не индивидуальные предприниматели), то на индивидуального предпринимателя, применяющего УСН и получившего в порядке дарения имущество от близкого родственника, порядок учета доходов, предусмотренный главой 26.2 НК РФ, не распространяется.

Такой подход демонстрирует Минфин России в своих письмах от 03.09.2009 № 03-11-09/298, от 11.12.2014 № 03-04-05/63974, от 22.12.2014 № 03-11-11/66174, от 22.07.2015 № 03-11-11/41978.

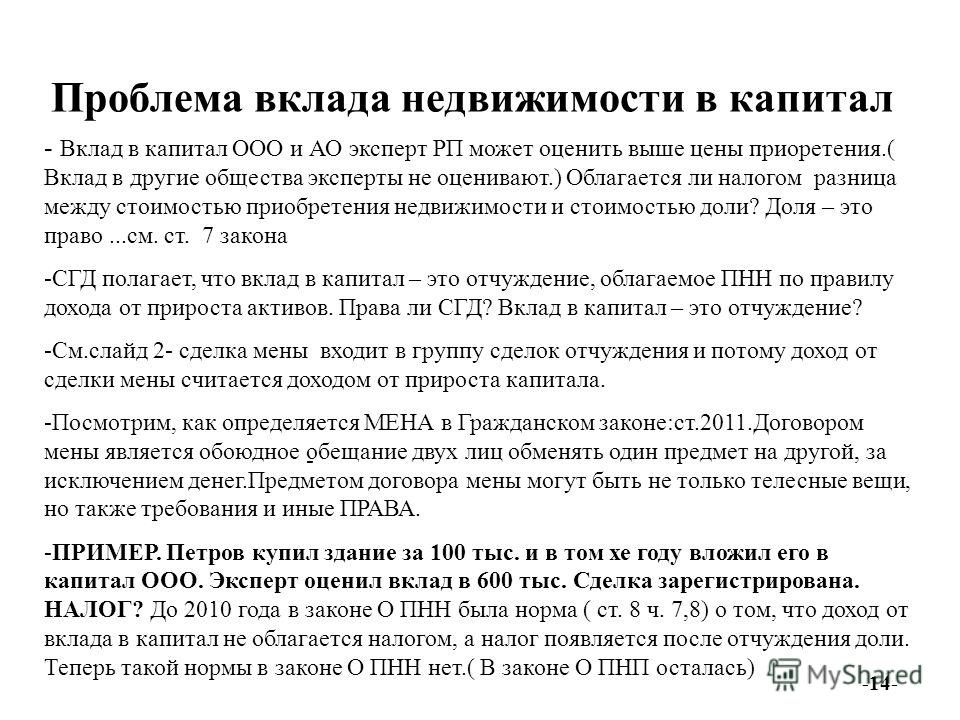

Второй подход предполагает, что при налогообложении дохода в виде недвижимого имущества, полученного в дар от близкого родственника, определяющее значение имеет характер использования этого имущества. Соответственно, когда полученные в дар объекты недвижимости не предназначены для использования предпринимателем в личных, семейных или домашних нуждах и используются (использовались) в предпринимательской деятельности, то положения пункта 18.1 статьи 217 НК РФ не подлежат применению, а полученный доход подлежит налогообложению на основании пункта 1 статьи 346.15 НК РФ.

Примером такого подхода могут служить судебные акты по делам № А79-6219/2019, № А11-4980/2015.

Как видим, первый подход основывается на буквальном прочтении соответствующих норм и является формальным. Второй подход может быть обозначен как сущностный, так как основывается на оценке назначения и фактического использования передаваемого в дар имущества. Поскольку применение того или иного подхода оказывает существенное влияние на результат применения нормы пункта 18.1 статьи 217 НК РФ, обозначенная проблема попала в фокус внимания Конституционного Суда РФ.

Поскольку применение того или иного подхода оказывает существенное влияние на результат применения нормы пункта 18.1 статьи 217 НК РФ, обозначенная проблема попала в фокус внимания Конституционного Суда РФ.

Позиция Конституционного Суда РФ

В определении от 29.09.2020 № 2312-О «Об отказе в принятии к рассмотрению жалобы гражданина Шкутова Вадима Владимировича на нарушение его конституционных прав пунктом 18.1 статьи 217 НК РФ и подпунктом 4 пункта 1 статьи 575 ГК РФ» Конституционный Суд РФ указал, что оспариваемое заявителем законоположение само по себе не может расцениваться как нарушающее ее конституционные права в указанном в жалобе аспекте. Кроме того, суд указал, что пункт 18.1 статьи 217 НК РФ предусматривает случаи освобождения отдельных доходов от обложения налогом на доходы физических лиц и, следовательно, направлен на обеспечение прав налогоплательщиков, а не на их ограничение. Иными словами, Конституционный Суд РФ фактически уклонился от разрешения данной актуальной правовой проблемы.

Впрочем, необходимо отметить, что полученный отрицательный результат в Конституционном Суде РФ был в немалой степени обусловлен ошибочными действиями самого заявителя. Полагаю, что заявителю перед Конституционным Судом РФ следовало ставить вопрос о соответствии Конституции РФ не пункта 18.1 статьи 217 НК РФ и подпункта 4 пункта 1 статьи 575 ГК РФ, а норм статьи 346.15 НК РФ в той части, в которой эта статья позволяет налоговому органу доначислять налог применяющему УСН налогоплательщику по сделкам дарения недвижимого имущества (а также транспортных средств, акций, долей, паев), совершенным между индивидуальными предпринимателями, которые являются членами семьи или близкими родственниками в соответствии с Семейным кодексом РФ.

Мнение автора по данному вопросу

До 2006 года в зависимости от того, кто являлся дарителем, зависело, какой налог должен был уплачивать одаряемый. Например, если дарителем являлось физическое лицо, то одаряемый должен был уплачивать налог с имущества, переходящего в порядке дарения. Если дарителями являлись организации или индивидуальные предприниматели, то одаряемый должен был уплачивать налог на доходы физического лица. Для каждого налога были установлены определенные льготы, которые давали возможность либо не уплачивать налог вовсе, либо уплачивать его с части стоимости полученного в дар имущества.

Если дарителями являлись организации или индивидуальные предприниматели, то одаряемый должен был уплачивать налог на доходы физического лица. Для каждого налога были установлены определенные льготы, которые давали возможность либо не уплачивать налог вовсе, либо уплачивать его с части стоимости полученного в дар имущества.

После корректировки налогового законодательства Федеральным законом от 01.07.2005 № 78-ФЗ «О признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации в связи с отменой налога с имущества, переходящего в порядке наследования или дарения» нормы о налоге с имущества, переходящего в порядке наследования или дарения, утратили силу, а глава 23 НК РФ была дополнена положениями, предусматривающими налогообложение доходов в денежной и натуральной формах, получаемых физическими лицами от физических лиц в порядке наследования и дарения имущества, в том числе обсуждаемой нормой пункта 18. 1 статьи 217 НК РФ, согласно которой, доходы в виде недвижимого имущества, транспортных средств, акций, долей, паев, полученные в порядке дарения, освобождаются от налогообложения, если даритель и одаряемый являются членами семьи или близкими родственниками в соответствии с Семейным кодексом РФ. Исключений из этого порядка, связанных со статусом дарителя или назначением имущества, например, использованием (или не использованием) недвижимости в предпринимательской деятельности, законодатель не предусмотрел.

1 статьи 217 НК РФ, согласно которой, доходы в виде недвижимого имущества, транспортных средств, акций, долей, паев, полученные в порядке дарения, освобождаются от налогообложения, если даритель и одаряемый являются членами семьи или близкими родственниками в соответствии с Семейным кодексом РФ. Исключений из этого порядка, связанных со статусом дарителя или назначением имущества, например, использованием (или не использованием) недвижимости в предпринимательской деятельности, законодатель не предусмотрел.

Как ранее указывал Конституционный Суд РФ в постановлении от 17.12.1996 № 20-П, гражданин, если он является индивидуальным предпринимателем без образования юридического лица, использует свое имущество не только для занятия предпринимательской деятельностью, но и в качестве собственно личного имущества, необходимого для осуществления неотчуждаемых прав и свобод (в частности, права свободно распоряжаться своим имуществом), следовательно имущество гражданина в этом случае юридически не разграничено. Соответственно у одаряемого лица, являющегося индивидуальным предпринимателем, не должно возникать дохода, облагаемого налогом на доходы физических лиц, при приеме в дар коммерческой недвижимости от родственника-предпринимателя.

Соответственно у одаряемого лица, являющегося индивидуальным предпринимателем, не должно возникать дохода, облагаемого налогом на доходы физических лиц, при приеме в дар коммерческой недвижимости от родственника-предпринимателя.

При таких обстоятельствах применяющий общую систему налогообложения предприниматель при получении в дар недвижимого имущества от члена семьи или близкого родственника, также являющегося предпринимателем, не должен уплачивать налог на доходы физического лица вне зависимости от факта использования этого имущества в предпринимательской деятельности. При иной трактовке следовало бы констатировать, что правоприменители (налоговые органы) вправе самостоятельно изменять и дополнять законодательство, что очевидно не охватывается их компетенцией и нарушает конституционный принцип разделения властей (статья 10 Конституции РФ). Более того, в этом случае надлежало бы признать, что при получении в наследство имущества, ранее используемого наследодателем в предпринимательской деятельности, на стороне наследников появляется доход, подлежащий обложению налогом на доходы физических лиц, что явно противоречит цели принятия упомянутого выше Федерального закона от 01. 07.2005 № 78-ФЗ.

07.2005 № 78-ФЗ.

Между тем, в отношении предпринимателя, применяющего УСН, рассматриваемая ситуация не выглядит столь бесспорно.

В соответствии с пунктом 1 статьи 346.15 НК РФ налогоплательщики, применяющие УСН, при определении объекта налогообложения учитывают доходы от реализации, определяемые на основании статьи 249 НК РФ, и внереализационные доходы, определяемые на основании статьи 250 НК РФ.

Согласно пункту 8 статьи 250 НК РФ к внереализационным доходам отнесены доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в статье 251 НК РФ.

Понятно, что в статье 251 НК РФ указаны случаи, которые при буквальном толковании нормы могут быть применены только к юридическим лицам, так как индивидуальные предприниматели не являются плательщиками налога на прибыль. Между тем, по своему экономическому содержанию и цели регулирования положения подпункта 11 пункта 1 статьи 251 НК РФ, позволяющие освободить от налогообложения налогом на прибыль полученное юридическим лицом от физического лица недвижимое имущество, тождественны пункту 18. 1 статьи 218 НК РФ, так как в качестве критерия для оценки возможности освобождения (или не освобождения) от налогообложения налогом выступает «степень родственности и взаимозависимости» между субъектами сделки.

1 статьи 218 НК РФ, так как в качестве критерия для оценки возможности освобождения (или не освобождения) от налогообложения налогом выступает «степень родственности и взаимозависимости» между субъектами сделки.

Как ранее указывал Конституционный Суд РФ в постановлении от 13.03.2008 № 5-П, в силу статьи 19 Конституции РФ во взаимосвязи с ее статьей 57 налоги и сборы не могут носить дискриминационный характер и различно применяться в зависимости, в частности, от имущественного положения, а также от других обстоятельств. В другом постановлении (от 27.04.2001 № 7-П) Конституционный Суд РФ отметил, что принцип равенства всех перед законом гарантирует одинаковые права и обязанности для субъектов, относящихся к одной категории, и не исключает возможность установления различных условий для различных категорий субъектов права; такие различия, однако, не могут носить произвольный характер, они должны основываться на объективных характеристиках соответствующих категорий субъектов.

В налогообложении равенство понимается прежде всего как равномерность, нейтральность и справедливость налогообложения. Это означает, что одинаковые экономические результаты деятельности налогоплательщиков должны влечь одинаковое налоговое бремя и что принцип равенства налогового бремени нарушается в тех случаях, когда определенная категория налогоплательщиков попадает в иные по сравнению с другими налогоплательщиками условия, хотя между ними нет существенных различий, которые оправдывали бы неравное правовое регулирование.

Это означает, что одинаковые экономические результаты деятельности налогоплательщиков должны влечь одинаковое налоговое бремя и что принцип равенства налогового бремени нарушается в тех случаях, когда определенная категория налогоплательщиков попадает в иные по сравнению с другими налогоплательщиками условия, хотя между ними нет существенных различий, которые оправдывали бы неравное правовое регулирование.

Между тем, освобождая организации от налогообложения доходов в виде имущества, безвозмездно полученного от физического лица (если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия в уставном (складочном) капитале (фонде) такой организации, определенная в соответствии с положениями статьи 105.2 НК РФ составляет не менее 50 процентов), и одновременно облагая налогом доходы предпринимателей-упрощенцев, получающих используемое в предпринимательской деятельности имущество безвозмездно от членов своей семьи или близких родственников, законодатель фактически нарушает принцип равенства налогообложения. Кроме того, при получении от родственников в дар недвижимого имущества, используемого в предпринимательской деятельности, предприниматели, применяющие общую систему налогообложения, оказываются в более выгодном положении по сравнению с предпринимателями, применяющими УСН.

Кроме того, при получении от родственников в дар недвижимого имущества, используемого в предпринимательской деятельности, предприниматели, применяющие общую систему налогообложения, оказываются в более выгодном положении по сравнению с предпринимателями, применяющими УСН.

При таких обстоятельствах полагаю, что Конституционный Суд РФ необоснованно уклонился от разрешения данного правового казуса и установления конституционно-правового смысла пункта 18.1 статьи 217 НК РФ, в том числе в его взаимосвязи с пунктом 1 статьи 346.15 НК РФ. Надеюсь, что в будущем Конституционный Суд РФ обратит внимание на данную проблему и рассмотрит следующую жалобу по обсуждаемому вопросу по существу. На мой взгляд, для разрешения данной проблемы необходимо указать законодателю на необходимость внесения изменений в статью 346.15 НК РФ и дополнения пункта 1.1 этой статьи положением о том, что при определении объекта налогообложения не учитываются доходы, указанные в пунктах 18 и 18.1 статьи 217 НК РФ.

Что вам нужно знать

Поддержка самых маленьких в нашей жизни очень важна. И хотя время, проведенное вместе, может быть самым ценным подарком из всех, финансовые подарки могут помочь детям настроиться на более надежное финансовое будущее.

И хотя время, проведенное вместе, может быть самым ценным подарком из всех, финансовые подарки могут помочь детям настроиться на более надежное финансовое будущее.

Независимо от того, являетесь ли вы родителем, членом семьи или близким другом, ценный подарок для ребенка может оказать глубокое влияние, особенно если подарок вложен и со временем растет.

А как насчет налоговых последствий? Получает ли дядя Сэм кусок пирога, когда дело доходит до подарков?

В этом всеобъемлющем руководстве вы узнаете все, что вам нужно знать о налогах на подарки детям, а также о том, как сделать ваш подарок максимально эффективным.

Есть ли налог на подарки детям?

Подарки, сделанные детям, могут облагаться налогом, но обычно только в том случае, если они являются крупными подарками.

С 2022 года любой подарок на сумму менее 16 000 долларов США обычно не облагается налогом на дарение, и о нем не нужно сообщать в IRS.

Это связано с ежегодным освобождением от налога на дарение. В 2021 году он составлял 15 000 долларов, но к 2022 году он увеличился до 16 000 долларов, поскольку он обычно ежегодно корректируется с учетом инфляции.

В 2021 году он составлял 15 000 долларов, но к 2022 году он увеличился до 16 000 долларов, поскольку он обычно ежегодно корректируется с учетом инфляции.

Все виды подарков облагаются соответствующим образом названным «налогом на подарки». Налог на дарение — это федеральный налог от IRS, который применяется к подаркам в виде наличных денег, имущества, активов и любых других ценностей.

Когда вы дарите кому-то подарок, IRS основывает любые применимые налоги на подарок на основе справедливой рыночной стоимости предмета в день подарка.

Например, подарок подержанного автомобиля может основываться на текущей стоимости Kelly Blue Book, независимо от того, сколько даритель изначально заплатил за автомобиль.

К счастью, у этого налога есть много исключений, которые позволяют относительно легко избежать налога на дарение (законно!).

- С 2022 года любой подарок на сумму менее 16 000 долларов не облагается налогом на дарение и не требует отчетности.

- О подарках на сумму более 16 000 долларов США необходимо сообщать, но, скорее всего, они не будут облагаться налогом на подарки из-за щедрых пожизненных исключений (подробнее об этом ниже).

Кроме того, эти лимиты указаны на человека. Для пар, подающих совместную заявку, это означает, что разрешены подарки на сумму до 32 000 долларов США, при этом налоговая декларация о подарках не требуется.

Это основные сведения, но о налоге на дарение нужно знать кое-что еще.

{{cta-1}}

Объяснение налога на дарение

Федеральный налог на дарение применяется к некоторым крупным подаркам. Все подарки стоимостью менее 16 000 долларов США не облагаются налогом на подарки, а все подарки стоимостью более 16 000 долларов США облагаются налогом на подарки.

Даритель всегда платит налог на подарок — получатель не будет платить налог (даже за очень большие подарки).

Налог на дарение применяется к ситуациям, когда вы дарите подарок и ничего не получаете взамен (или получаете меньше, чем полная стоимость подарка). Это означает, что если вы купите автомобиль за 50 000 долларов и «продадите» его своему другу за 1 000 долларов, это все равно будет подарком в глазах IRS.

Это означает, что если вы купите автомобиль за 50 000 долларов и «продадите» его своему другу за 1 000 долларов, это все равно будет подарком в глазах IRS.

Для целей налогообложения подарков Налоговому управлению США все равно, из чего состоит подарок — это может быть денежный подарок, инвестиция, автомобиль, дом или произведение искусства. Что касается IRS, единственным важным фактором является «справедливая рыночная стоимость» предмета — в основном, сколько стоит подарок.

Годовое освобождение от налога на дарение

Каждый год устанавливается ежегодное освобождение от налога на дарение. В 2021 году это было 15 000 долларов на человека, а в 2022 году — 16 000 долларов на человека. Этот применяется как к каждому дарителю , так и к каждому получателю .

Например, один человек мог бы дать по 14 000 долларов каждому члену своей семьи, и им не нужно было бы сообщать ни о каких подарках (поскольку каждый из них стоил менее 16 000 долларов).

Точно так же супружеская пара может подарить до 32 000 долларов каждому человеку из своего круга друзей в 2022 году (поскольку у каждого дарителя есть свой индивидуальный лимит в 16 000 долларов, а общий лимит составляет 32 000 долларов в год).

Если подарок выходит за пределы этих исключений, необходимо подать налоговую декларацию на подарок (форма 709 IRS).

Пожизненное освобождение от налога на подарки

Отдельно для каждого дарителя действует пожизненное освобождение от налога. На 2022 год это 12 060 000 долларов на человека.

Если вы сделаете подарок на сумму более 16 000 долларов США какому-либо лицу, сумма, превышающая 16 000 долларов США, будет вычтена из вашей пожизненной льготы в размере 12 060 000 долларов США. Например, один человек, подаривший своему другу 100 000 долларов, потребует налоговой декларации на подарок, а 84 000 долларов будут применяться к пожизненному исключению дарителя.

Это исключение относится только к дарителю . Это означает, что вы не можете подарить трем разным людям по 10 миллионов долларов каждому без уплаты налога на дарение — вы можете подарить только в общей сложности на сумму 12 060 000 долларов без уплаты налога (в дополнение к ежегодному исключению, описанному выше).

Это означает, что вы не можете подарить трем разным людям по 10 миллионов долларов каждому без уплаты налога на дарение — вы можете подарить только в общей сложности на сумму 12 060 000 долларов без уплаты налога (в дополнение к ежегодному исключению, описанному выше).

Однако супружеские пары могут удвоить пожизненное исключение до 24,12 миллиона долларов.

Примечание: Пожизненное исключение в размере 12 060 000 долларов США связано с инфляцией, поэтому эта цифра может меняться со временем. (В 2021 году это было 11,7 миллиона долларов, а в 2022 году — 12,06 миллиона долларов).

Однако это исключение также носит временный характер — срок его действия истекает в 2025 году, если Конгресс не продлит его. Если Конгресс не примет мер, пожизненное освобождение вернется к своему уровню до 2017 года в размере 5,6 млн долларов.

Освобождение от медицинских и образовательных подарков

Налоговое управление разрешает «неограниченные платежи» непосредственно в образовательные учреждения или поставщиков медицинских услуг от имени других лиц без облагаемого налогом подарка.

Это означает, что друг семьи может оплатить курс лечения рака близкого друга на сумму 80 000 долларов США (заплатив непосредственно поставщику медицинских услуг), или бабушка может оплатить обучение своего внука в колледже на 50 000 долларов США (оплачивая колледж напрямую).

В обоих этих случаях декларацию о налоге на дарение подавать не нужно.

Это освобождение требует уплаты поставщику услуг или школе напрямую . Если вместо этого деньги переводятся бенефициару, применяются обычные правила налога на дарение.

Примеры налога на дарение

Давайте рассмотрим два примера того, как работает налог на дарение.

Пример 1

Терри хочет подарить своей крестнице в 2022 году подержанный автомобиль по справедливой рыночной цене 8000 долларов. Поскольку подарок стоит менее 16 000 долларов, он не облагается налогом на дарение, и налоговая форма IRS не требуется.

Имейте в виду, что в этом случае в связи с передачей транспортного средства могут взиматься государственные налоги или регистрационные сборы.

Пример 2

Аника и Ришаан хотят подарить своему внуку Джею акции на сумму 50 000 долларов, чтобы помочь финансировать его будущие расходы на образование.

В совокупности Аника и Ришаан освобождаются от налога на дарение в размере 32 000 долларов в год с 2022 года. Это означает, что только 18 000 долларов из подарка в размере 50 000 долларов облагаются налогом на дарение.

Тем не менее, Аника и Ришаан также имеют пожизненное освобождение в размере 12 060 000 долларов США каждый (всего 24 120 000 долларов США).

Таким образом, пара должна подать налоговую декларацию о дарении (форма IRS 709), сообщая о подарке в размере 50 000 долларов. 18 000 долларов этого подарка будут учитываться при освобождении от налога на подарки в размере 24,12 миллиона долларов в течение всей жизни, но они не будут платить налог на подарок.

Как насчет налога штата на дарение?

Вся приведенная выше информация относится к федеральному налогу на дарение. Но есть ли в отдельных штатах свои правила налога на дарение?

Но есть ли в отдельных штатах свои правила налога на дарение?

В большинстве штатов нет собственных налогов на подарки. В настоящее время только в Коннектикуте действует правило налога на дарение.

Однако во многих штатах действуют правила налогообложения наследства, которые, возможно, необходимо учитывать при более широком планировании наследства. Налоги на наследство/имущество вступают в силу, когда человек скончался, в то время как налоги на дарение применяются только к подаркам, сделанным при жизни человека.

Отличаются ли правила подарков для родителей?

В общем, нет — родители, делающие подарки своим детям, имеют те же правила налога на дарение, что и все остальные.

Будь то бабушка или дедушка, дарящая деньги внуку, тетя, дарящая выпускной подарок племяннице, или родитель, дарящий акции своим детям, применяются одни и те же правила налога на дарение.

Облагаются ли подарки детям налогом?

Подарки частным лицам обычно не облагаются налогом. Они не влияют на подоходный налог ни дарителя, ни получателя.

Они не влияют на подоходный налог ни дарителя, ни получателя.

Единственными типами «подарков», которые могут быть освобождены от налогов, являются подарки благотворительным организациям и другим соответствующим требованиям некоммерческим организациям.

Единственный случай, когда фактические подарки могут не облагаться налогом, это если бизнес делает соответствующий подарок клиенту или покупателю. У IRS есть особые правила для таких подарков, и они почти никогда не применяются к подаркам ребенку.

«Пожизненное дарение» в процессе планирования наследства

Для домохозяйств с очень высоким уровнем дохода существуют некоторые соображения по налогу на наследство для передачи богатства следующему поколению. Этот процесс называется планированием недвижимости. По сути, это включает в себя выяснение того, как вы хотели бы распределить свои активы и богатство среди близких, благотворительных организаций и т. д., когда вы умрете.

К имуществу/наследству применяются те же правила, что и к обычным дарениям. Но налог на наследство применяется к вашему имуществу после вашей смерти, в то время как налог на дарение применяется к подаркам, полученным на протяжении всей вашей жизни.

Большинство из нас практически не будет платить налог на наследство или налог на недвижимость, но для состоятельных домохозяйств это может быть не так.

Таким образом, стоит изучить идею «подарков на всю жизнь», даже если вы еще не создали формальный план недвижимости.

По существу, некоторые домохозяйства предпочитают ежегодно отдавать меньшие суммы денег близким, чем дарить все свое имущество после смерти.

Например, супружеская пара может подарить каждому из своих троих детей до 32 000 долларов в год, не применяя правила налога на дарение и не используя пожизненные исключения. За 20-летний период это 1,92 миллиона долларов, не облагаемых налогом.

Это может значительно сэкономить паре на налогах, если все их имущество окажется больше, чем общий налог на дарение в течение всей жизни.

Важно поговорить со специалистом по налогам о планировании налога на наследство — этот раздел представляет собой (очень) краткое введение в концепцию пожизненного дарения в процессе планирования наследства.

Дарение инвестиций детям

Правила дарения инвестиций — акций, облигаций, взаимных фондов, ETF, драгоценных металлов, криптовалюты — такие же, как и для денежных подарков.

В 2022 году не нужно будет сообщать о подарках на сумму менее 16 000 долларов США на человека в год, и они не облагаются налогом на подарки. О подарках на сумму более 16 000 долларов США необходимо сообщать, и они будут учитываться при освобождении от налога на подарки на всю жизнь.

Когда дело доходит до дарения существующих инвестиций, следует помнить о нескольких вещах:

Справедливая рыночная стоимость

Как обсуждалось выше, налог на дарение основан на «справедливой рыночной стоимости» на день подарок. Для чего-то вроде акций это просто фактическая текущая стоимость акций на фондовом рынке (обычно это цена закрытия акций в день их передачи).

Для чего-то вроде акций это просто фактическая текущая стоимость акций на фондовом рынке (обычно это цена закрытия акций в день их передачи).

Например, представьте, что вы покупаете акции ABC на 10 000 долларов. Десять лет спустя он стоит 20 000 долларов. Затем вы отдаете своему племяннику акции ABC на сумму 20 000 долларов.

Несмотря на то, что вы заплатили всего 10 000 долларов США, реальная рыночная стоимость — и, следовательно, сумма, на которую распространяются правила налога на дарение, — составляет 20 000 долларов США.

В этом случае из вашего пожизненного исключения будет вычтено 4000 долларов США (при условии, что на момент вручения подарка годовой лимит все еще составляет 16 000 долларов США).

Основа стоимости

Вот где все становится немного сложнее. Первоначальная стоимость базисных акций будет передана получателю подарка. Когда новый владелец в конце концов продаст эту инвестицию, он будет платить налог на прирост капитала, определяемый как разница между ценой продажи и оригинал базовая стоимость.

Если взять тот же пример, что и выше, это означает, что базовая стоимость будет составлять 10 000 долларов США (то, что вы заплатили изначально).

Если ваш племянник продержит инвестиции еще пять лет, а затем продаст их за 25 000 долларов, ему придется заплатить налог на прирост капитала с 15 000 долларов прибыли (25 000–10 000 долларов на основе первоначальной стоимости).

Подробнее об этом читайте в нашем справочнике по подаркам.

Использование EarlyBird для дарения инвестиций

Если вы думаете об инвестировании в будущее своего малыша, отличный способ сделать это — создать учетную запись EarlyBird от имени ребенка.

EarlyBird — это платформа, которая упрощает создание инвестиционного портфеля для ребенка. Вот как это работает:

- Взрослый открывает для ребенка опекунский инвестиционный счет EarlyBird.

- Портфель ETF выбирается на основе инвестиционных предпочтений (от агрессивных до консервативных), а средства инвестируются в акции и облигации.

- Любой желающий может внести деньги через платформу EarlyBird, которые поступят непосредственно на счет ребенка и будут инвестированы.

- Подарки могут расти со временем, так как каждый доллар инвестируется автоматически.

- Как только ребенок становится совершеннолетним, он получает полный контроль над счетом и может использовать деньги для любых целей.

Загрузите приложение EarlyBird сегодня или узнайте больше о нем здесь.

Заключение

В стремлении сделать подарки, которые имеют значение, подарки, которые способствуют финансовой безопасности ребенка, являются одними из самых эффективных.

В большинстве случаев подарки детям, как правило, не облагаются налогом из-за щедрых исключений из налога на подарки.

С 2022 года вы можете дарить любому лицу до 16 000 долларов в год без уплаты налога на дарение и даже без необходимости подавать декларацию о налоге на дарение — и подарки, превышающие эту сумму, не будут облагаться налогом, пока вы не достигнете предела пожизненного исключения. в размере 12 060 000 долларов (хотя вам все равно нужно будет подать налоговую декларацию на дарение).

в размере 12 060 000 долларов (хотя вам все равно нужно будет подать налоговую декларацию на дарение).

Хотите узнать больше о значимых подарках? Ознакомьтесь с нашим полным руководством по подаркам.

{{cta-1}}

Эта страница содержит общую информацию и не содержит финансовых рекомендаций. Все инвестиции сопряжены с риском. Любая показанная гипотетическая производительность предназначена только для иллюстративных целей. Фактические результаты инвестиций могут отличаться по многим причинам, включая, помимо прочего, колебания рынка, временной горизонт, налоги и сборы. Пожалуйста, проконсультируйтесь с квалифицированным финансовым консультантом и/или специалистом по налогам для получения рекомендаций по инвестированию.

Как оценить подарок в виде акций? Это зависит от того, являетесь ли вы Дающим или Получателем.

Уважаемая Кэрри,

Правильно ли я предполагаю, что для определения обязательства по уплате налога на дарение стоимость даренных акций является основой затрат?

—Считыватель

Уважаемый читатель,

Я рад, что вы задали этот вопрос, потому что дарение акций может вызвать много проблем с налогами. Это потому, что существуют разные способы оценки акций в зависимости от того, идет ли речь об уплате налога на дарение или подоходного налога.

Это потому, что существуют разные способы оценки акций в зависимости от того, идет ли речь об уплате налога на дарение или подоходного налога.

Хотя ваш вопрос конкретно касается оценки налога на дарение, я собираюсь немного расширить свой ответ. Возможность иметь обязательство по налогу на дарение распространяется только на дарителя, который жертвует более определенной суммы (16 000 долларов США в 2022 году) любому человеку в данном году. Получатель подарка не платит налог на дарение, но когда он или она решает продать акции, он должен рассчитать стоимость для целей подоходного налога.

Оценка акций для целей налога на дарение

Простой ответ на ваш вопрос: нет, стоимость даренных акций для налоговых обязательств по дарению НЕ является базой затрат дарителя, а скорее справедливой рыночной стоимостью акций на момент дарения. Допустим, вы купили 100 акций XYZ по 50 долларов за акцию. Ваша базовая стоимость составляет 5000 долларов. Сейчас акция стоит 80 долларов за акцию, и вы дарите ее. Стоимость вашего подарка для целей налога на дарение составляет 8000 долларов США.

Сейчас акция стоит 80 долларов за акцию, и вы дарите ее. Стоимость вашего подарка для целей налога на дарение составляет 8000 долларов США.

В 2022 году вы можете ежегодно дарить до 16 000 долларов неограниченному числу лиц, не платя налог на дарение и даже не сообщая о подарках. Однако, если вы передадите эту сумму какому-либо физическому лицу, вы должны сообщить о подарке в своей налоговой декларации, но вам не нужно платить налоги, пока вы не отдадите сумму, превышающую текущий пожизненный лимит в 12,06 миллиона долларов — на сумму, указанную выше и свыше 16 000 долларов на человека в год. Таким образом, в приведенном выше примере не будет обязательства по уплате налога на дарение. Однако, если бы акции стоили 200 долларов за акцию, стоимость подарка составила бы 20 000 долларов. Затем вам нужно будет сообщить об этом, и 4000 долларов будут применены к вашему пожизненному освобождению в размере 12,06 миллиона долларов.

Оценка даренных акций для подоходного налога

Получателю не нужно беспокоиться о налогах на подарки. Когда получатель решает продать акции, возникает вопрос об их оценке — для подоходного налога. И здесь все может стать немного сложнее.

Когда получатель решает продать акции, возникает вопрос об их оценке — для подоходного налога. И здесь все может стать немного сложнее.

В целом, при оценке подаренных акций для целей уплаты налога на прирост капитала правила исходят из стоимости дарителя и периода владения. В качестве примера предположим, что вы получили в подарок акции от своего дедушки. Он купил ее по 10 долларов за акцию, и в день ее получения она стоит 15 долларов за акцию. Если вы затем продадите акции с прибылью или с убытком, ваша база затрат будет такой же, как у вашего деда: 10 долларов за акцию. Продайте их по 25 долларов, и вы заплатите налог (по краткосрочной или долгосрочной ставке, в зависимости от того, как долго он владел акциями) с прибыли в 15 долларов за акцию; продайте ее по 8 долларов, и ваши потери капитала составят 2 доллара на акцию.

А теперь предположим, что акции, которые ваш дедушка купил по 10 долларов за акцию, стоили всего 5 долларов за акцию в день, когда вы их получили. Если акции продолжают падать, и вы решаете их продать, для определения убытка используется справедливая рыночная стоимость на дату получения вами акций и период владения ими (который также начинается с даты их получения). Таким образом, если вы продаете акции по цене 3 доллара за акцию, ваши потери капитала составят 2 доллара за акцию, а период владения будет измеряться с даты передачи.

Если акции продолжают падать, и вы решаете их продать, для определения убытка используется справедливая рыночная стоимость на дату получения вами акций и период владения ими (который также начинается с даты их получения). Таким образом, если вы продаете акции по цене 3 доллара за акцию, ваши потери капитала составят 2 доллара за акцию, а период владения будет измеряться с даты передачи.

Однако, если цена акции поднимется выше 10 долларов, первоначальная стоимость и первоначальный период владения перейдут к вам. Например, если акции в этом случае выросли до 15 долларов, вы сообщите о приросте в 5 долларов, а период владения будет измеряться с того момента, когда ваш дедушка впервые купил акции. Есть одно важное исключение: если вы продаете акции по цене где-то между базисными 10 долларами вашего деда и справедливой рыночной стоимостью 5 долларов, прибыль или убыток не признаются.

Определение справедливой рыночной стоимости

Понятие «справедливой рыночной стоимости» вступает в игру независимо от того, рассматриваете ли вы обязательство по уплате налога на дарение или прирост капитала, поэтому важно знать, как это определяется. Поскольку цены на акции могут повышаться или понижаться в любой день, справедливая рыночная стоимость акций в дар представляет собой среднее значение между высокой и низкой ценами на акции на дату дарения.

Поскольку цены на акции могут повышаться или понижаться в любой день, справедливая рыночная стоимость акций в дар представляет собой среднее значение между высокой и низкой ценами на акции на дату дарения.

Как видите, несмотря на то, что ответ на ваш вопрос довольно прост, нужно знать гораздо больше, когда речь идет о подарках в виде акций. Как всегда, рекомендуется поговорить со своим налоговым консультантом. И последнее замечание: постарайтесь не допустить, чтобы правила и положения IRS испортили удовольствие, которое вы можете получать как от дарения, так и от получения!

Есть вопрос о личных финансах? Напишите нам по адресу [email protected]. Кэрри не может напрямую отвечать на вопросы, но ваша тема может быть рассмотрена для будущей статьи. По вопросам учетной записи Schwab и общим вопросам обращайтесь в Schwab.

Вы на пути к достижению своих целей?

похожие темы

Финансовое планирование Планирование недвижимости

Информация, представленная здесь, предназначена только для общих информационных целей и не предназначена для замены конкретных индивидуальных налоговых, юридических или инвестиционных консультаций.