Статья 142 ГК РФ. Гражданский кодекс с комментариями в действующей редакции

1. Ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги).

Ценными бумагами признаются также обязательственные и иные права, которые закреплены в решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с требованиями закона, и осуществление и передача которых возможны только с соблюдением правил учета этих прав в соответствии со статьей 149 настоящего Кодекса (бездокументарные ценные бумаги).

2. Ценными бумагами являются акция, вексель, закладная, инвестиционный пай паевого инвестиционного фонда, коносамент, облигация, чек и иные ценные бумаги, названные в таком качестве в законе или признанные таковыми в установленном законом порядке.

Выпуск или выдача ценных бумаг подлежит государственной регистрации в случаях, установленных законом.

Комментарий к статье 142

Статья 142 ГК РФ содержит легальную дефиницию ценной бумаги, определяя ее как документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности.

Статья 143 ГК РФ ограничивается перечислением видов ценных бумаг, относя к ним: государственные облигации, облигации, векселя, чеки, депозитные и сберегательные сертификаты, банковские сберегательные книжки на предъявителя, коносамент, акции, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

Федеральный закон «О рынке ценных бумаг» содержит достаточно детальную характеристику эмиссионных ценных бумаг. Эмиссионной ценной бумагой является любая ценная бумага, обладающая одновременно следующими признаками:

— закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных федеральным законом формы и порядка;

— размещается выпусками;

— имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

К эмиссионным ценным бумагам федеральный закон относит акции, облигации, опцион эмитента, российские депозитарные расписки.

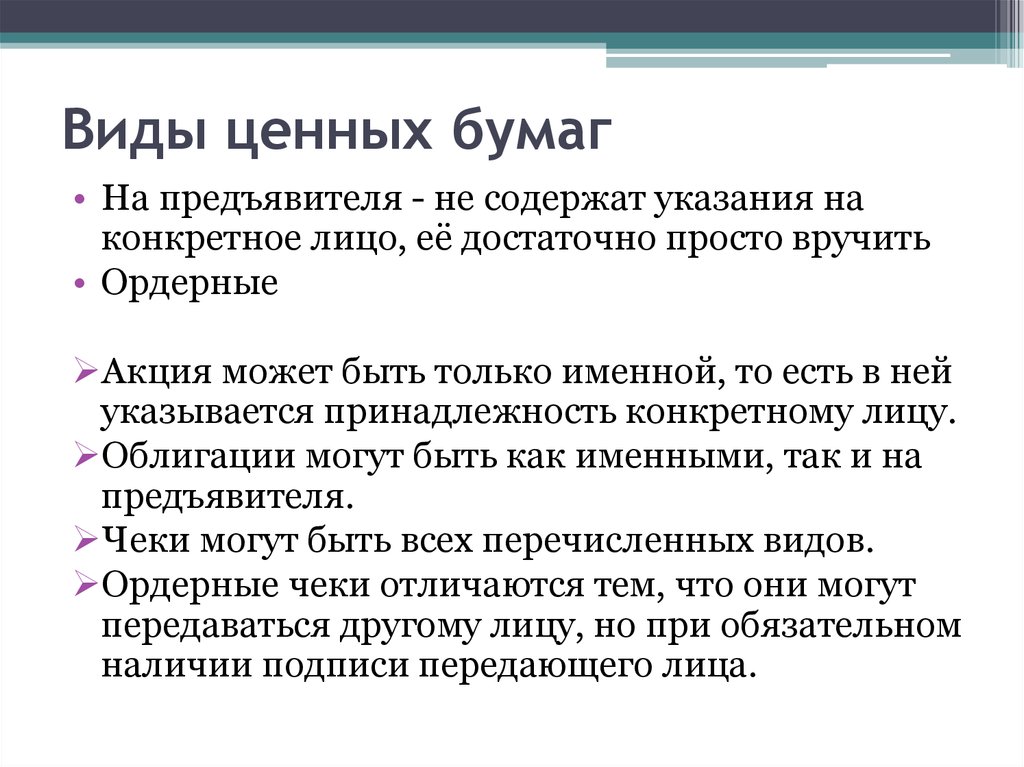

Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой. Кроме того, характер прав, удостоверяемых акцией (право на долю в имуществе акционерного общества), позволяет отнести ее к долевым ценным бумагам.

Облигация — эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Облигация является долговой ценной бумагой. К данной категории относятся также такие неэмиссионные ценные бумаги как векселя и чеки, не являющиеся предметом регулирования Федерального закона «О рынке ценных бумаг».

К данной категории относятся также такие неэмиссионные ценные бумаги как векселя и чеки, не являющиеся предметом регулирования Федерального закона «О рынке ценных бумаг».

Вексель представляет собой ценную бумагу, удостоверяющую безусловное денежное обязательство векселедателя уплатить при наступлении срока определенную сумму денег владельцу векселя. Как письменное долговое обязательство строго установленной формы, вексель дает его владельцу бесспорное право по истечении срока обязательства требовать от должника уплаты обозначенной на векселе денежной суммы.

Чеком признается ценная бумага, содержащая ничем не обусловленное письменное распоряжение чекодателя банку уплатить держателю чека указанную в нем сумму. Чек должен быть предъявлен к оплате в течение срока, установленного законодательством.

Опцион эмитента — эмиссионная ценная бумага, закрепляющая право ее владельца на покупку в предусмотренный в ней срок и/или при наступлении указанных в ней обстоятельств определенного количества акций эмитента такого опциона по цене, определенной в опционе эмитента. Опцион эмитента является именной ценной бумагой. Принятие решения о размещении опционов эмитента и их размещение осуществляются в соответствии с установленными федеральными законами правилами размещения ценных бумаг, конвертируемых в акции. При этом цена размещения акций во исполнение требований по опционам эмитента определяется в соответствии с ценой, определенной в таком опционе.

Опцион эмитента является именной ценной бумагой. Принятие решения о размещении опционов эмитента и их размещение осуществляются в соответствии с установленными федеральными законами правилами размещения ценных бумаг, конвертируемых в акции. При этом цена размещения акций во исполнение требований по опционам эмитента определяется в соответствии с ценой, определенной в таком опционе.

По своей юридической природе опцион представляет собой ценную бумагу в форме контракта, заключенного между двумя лицами, одно из которых выписывает и продает опцион, а другое покупает его и получает право в течение оговоренного срока купить или продать другие ценные бумаги по фиксированной цене.

Кроме того, опцион относится к категории производных ценных бумаг, которые удостоверяют право их владельца на приобретение или продажу первичных ценных бумаг. К производным относится также такая ценная бумага, как варрант. Последний представляет собой такую ценную бумагу, владелец которой получает право покупки ценных бумаг по установленной цене в течение определенного периода времени или бессрочно

Российская депозитарная расписка — именная эмиссионная ценная бумага, не имеющая номинальной стоимости, удостоверяющая право собственности на определенное количество акций или облигаций иностранного эмитента (представляемых ценных бумаг) и закрепляющая право ее владельца требовать от эмитента российских депозитарных расписок получения взамен российской депозитарной расписки соответствующего количества представляемых ценных бумаг и оказания услуг, связанных с осуществлением владельцем российской депозитарной расписки прав, закрепленных представляемыми ценными бумагами. В случае если эмитент представляемых ценных бумаг принимает на себя обязательства перед владельцами российских депозитарных расписок, указанная ценная бумага удостоверяет также право ее владельца требовать надлежащего выполнения этих обязанностей.

В случае если эмитент представляемых ценных бумаг принимает на себя обязательства перед владельцами российских депозитарных расписок, указанная ценная бумага удостоверяет также право ее владельца требовать надлежащего выполнения этих обязанностей.

Среди ценных бумаг, обращение которых не подпадает под действие Федерального закона о рынке ценных бумаг можно выделить также неэмиссионные товарные ценные бумаги.

К товарным ценным бумагам относятся такие товарораспорядительные документы, как коносаменты и складские свидетельства.

Коносаментом признается товарораспорядительный документ, удостоверяющий право его держателя распоряжаться указанным в коносаменте грузом и получить груз после завершения перевозки. Он может быть предъявительским, ордерным или именным. При составлении коносамента в нескольких подлинных экземплярах выдача груза по первому предъявленному коносаменту прекращает действие остальных экземпляров.

Складские свидетельства могут быть простыми или двойными. Простым складским свидетельством является предъявительская ценная бумага, держатель которой приобретает право распоряжаться товаром, владея не этим товаром, а ценной бумагой. Особенностью двойного складского свидетельства является то, что оно состоит из складского свидетельства и залогового свидетельства (или варранта), которые могут быть отделены друг от друга и обращаться самостоятельно.

Простым складским свидетельством является предъявительская ценная бумага, держатель которой приобретает право распоряжаться товаром, владея не этим товаром, а ценной бумагой. Особенностью двойного складского свидетельства является то, что оно состоит из складского свидетельства и залогового свидетельства (или варранта), которые могут быть отделены друг от друга и обращаться самостоятельно.

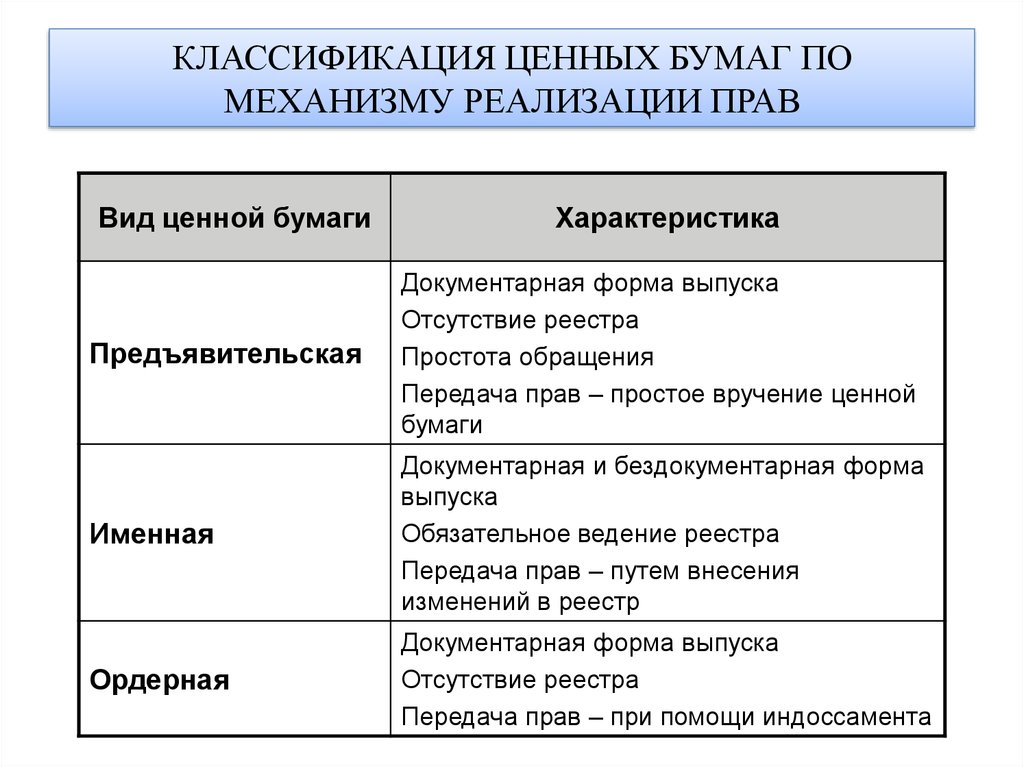

Критерием деления ценных бумаг на эмиссионные и неэмиссионные является форма их размещения. Эмиссионные ценные бумаги могут выпускаться в документарной и бездокументарной форме.

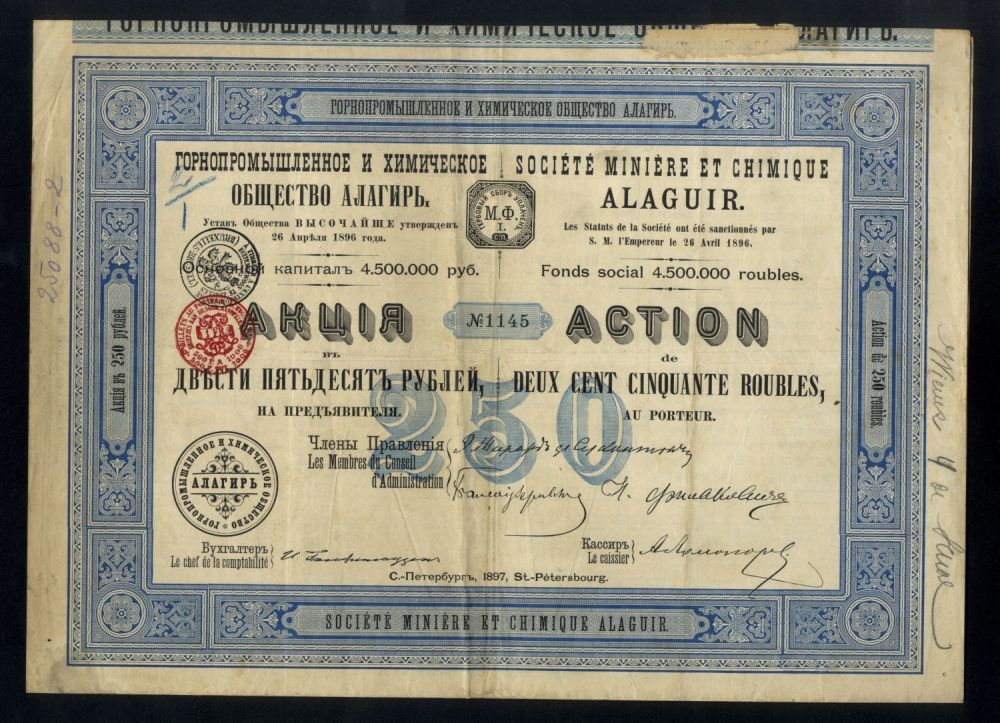

Документарная форма эмиссионных ценных бумаг — форма эмиссионных ценных бумаг, при которой владелец устанавливается на основании предъявления оформленного надлежащим образом сертификата ценной бумаги или, в случае депонирования такового, на основании записи по счету депо.

Бездокументарная форма эмиссионных ценных бумаг — форма эмиссионных ценных бумаг, при которой владелец устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг или, в случае депонирования ценных бумаг, на основании записи по счету депо.

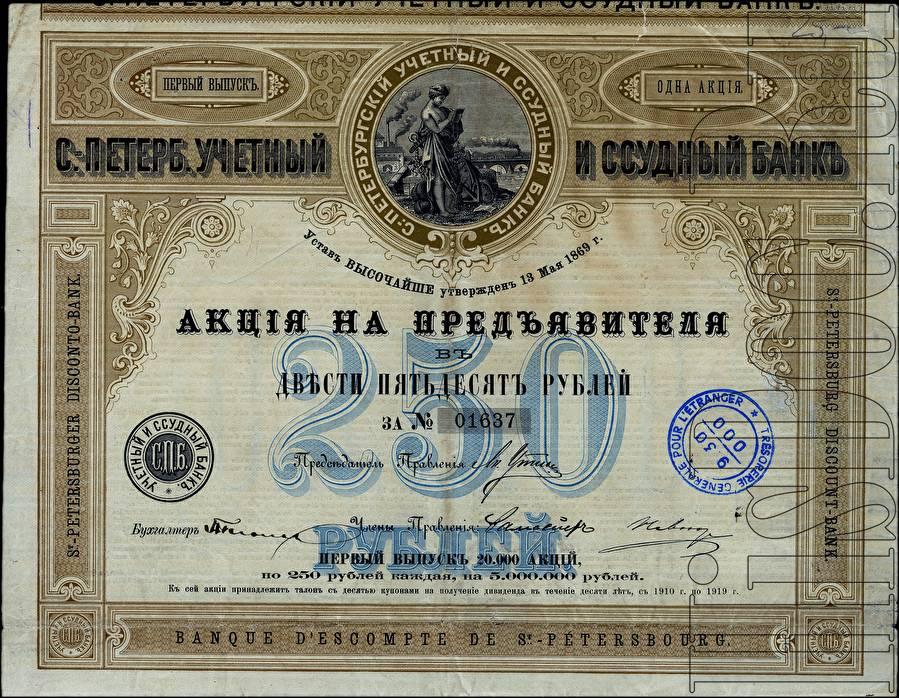

Эмиссионные ценные бумаги могут быть именными или на предъявителя. Именные эмиссионные ценные бумаги могут выпускаться только в бездокументарной форме, за исключением случаев, предусмотренных федеральными законами. Эмиссионные ценные бумаги на предъявителя могут выпускаться только в документарной форме.

На каждую эмиссионную ценную бумагу на предъявителя ее владельцу выдается сертификат. По требованию владельца может выдаваться один сертификат на две и более приобретаемые им эмиссионные ценные бумаги на предъявителя одного выпуска. Настоящее положение не применяется к эмиссионным ценным бумагам на предъявителя с обязательным централизованным хранением.

Ценные бумаги — глоссарий КСК ГРУПП

Ценная бумага – совокупность имущественных и/или неимущественных прав ее обладателя, закрепленных в соответствии с законодательством в документарной или бездокументарной форме. Реализация или передача этих прав возможна исключительно по желанию владеющего ими лица.

Ценная бумага, имеющая физическую форму, обязательно должна содержать законодательно установленные реквизиты. Отсутствие хотя бы одного из них лишает ее статуса. Порядковые номера, адресные данные, наименование компаний – это технические реквизиты, необходимые для оборота документа. Другой вид реквизитов отражает экономическое содержание ценной бумаги. Это ее бессрочность или срочность, определенная конкретным сроком действия. Также это ее физическая форма, номинал, четкое определение предоставляемых прав, принадлежность, указание лица, несущего обязанности перед владельцем бумаги.

Отсутствие хотя бы одного из них лишает ее статуса. Порядковые номера, адресные данные, наименование компаний – это технические реквизиты, необходимые для оборота документа. Другой вид реквизитов отражает экономическое содержание ценной бумаги. Это ее бессрочность или срочность, определенная конкретным сроком действия. Также это ее физическая форма, номинал, четкое определение предоставляемых прав, принадлежность, указание лица, несущего обязанности перед владельцем бумаги.

Эмиссия, признаки и свойства

Выпуск ценных бумаг называется эмиссией. Он осуществляется эмитентами, в качестве которых может выступать государство, частный сектор и иностранные субъекты. К частным эмитентам относятся банковские учреждения, страховые, инвесткомпании, нефинансовые организации. Государственные эмитенты – это центральное правительство или местная власть.

Ценные бумаги обладают набором совокупных признаков, отличающих их от других гражданско-правовых явлений:

- документальность – это официально составленные документы или записи, имеющие правовое значение;

- необходимость предъявления – обязательный легитимирующий фактор, являющийся фундаментом для остальных признаков;

- удостоверение гражданских прав: как имущественных, так и неимущественных в совокупности или по отдельности;

- оборотоспособность – могут выступать объектами правовых сделок между гражданами;

- публичная достоверность.

Для каждого вида ценных бумаг значимыми являются не только общие признаки, а и характерные конкретно для него.

Ресурсы, права на которые предусмотрены ценными бумагами, должны быть обращаемыми на рынке и при этом доступными для гражданского оборота. Кроме этого важно, чтобы они обладали такими свойствами, как стандартность, рыночность, а также регулировались государством.

Ценные бумаги рассматриваются с точки зрения ликвидности, доходности и риска, связанного с возможными потерями после их приобретения.

Виды ценных бумаг и права, которые они закрепляют

Первичные ценные бумаги закрепляют право на какой-либо актив. Вторичные основаны на первичных.

Перечень разновидностей ценных бумаг остается открытым.

Акции предоставляют право принимать участие в управлении компанией и претендовать на часть от прибыли. Они являются выражением имущественных и неимущественных прав одновременно.

Облигации, чеки, векселя, сертификаты дают возможность требовать уплаты определенной денежной суммы. Чек представляет собой документальное распоряжение банку произвести платеж указанной суммы его держателю.

Чек представляет собой документальное распоряжение банку произвести платеж указанной суммы его держателю.

Вексель дает право его обладателю получить от должника указанную сумму в определенные сроки.

Также ценные бумаги могут предоставлять права собственности и залога. Например, коносамент выдается владельцу товара перевозчиком. Он удостоверяет право собственности на отгруженный товар.

Также существуют и другие виды ценных бумаг, среди которых варрант и закладная.

Ценные бумаги предоставляют права на ресурсы:

- земельные;

- недвижимость;

- деньги;

- комплекс имущества;

- продукцию.

В зависимости от субъекта, который имеет право на реализацию, ценные бумаги бывают именными, на предъявителя и ордерными.

Оценку ценных бумаг проводят инвестиционные банки и аналитические агентства.

Возврат к списку

Определение документа на предъявителя

По

Адам Хейс

Полная биография

Адам Хейс, доктор философии, CFA, финансовый писатель с более чем 15-летним опытом работы на Уолл-стрит в качестве трейдера деривативов. Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Узнайте о нашем редакционная политика

Обновлено 14 июля 2022 г.

Рассмотрено

Томас Дж. Каталано

Рассмотрено Томас Дж. Каталано

Полная биография

Томас Дж. Каталано является CFP и зарегистрированным консультантом по инвестициям в штате Южная Каролина, где в 2018 году он основал свою собственную финансовую консультационную фирму. Опыт Томаса дает ему знания в различных областях, включая инвестиции, выход на пенсию, страхование и финансовое планирование.

Узнайте о нашем Совет по финансовому обзору

Что такое документ на предъявителя?

Предполагается, что владелец документа на предъявителя является владельцем, и тот, кто владеет физической облигацией, имеет право на купонные выплаты.

Ключевые выводы

- Инструмент на предъявителя — это тип ценной бумаги с фиксированным доходом, в которой не записывается информация о праве собственности, и ценная бумага выдается покупателю в физической форме.

- Предполагается, что владелец документа на предъявителя является владельцем, и тот, кто владеет физической облигацией, имеет право на купонные выплаты.

- Эмитенты ценных бумаг на предъявителя не ведут записи о том, кто владеет ценными бумагами, что означает, что ценные бумаги торгуются без записи о праве собственности.

- Право собственности передается путем простой передачи сертификата, и нет необходимости сообщать о передаче.

- Выпуск инструментов на предъявителя на муниципальном или корпоративном рынке США запрещен с 1982 года.

Ценные бумаги могут быть выпущены в двух формах: именной или на предъявителя. Большинство выпущенных сегодня ценных бумаг являются именными инструментами. Зарегистрированный инструмент — это инструмент, в котором фирма-эмитент ведет учет владельца ценной бумаги, отправляя платежи владельцу записи. Имя и адрес владельца именной ценной бумаги выгравированы на сертификате, а выплата дивидендов или процентов может производиться только указанному владельцу ценной бумаги.

Чтобы передать право собственности, текущий владелец должен подтвердить сертификат, который представляется агенту по передаче эмитента. Трансфер-агент проверяет подтверждение, аннулирует сертификат и выдает новый новому владельцу. Таким образом, у эмитента есть запись о том, кто владеет ценной бумагой, и он может выплачивать проценты и дивиденды соответствующему владельцу.

Эмитент ценной бумаги на предъявителя не ведет учет того, кто владеет ценной бумагой в любой момент времени. Это означает, что ценная бумага торгуется без каких-либо записей о праве собственности, поэтому физическое владение ценной бумагой является единственным доказательством права собственности. Таким образом, тот, кто предъявляет сертификат на предъявителя, считается владельцем ценной бумаги и может получать дивиденды и процентные платежи, связанные с ценной бумагой.

Право собственности передается путем простой передачи сертификата, при этом не требуется сообщать о передаче ценных бумаг на предъявителя. Ценные бумаги на предъявителя могут использоваться в определенных юрисдикциях, чтобы избежать налогов на передачу, хотя налоги могут взиматься при выпуске инструментов на предъявителя.

Облигации на предъявителя

Облигация на предъявителя, также известная как купонная облигация, является оборотным инструментом, часть сертификата которого представляет собой серию купонов, каждый из которых соответствует запланированной процентной выплате по облигации.

При наступлении срока выплаты процентов владелец облигации должен отрезать купоны, прикрепленные к облигации, и предъявить их к оплате.

При наступлении срока выплаты процентов владелец облигации должен отрезать купоны, прикрепленные к облигации, и предъявить их к оплате.По этой причине процентные платежи по облигациям называются купонами. Предполагается, что предъявителем сертификата облигации является владелец, который получает проценты путем вырезания и депонирования купонов раз в полгода. Эмитент не будет напоминать предъявителю о выплате купонов.

Единственными инструментами на предъявителя, доступными на вторичном рынке, являются долговые обязательства, выпущенные до 1982 года, и их становится все меньше.

Инструменты на предъявителя в основном используются инвесторами и должностными лицами корпораций, которые хотят сохранить анонимность, однако они запрещены в некоторых странах из-за их потенциального использования для злоупотреблений, таких как уклонение от уплаты налогов, незаконное перемещение средств и отмывание денег.

Выпуск ценных бумаг на предъявителя на муниципальных или корпоративных рынках США незаконен с 1982 года.

Большинство юрисдикций теперь требуют от корпораций ведения записей о праве собственности или передаче владения облигациями и не разрешают выпуск сертификатов облигаций на предъявителя.

Большинство юрисдикций теперь требуют от корпораций ведения записей о праве собственности или передаче владения облигациями и не разрешают выпуск сертификатов облигаций на предъявителя.Единственными инструментами на предъявителя, доступными на вторичном рынке, являются долговые обязательства, выпущенные до 1982 года, которые становятся все более дефицитными.

Что такое документ на предъявителя?

Инструмент на предъявителя или облигация на предъявителя — это тип ценной бумаги с фиксированным доходом, по которой эмитент не хранит информацию о праве собственности. Вместо электронной записи о праве собственности или индоссамента покупатели получают физическую гарантию при покупке своих акций. В случае облигаций на предъявителя предполагается, что владельцем является лицо, владеющее сертификатом.

Начни свою компанию

Определение документа на предъявителя

В буквальном смысле определение документа на предъявителя заключается в том, что лицо, которое физически владеет или «носит» ценную бумагу, считается владельцем.

Они не содержат никакой информации о праве собственности или регистрации, кроме представлений лица, физически владеющего ценной бумагой.

Они не содержат никакой информации о праве собственности или регистрации, кроме представлений лица, физически владеющего ценной бумагой.В большинстве случаев значение документа на предъявителя относится к ценным бумагам с фиксированным доходом, таким как облигации. Этот термин также может применяться к физическим сертификатам акций или «акциям на предъявителя». Однако в большинстве стран незарегистрированные физические ценные бумаги полностью запрещены законом из-за опасений мошенничества и отмывания денег.

Именные ценные бумаги

Существуют две формы ценных бумаг: именные и на предъявителя. В случае именных ценных бумаг эмитент внимательно следит за владельцем ценной бумаги. Для инструментов с фиксированным доходом компания производит обычные платежи зарегистрированному владельцу ценной бумаги. Имя и адрес лица, имеющего физический сертификат, часто даже выгравированы на лицевой стороне ценной бумаги.

Для передачи права собственности владелец ценной бумаги подписывает сертификат или индоссирует его и передает его агенту по передаче эмитента.

Как только трансфер-агент получит одобренный сертификат, он аннулирует акции продавца и выпустит новый сертификат на имя нового владельца. Это дает эмитенту информацию о том, кому принадлежит ценная бумага. Используя этот метод, компании могут выплачивать проценты и дивиденды держателям акций и облигаций. Стоит отметить, что многие из этих транзакций могут происходить за считанные минуты, тогда как раньше они занимали дни или даже недели.

Как только трансфер-агент получит одобренный сертификат, он аннулирует акции продавца и выпустит новый сертификат на имя нового владельца. Это дает эмитенту информацию о том, кому принадлежит ценная бумага. Используя этот метод, компании могут выплачивать проценты и дивиденды держателям акций и облигаций. Стоит отметить, что многие из этих транзакций могут происходить за считанные минуты, тогда как раньше они занимали дни или даже недели.Недостатки документа на предъявителя

Одним из недостатков инструмента на предъявителя является то, что эмитент ценной бумаги не ведет записи о том, кому принадлежит ценная бумага. Поскольку физический сертификат является единственным доказательством владения документами на предъявителя, могут легко совершаться мошеннические переводы и платежи. Право собственности передается путем простой передачи физического сертификата другому лицу. Следовательно, еще одним недостатком этих инструментов является то, что если вы потеряете свои сертификаты или они будут уничтожены, вы не сможете возместить их стоимость.

Преимущества инструментов на предъявителя

Поскольку они не зарегистрированы, документы на предъявителя всегда несли в себе потенциал для мошенничества и злоупотреблений. К преимуществам инструментов на предъявителя относится возможность оставаться анонимным при инвестировании крупных сумм капитала. Однако из-за того, что возможность использования инструментов на предъявителя для уклонения от уплаты налогов и отмывания денег была настолько высока, облигации на предъявителя не выпускались на корпоративных или муниципальных рынках США с 1982 года.

В результате инструменты на предъявителя становятся все более редкими. В США единственными инструментами на предъявителя, доступными на вторичном рынке, являются инструменты с длительным сроком погашения, выпущенные более 40 лет назад.

Инструменты на предъявителя: краткое изложение

- Инструменты на предъявителя представляют собой тип ценных бумаг с фиксированным доходом, по которым не регистрируется информация о владельце, а ценные бумаги выпускаются в физической форме.

- Инструменты на предъявителя представляют собой тип ценных бумаг с фиксированным доходом, по которым не регистрируется информация о владельце, а ценные бумаги выпускаются в физической форме.