Что такое «Собственность менее 3 лет»? :: Частный риэлтор в Москве

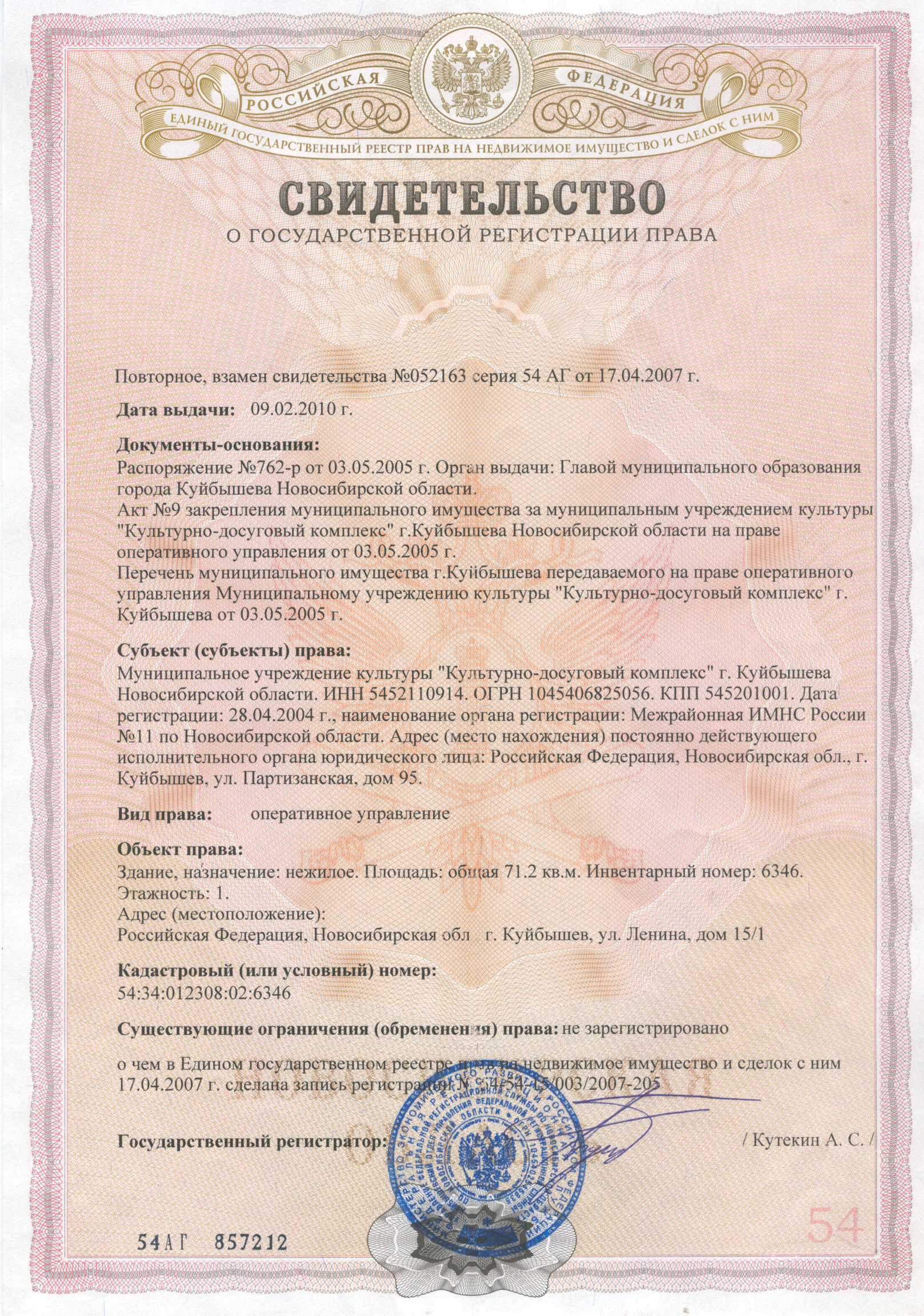

Собственность менее 3 лет буквально означает, что собственник зарегистрировал право собственности на объект недвижимости менее 3 лет назад. То есть с даты выдачи Выписки из ЕГРН, свидетельствующей о переходе права собственности, еще не прошло полных 3 года. Такая свежая собственность является существенным условием при купле-продаже недвижимости. Продавец «попадает» на налог (НДФЛ 13%), а для покупателя могут возникнуть неприемлемые риски.

В теме свежей собственности имеют значение несколько факторов: срок исковой давности, основание права собственности, налогообложение и проистекающее из него занижение стоимости.

Срок исковой давности

Если право собственности предполагает конфликт (например, наследство 2-й очереди по закону), то первые 3 года собственности имеется существенная вероятность оспаривания сделки третьими лицами. И покупатель не сможет надежно узнать о налиичии/отстутствии конфликта: на момент сделки исковое заявление в суд может только составляться или подаваться.

Даже по истечению 3 лет срок исковой давности может быть восстановлен, но для этого требуются дополнительное основание. По истечению 3 лет вероятность оспаривания права собственности резко снижается.

Основание права собственности

Существенное влияние на оценку рисков в собственности 3 лет являются документы, на основании которых собственник распоряжается недвижимостью. Рассмотрим наиболее часто встречающиеся документы и обстоятельства.

- Наследство 1-й очереди по закону и наследство по завещанию внутри семьи. Риск больше из-за возможного занижения стоимости.

- Наследство 2+ очереди по закону. Риск появления неизвестного наследника заметно выше, и скорее стоит подождать, когда собственности «исполнится» 3 года.

- Наследство по завещанию к лицам, не являющимся членам семьи. Тут даже после 3 лет риски остаются существенными, а при менее 3 лет точно отказ от сделки.

- Приватизация менее 3 лет. Очень спокойные документы, риски легко контролируются.

- «Свежее» дарение внутри семьи. Всё ок, только проверить родство и дееспособность.

- Дарение вне семьи. Неоднозначно, очень вероятна завуалированная сделка купли-продажи. Часто встречается в долях. Существенные риски оспаривания права собственности.

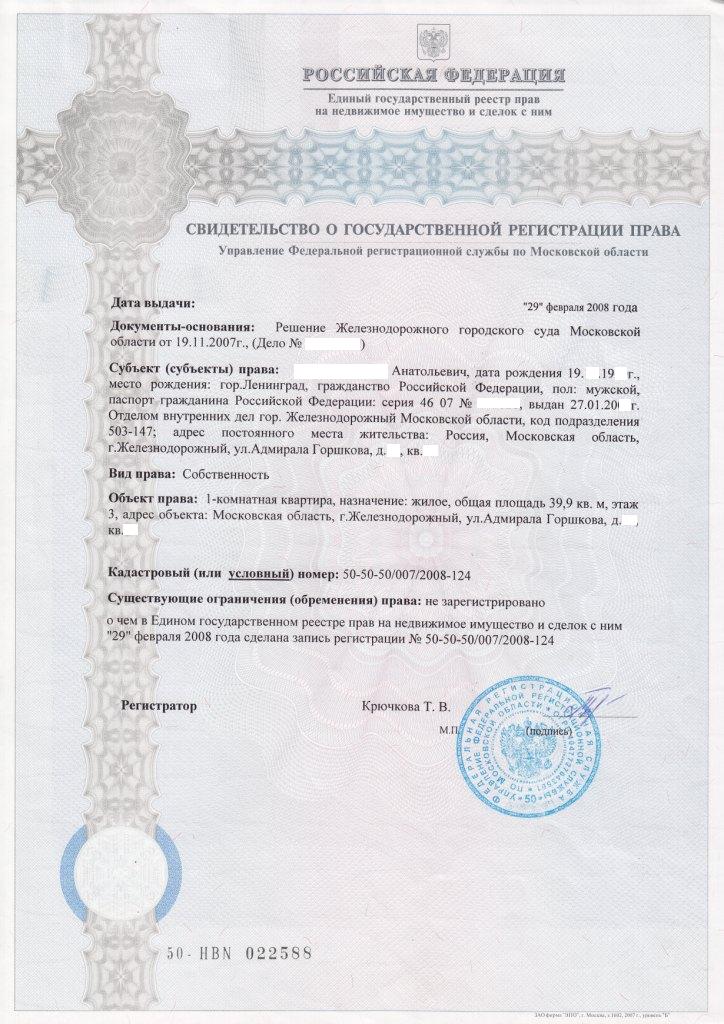

- Судебное решение. Сам конфликт налицо. И вопрос за экспертами-юристами в недвижимости от «всё ок» до «всё плохо».

- Свежепостроенный дом с первичной покупкой. То есть инвестиционная квартира. Вполне обычная ситуация с низкими рисками. Обычно даже нет особых сложностей с занижением цены.

- Недавно купленная на вторичном рынке квартира. В самих документах может быть всё правильно, но возникают вопросы по обстоятельствам покупки и последующей быстрой продажи.

- Купля-продажа с ипотекой. Такая ситуация легко возникнет, если покупатель не справляется с платежами по ипотеке, риски по документам несущественные. Однако в сделке участвует банк, и удручающе часто это становится непреодолимым риском.

Дело в том, что не все банки разрешают безопасную форму сделки, а небезопасная существенно влияет на стоимость квартиры. Также необходимо оценить платежеспособность продавца (могут быть другие кредиты) и историю объекта (возможные права несовершеннолетних, например).

Дело в том, что не все банки разрешают безопасную форму сделки, а небезопасная существенно влияет на стоимость квартиры. Также необходимо оценить платежеспособность продавца (могут быть другие кредиты) и историю объекта (возможные права несовершеннолетних, например). - Реновация. Или договор мены с городом. В оценку рисков сделки следует включать риски в предыдущей квартире — если там проб

Обременения права собственности на квартиру

Задайте вопрос юристу

Покупка недвижимости — трудозатратный процесс, каждый этап сделки имеет ряд нюансов и подводных камней. Одной из распространенных проблем является наличие обременений на объекте.

Картинка взята на сайте stock.adobe.com в разделе бесплатно stock.adobe.com/ru/free.

Обременение — это ограничение в пользовании имуществом, наложенное со стороны третьих лиц. То есть граждане, не являющиеся собственниками квартиры, имеют на нее определенные права. Обременение следует за объектом и не снимается, если жилье перейдет в собственность другого гражданина.

Обременение следует за объектом и не снимается, если жилье перейдет в собственность другого гражданина.

Данный факт существенно затрудняет реализацию недвижимости. Продавец не может свободно распоряжаться помещением, а покупатель не может полностью осуществить свои права пользования и владения объектом.

Виды обременений

Обременения могут быть зарегистрированы в Росреестре, но существуют ситуации, когда данная процедура не проводится.

Регистрируемые обременения возникают вследствие:

- заключения договора;

- вынесения судебного решения;

- издания акта государственным органом.

Итак, в Росреестре регистрируются:

- Ипотека. Самый популярный вид обременения. Квартира принадлежит банку до тех пор, пока заемные средства не будут полностью выплачены клиентом.

Однако право собственности возникает у заемщика сразу после регистрации сделки купли-продажи. Владелец вправе распоряжаться объектом, но его возможности ограничены. Собственник может зарегистрировать граждан в квартире, но не вправе продать, подарить, сдать ее без согласия банка. Правоотношения сторон сделки регулируются Федеральным законом «Об ипотеке (залоге недвижимости)» № 102-ФЗ от 16.02.1998.

Однако право собственности возникает у заемщика сразу после регистрации сделки купли-продажи. Владелец вправе распоряжаться объектом, но его возможности ограничены. Собственник может зарегистрировать граждан в квартире, но не вправе продать, подарить, сдать ее без согласия банка. Правоотношения сторон сделки регулируются Федеральным законом «Об ипотеке (залоге недвижимости)» № 102-ФЗ от 16.02.1998. - Рента или пожизненное содержание с иждивением.В данном случае за предыдущим собственником сохраняется право проживания. Договором могут быть предусмотрены положения о выплате определенных сумм для содержания получателя ренты. Обязательство сохраняется на протяжении всей жизни предыдущего собственника.

- Аренда. Если договор заключен на срок более 12 месяцев, сделка подлежит государственной регистрации. Обременение в виде аренды снимается при окончании действия соответствующего договора.

- Арест. Обременение накладывается судом или сотрудниками Федеральной службы судебных приставов (ФССП).

- Доверительное управление. Доверенное лицо вправе совершать только ограниченный перечень действий в отношении объекта.

- Продажа помещения в рассрочку. В данном случае продавец имеет права на жилье, пока не получит всю сумму по сделке.

- Запрет на совершение юридически значимых действий с квартирой. За собственником остаются только право владения и пользования.

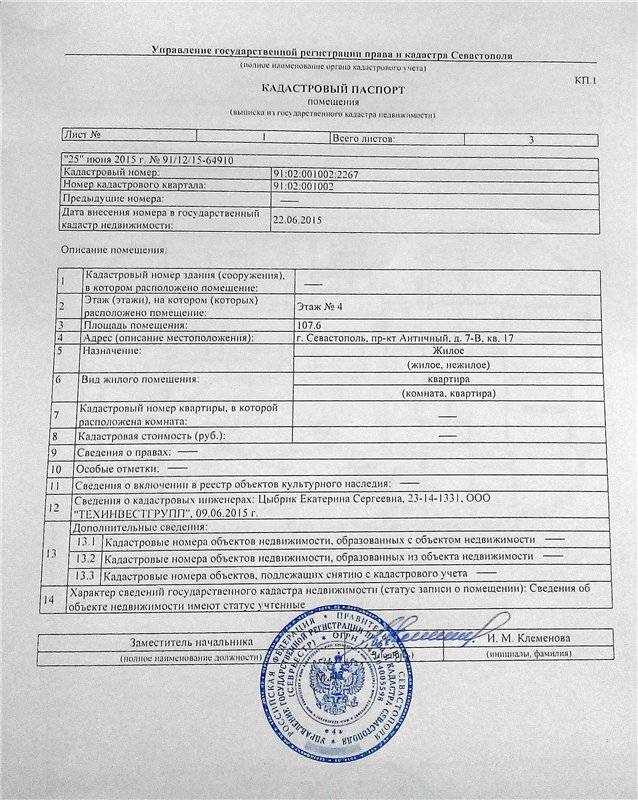

Сведения о наличии обременений содержатся в выписке из Единого государственного реестра недвижимости (ЕГРН). Таким образом, Росреестр обладает полными данными о правах третьих лиц на объект недвижимости. Если недобросовестный собственник намерен реализовать такую квартиру, то регистрация сделки будет приостановлена или он получит отказ.

Некоторые обременения допускают продажу квартиры с согласия третьих лиц (например, ипотека).

Обременения, которые не регистрируются в органах Росреестра

Ряд граждан могут предъявить свои права на объект даже после его реализации. Такая ситуация возможна в следующих случаях:

- супруг имеет право на имущество, приобретенное в браке;

- наследник не реализовал права на квартиру;

- владелец доли имеет преимущественное право покупки;

- лицо добровольно отказалось от приватизации, но сохранило право пользования объектом.

Сделки с такими обременениями могут быть оспорены заинтересованными лицами в суде.

Как выяснить наличие обременения?

Покупатель может запросить выписку из ЕГРН или воспользоваться онлайн-сервисом Росреестра.

Полученный документ будет содержать информацию об обременениях.

Если продавец уверяет, что ограничения сняты, то в актуальной выписке в графе «Обременения» должно быть указано «не зарегистрировано».

Выяснить наличие незарегистрированных обременений труднее. Покупателю необходимо ознакомиться с домовой книгой, получить справку о зарегистрированных жильцах, сведения о дате заключения брака, вступления в наследство, приватизации объекта.

Продажа объекта с обременением

Ряд объектов с обременением можно продать, например:

- ипотечную квартиру, которая реализуется с долгом и залогом;

- объект, купленный в рассрочку;

- квартиру, где проживают арендаторы;

- жилье с рентой.

Договор купли-продажи такого объекта должен содержать следующие положения:

- данные сторон сделки;

- характеристики объекта;

- цену и порядок расчетов;

- права и обязанности сторон;

- сведения об обременении: когда и кем наложено, по каким основаниям;

- ответственность продавца и покупателя.

Порядок снятия обременения в Росреестре

Собственник должен обратиться в Росреестр и предоставить документы, подтверждающие снятие ограничений (например, справку из банка).

Также обременение может быть снято через суд. Для этого владелец квартиры должен подготовить исковое заявление и собрать доказательства своих требований.

Если обременения не зарегистрированы в Росреестре, покупатель должен указать в договоре, каким образом данные ограничения будут сняты. Например, проживающие граждане должны быть выписаны из помещения в 3-дневный срок с момента регистрации перехода права на объект.

Проверка юридической чистоты объекта требует значительного времени и знаний гражданского, семейного, наследственного права. По данному вопросу лучше проконсультироваться с юристом. Для этого оставьте заявку любым удобным способом: звоните, приходите в офис или пишите нам в онлайн-чат.

Если вы хотите быть уверены в том, что ничего не упустили при покупке-продаже недвижимости — воспользуйтесь нашей услугой по сопровождению сделок с квартирами. Мы помогли сотням людей безопасно купить и продать недвижимость. Поможем и вам.

автор статьи:

Полина Власенко

юрист

ЮК «Неделько и партнеры»

Можно ли купить квартиру?

Если вы живете в многоквартирном доме, вы, возможно, рассматривали идею владения своей квартирой. Но можно ли купить квартиру? Ну, ответ немного сложен.

В этой статье мы рассмотрим, какие у вас есть варианты, если вы хотите купить квартиру, что вы должны учитывать, прежде чем делать это, и действительно ли покупка квартиры является хорошей идеей. Итак, ищете ли вы квартиру в Бостоне, штат Массачусетс, или квартиру в Портленде, штат Орегон, читайте дальше, чтобы узнать больше.

Вы можете купить квартиру?

Короткий ответ — нет; Вы не можете купить свою обычную квартиру. Когда большинство людей думают о покупке квартиры, они на самом деле имеют в виду покупку квартиры или кооператива, которые являются отдельными единицами в пределах более крупной собственности. В качестве альтернативы, если вы живете на Гавайях, во Флориде или в Нью-Йорке, вы можете купить так называемую аренду, что означает, что вы владеете квартирой только в течение определенного периода времени.

Когда большинство людей думают о покупке квартиры, они на самом деле имеют в виду покупку квартиры или кооператива, которые являются отдельными единицами в пределах более крупной собственности. В качестве альтернативы, если вы живете на Гавайях, во Флориде или в Нью-Йорке, вы можете купить так называемую аренду, что означает, что вы владеете квартирой только в течение определенного периода времени.

Давайте рассмотрим эти варианты покупки квартиры дальше.

Покупка квартиры

Покупая квартиру, вы покупаете отдельную жилую единицу в многоквартирном жилом комплексе. Каждая единица находится в индивидуальной собственности, и владельцы несут ответственность за техническое обслуживание и содержание своей единицы. Уникальным и важным аспектом владения квартирой является то, что вы будете ежемесячно платить взносы ассоциации домовладельцев (ТСЖ). Эти сборы идут на техническое обслуживание и содержание общих пространств, таких как озеленение, крыши и места отдыха (бассейн, тренажерный зал и т. д.). Средний диапазон ежемесячных сборов ТСЖ составляет от 200 до 400 долларов.

д.). Средний диапазон ежемесячных сборов ТСЖ составляет от 200 до 400 долларов.

Покупка кооператива

В качестве альтернативы, если вы хотите купить квартиру, вы можете подумать о покупке жилья в кооперативе (также называемом кооперативом). Покупка кооператива означает покупку акций некоммерческой корпорации, которая позволяет вам жить в квартире. Как и в случае с квартирой, если вы покупаете кооператив, вы несете ответственность за взаимные финансовые обязательства кооператива. Эти сборы обычно покрывают такие расходы, как техническое обслуживание и содержание здания, а также ремонт или улучшение мест общего пользования.

Покупка квартиры в аренду

Еще один вариант для тех, кто хочет купить квартиру, — это аренда квартиры, которая почти аналогична покупке дома и аренде жилья. Такая аренда необычна для жилья жилого типа, но существует на различных рынках, включая Гавайи, Флориду и Нью-Йорк.

Срок аренды может составлять от 40 до 120 лет, и правообладатель, также известный как арендодатель, вступает во владение после истечения срока аренды. Это даст вам право жить в квартире, но не распространяется на землю, на которой находится здание. При аренде вместо ежемесячной выплаты ипотечного кредита вы будете платить так называемую арендную плату за землю.

Это даст вам право жить в квартире, но не распространяется на землю, на которой находится здание. При аренде вместо ежемесячной выплаты ипотечного кредита вы будете платить так называемую арендную плату за землю.

Арендованное имущество отличает вас от тех, кто арендует. Вместо того, чтобы спрашивать разрешения на ремонт в квартирах, у вас есть зеленый свет на ремонт.

Ваш агент по недвижимости может помочь разобраться во всех этих вариантах.

На что следует обратить внимание перед покупкой квартиры

Чтобы понять, подходит ли вам покупка или аренда, вам необходимо сначала рассмотреть свой образ жизни и то, что вы хотите от своего дома. Вы живете один или с соседями по комнате? Здесь нет универсального решения — правильный ответ — тот вариант, который лучше всего соответствует вашим потребностям. Вот общие вопросы, на которые следует ответить перед покупкой.

Сколько денег у вас должно быть перед покупкой квартиры?: Если вы покупаете квартиру или кооператив, вам может потребоваться первоначальный взнос в размере не менее 3-20% от вашей покупной цены, в дополнение к нескольким другие сборы. Вы также должны иметь достаточный доход, чтобы поддерживать арендную плату за землю или выплаты по ипотеке (плюс налоги на недвижимость). Чтобы определить, сколько дома вы можете себе позволить, вам могут помочь такие инструменты, как калькулятор доступности.

Вы также должны иметь достаточный доход, чтобы поддерживать арендную плату за землю или выплаты по ипотеке (плюс налоги на недвижимость). Чтобы определить, сколько дома вы можете себе позволить, вам могут помочь такие инструменты, как калькулятор доступности.

Определите свои финансовые цели: Инвестиции в недвижимость могут создать богатство, но приобретение жилья сопряжено с риском. Знание того, какие свойства лучше всего окупают ваши инвестиции (или работа с кем-то, кто это делает), является неотъемлемой частью успешного владения квартирой.

Подумайте, как долго вы будете жить в доме: Как долго вы планируете оставаться дома? Вы хотите возможность переехать для работы или отдыха в течение пяти лет? Вам нужно иметь возможность сокращать и запускать или создавать стабильные расходы на проживание? Обязательно разберитесь со своими планами, целями и финансовой картиной, прежде чем начинать процесс принятия решений.

Итог: стоит ли покупать квартиру?

Есть много преимуществ и недостатков, которые необходимо учитывать при аренде и покупке квартиры. Это зависит исключительно от вашего образа жизни и того, что вы хотите от своего дома. Если вы все еще не уверены, какой вариант вам подходит, поговорите с ипотечным кредитором или агентом по недвижимости, который может дать вам профессиональные рекомендации.

Это зависит исключительно от вашего образа жизни и того, что вы хотите от своего дома. Если вы все еще не уверены, какой вариант вам подходит, поговорите с ипотечным кредитором или агентом по недвижимости, который может дать вам профессиональные рекомендации.

Как купить квартиру: что вам нужно знать

Вы можете осуществить американскую мечту о домовладении , владея квартирой так же, как и в традиционном доме с одним арендатором. Владение недвижимостью вместо аренды также может быть полезным для ваших финансов, поскольку вы накапливаете капитал в собственности, которую позже сможете продать, вместо того, чтобы выбрасывать деньги арендодателю. Итак, если вы заинтересованы в покупке квартиры для себя и своей семьи, вот что вам нужно знать.

У вас есть вопросы о том, как покупка квартиры может повлиять на ваш долгосрочный финансовый план? Поговорите с финансовым консультантом сегодня.

Решение «Аренда или покупка» Возможно, самым важным фактором при принятии решения о покупке или аренде является продолжительность времени, которое вы планируете прожить в своей новой квартире. Вообще говоря, если вы не планируете жить там по крайней мере пять лет, аренда, вероятно, будет более разумным с финансовой точки зрения шагом.

Вообще говоря, если вы не планируете жить там по крайней мере пять лет, аренда, вероятно, будет более разумным с финансовой точки зрения шагом.

Если вы планируете жить там пять или более лет, сравните, сколько вы платите за аренду, с тем, сколько вы могли бы платить за владение. Выплата по ипотеке, как правило, будет меньше, чем арендная плата, при условии, что помещение, которое вы хотите купить, похоже на то, которое вы арендуете. Это потому, что ваш арендодатель платит столько же, сколько и вы, за основную сумму, проценты, налоги, сборы ассоциации домовладельцев и ремонт, а также немного больше прибыли.

Тем не менее, владение — это нечто большее, чем оплата. Чтобы что-то купить, вам придется вложить больше денег, чем вам потребуется для подписания договора аренды. Самые большие затраты придутся на первоначальный взнос. Сумма, необходимая для этого, зависит от типа ипотеки, которую вы получаете, и, возможно, даже от того, где находится дом.

Большинство ипотечных кредитов, обеспеченных государством, застрахованных Федеральной жилищной администрацией (FHA), предусматривают небольшой первоначальный взнос в размере не менее 3,5% от покупной цены. Ветераны могут даже иметь возможность получить ссуду с первоначальным взносом в размере 0 долларов через Департамент по делам ветеранов (VA). Ожидается, что для обычного кредита, не обеспеченного государством, вы внесете 20%.

Ветераны могут даже иметь возможность получить ссуду с первоначальным взносом в размере 0 долларов через Департамент по делам ветеранов (VA). Ожидается, что для обычного кредита, не обеспеченного государством, вы внесете 20%.

Например, если квартира, которую вы хотите купить, стоит 200 000 долларов, вы можете рассчитывать на 7 000 долларов в качестве первоначального взноса в размере 3,5% FHA. С другой стороны, обычный кредитор потребует 40 000 долларов, или 20%, вниз.

Вам также потребуются наличные для покрытия расходов. Они оплачивают обследование, оценку, осмотр дома и страхование титула, среди прочих расходов. Затраты на закрытие дома стоимостью 200 000 долларов могут составить несколько тысяч долларов. Вы можете включить расходы на закрытие в сумму кредита, хотя это, очевидно, увеличит ваши платежи по ипотеке. Однако обычно вы не можете брать первоначальный взнос. Вам нужно будет иметь это наличными.

Расчет того, что вы можете себе позволить Теперь пришло время узнать, сколько вы можете позволить себе платить. Начните с определения отношения долга к доходу. Для этого сложите все свои ежемесячные платежи по долгам, такие как кредитные карты, автокредиты, студенческие ссуды, выплаты алиментов, алименты и предполагаемый платеж по ипотеке.

Начните с определения отношения долга к доходу. Для этого сложите все свои ежемесячные платежи по долгам, такие как кредитные карты, автокредиты, студенческие ссуды, выплаты алиментов, алименты и предполагаемый платеж по ипотеке.

Затем вы можете разделить эту цифру на свой ежемесячный доход и выразить результат в процентах. Если ваши общие ежемесячные платежи по долгу составляют 2000 долларов, а ваш ежемесячный доход составляет 5000 долларов, вы разделите 2000 долларов на 5000 долларов. Результат 0,4, или 40%.

Кредиторы используют это отношение долга к доходу, чтобы определить, какую сумму ежемесячного платежа вы можете себе позволить. Обычно они ищут отношение долга к доходу не более 43%. Если вы окажетесь выше этой отметки, вам может быть сложно претендовать на получение ипотечного кредита. Вы можете улучшить соотношение долга к доходу, запланировав более низкий платеж по ипотеке. Обычно это означает покупку более дешевой квартиры.

Ипотечный калькулятор SmartAsset может помочь вам смоделировать весь описанный выше процесс. Все, что вам нужно, это полная стоимость дома, размер вашего первоначального взноса, тип и продолжительность ипотечного кредита, который вы получаете, и процентная ставка, которую вы ожидаете получить. Однако не пренебрегайте другими расходами. К ним относятся налоги на имущество, страхование домовладельцев и, возможно, сборы ассоциации домовладельцев. Все эти расходы вместе взятые могут добавить к вашим платежам несколько сотен долларов в месяц.

Все, что вам нужно, это полная стоимость дома, размер вашего первоначального взноса, тип и продолжительность ипотечного кредита, который вы получаете, и процентная ставка, которую вы ожидаете получить. Однако не пренебрегайте другими расходами. К ним относятся налоги на имущество, страхование домовладельцев и, возможно, сборы ассоциации домовладельцев. Все эти расходы вместе взятые могут добавить к вашим платежам несколько сотен долларов в месяц.

Альтернативой покупке квартиры может быть покупка нескольких кондоминиумов или кооперативов, которые физически устроены аналогично, но могут сильно отличаться в управлении. Когда вы покупаете кондоминиум, вы покупаете квартиру в здании. Это означает, что вы разделите расходы на эксплуатацию здания с другими владельцами кондоминиума. Покупка кооператива означает покупку части собственности корпорации, которой принадлежит здание. Вместо конкретного подразделения вы будете владеть акциями корпорации.

Ипотечные кредиторы предъявляют разные требования к кредитам на квартиры и кооперативы. Например, они могут захотеть убедиться, что у ассоциации кондоминиумов достаточно денег в банке в качестве финансовых резервов для покрытия любого необходимого ремонта или технического обслуживания. Некоторые кредиторы неохотно выдают кооперативные кредиты, потому что они не могут вернуть себе квартиру, если у вас возникнут проблемы с платежами. Так что, если вы ищете кредит, вы можете найти квартиру или доступное жилье на одну семью, чтобы быть лучшим вариантом.

Получение дополнительной помощиПотенциальные покупатели квартир могут получить помощь от лицензированного агента по недвижимости. Агент может помочь с вопросами о ценах, налогах, сборах и сообществах. В то же время он или она может дать ценную информацию о том, как вести переговоры с продавцами.

Вы даже можете интегрировать финансового консультанта в процесс покупки жилья. Эти люди часто будут работать вместе с агентами по недвижимости, чтобы гарантировать, что решения, которые вы принимаете, соответствуют вашим общим финансовым целям. Кроме того, они могут ответить на ваши вопросы о том, что вы можете себе позволить и на какую сумму кредита вы можете ориентироваться.

Кроме того, они могут ответить на ваши вопросы о том, что вы можете себе позволить и на какую сумму кредита вы можете ориентироваться.

В целом покупка квартиры может быть похожа на покупку дома на одну семью. Заявка на получение кредита и процедуры закрытия очень похожи. Важной частью является определение того, сколько дома вы можете себе позволить, а затем определение того, следует ли вам покупать или арендовать. Как только вы сможете это понять, вы можете настроить свои финансы в рамках подготовки к вашему решению.

Советы по улучшению вашего финансового положения- Хотя финансовые консультанты обычно занимаются формированием вашей инвестиционной стратегии, они часто могут делать гораздо больше, например, помочь вам с покупкой квартиры. Найти квалифицированного финансового консультанта не составит труда. Бесплатный инструмент SmartAsset подбирает вам до трех финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам.

Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас. - Хорошо продуманный бюджет — это первый шаг к достижению полного контроля над своими финансами, особенно когда вы думаете о покупке недвижимости. Если вам сложно начать процесс бюджетирования, калькулятор бюджета SmartAsset может предложить несколько советов, которые помогут вам начать с правильного пути.

Фото: ©iStock.com/ewg3D, ©iStock.com/mizar_21984, ©iStock.com/Hispanolistic

Марк Хенрикс

Марк Хенрикс писал о личных финансах, инвестировании, выходе на пенсию, предпринимательстве и других темах более 30 лет. Его внештатная подпись появилась на CNBC.com и в The Wall Street Journal, The New York Times, The Washington Post, Kiplinger’s Personal Finance и других ведущих изданиях. Марк написал книги, в том числе «Не просто жизнь: полное руководство по созданию бизнеса, который дает вам жизнь». Его любимые репортажи — это те, которые помогают обычным людям увеличить свое личное благосостояние и удовлетворенность жизнью.