Брачный договор для ипотеки

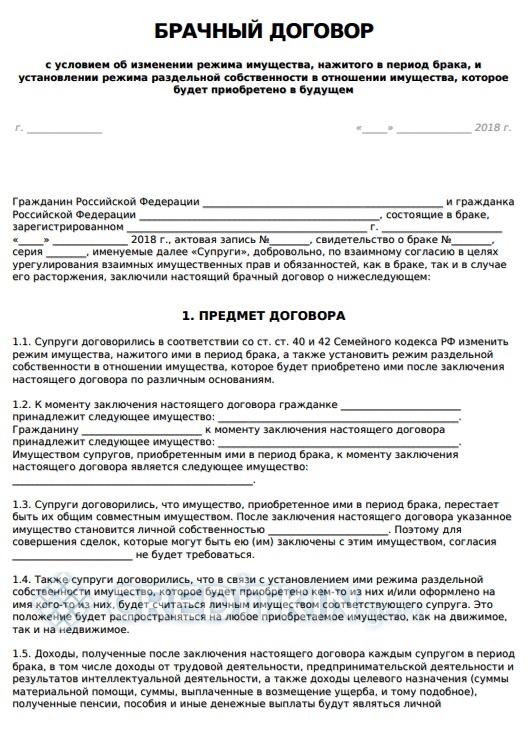

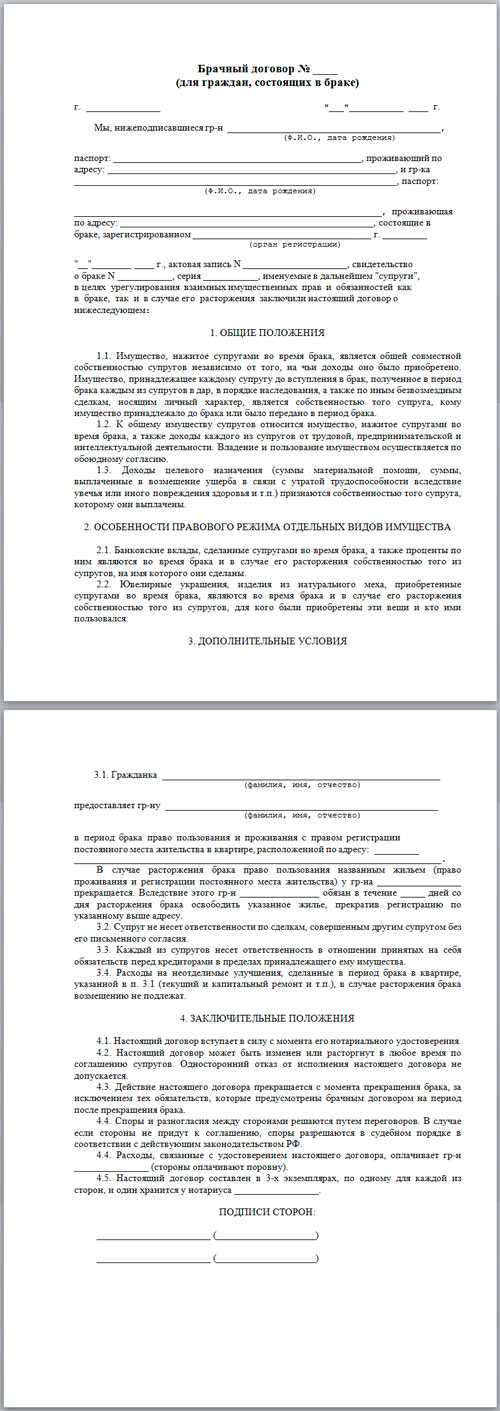

А вы знаете, что брачным договором можно урегулировать не только все имущественные отношения между супругами, но и их часть — например, заключить брачный договор (контракт) специально для ипотеки?

Наверняка для многих одной из самых значимых и крупных покупок в жизни является покупка жилья. При этом далеко не каждый готов оплатить такую покупку сразу, поэтому многие прибегают к такому удобному механизму, как ипотека.

Но для того, чтобы взять кредит, семейная пара должна прийти к соглашению по ряду важнейших вопросов. Например, как они будут его выплачивать, кто станет собственником приобретаемого жилья — вместе или один из них, если вместе, то в долях или совместно и т.п. А для того, чтобы достигнутое супругами соглашение приобрело юридическое значение, необходимо заключить брачный договор для ипотеки.

Брачный договор для ипотеки при покупке квартиры может помочь решить многие проблемы, в частности:

1) получить кредит, если у одного из супругов плохая кредитная история и банки отказывают в его выдаче.

2) оформление квартиры в собственность одного из супругов или в долевую собственность. Такая необходимость может возникнуть не только в случае, если одному из супругов банки отказывают в выдаче кредита, но и в некоторых других. При этом контракт может предусматривать, что долг пара выплачивает вместе, а квартиру в собственность получает только один из них. Правда, здесь необходимо учитывать, что Семейный кодекс РФ не допускает таких условий, которые ставят одного из супругов в крайне неблагоприятное положение.

Кроме того, брачный контракт может установить долевую собственность, например, в зависимости от доли участия в погашении кредита;

3) оформление кредита, если один из супругов категорически не хочет приобретать недвижимость на заемные средства. Стоит отметить, что для получения заемных средств согласие второго супруга не требуется, так как оно в данном случае предполагается, однако оно не требуется лишь как документ. Это вовсе не означает, что пара не должна обсудить этот серьезный вопрос на семейном совете и принять совместное решение. А кроме того, согласие потребуется позже, для оформления ипотеки (залога) на квартиру.

В данном случае стороны, заключив брачный контракт, могут самостоятельно принимать решения о своем имуществе. Так, супруг, единолично приобретший жилье при помощи ипотеки, может им распоряжаться без согласия другого супруга, но и все обязательства, вытекающие из этого договора, он несет самостоятельно;

Так, супруг, единолично приобретший жилье при помощи ипотеки, может им распоряжаться без согласия другого супруга, но и все обязательства, вытекающие из этого договора, он несет самостоятельно;

4) брачный договор для ипотеки при покупке недвижимости поможет защитить свои имущественные права супругу в случае банкротства другого супруга. Так, например, если во время брака муж будет признан банкротом, предварительно оформленный документ избавит имущество жены от притязаний кредиторов мужа.

Таким образом, заключить брачный договор для ипотеки при покупке квартиры имеет смысл не только для распределения собственности, но и для защиты своего имущества, в том числе и от кредиторов супруга.

Так как закон требует обязательного нотариального удостоверения данного договора, супругам, желающим его заключить, необходимо обратиться в нотариальную контору. Нотариус поможет правильно сформулировать условия и составить документ. Оформление брачного договора — дело ответственное и серьезное, поэтому участие нотариуса — важная гарантия сбалансированного распределения имущественных прав и обязанностей.

Полезная статья? Поделитесь ей:

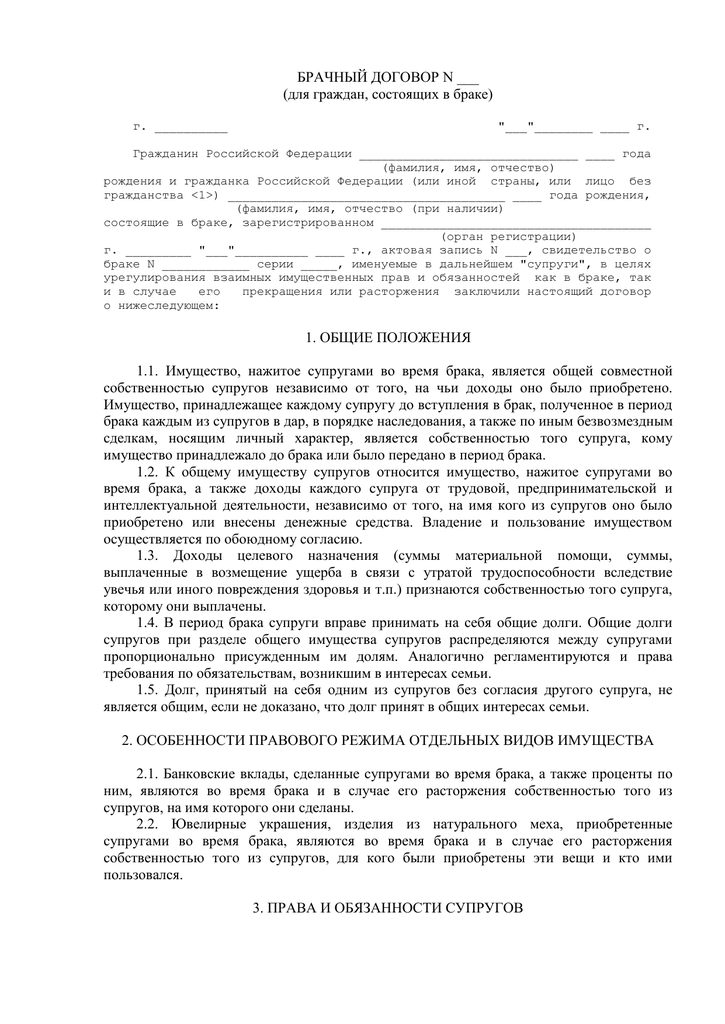

Брачный договор при покупке квартиры

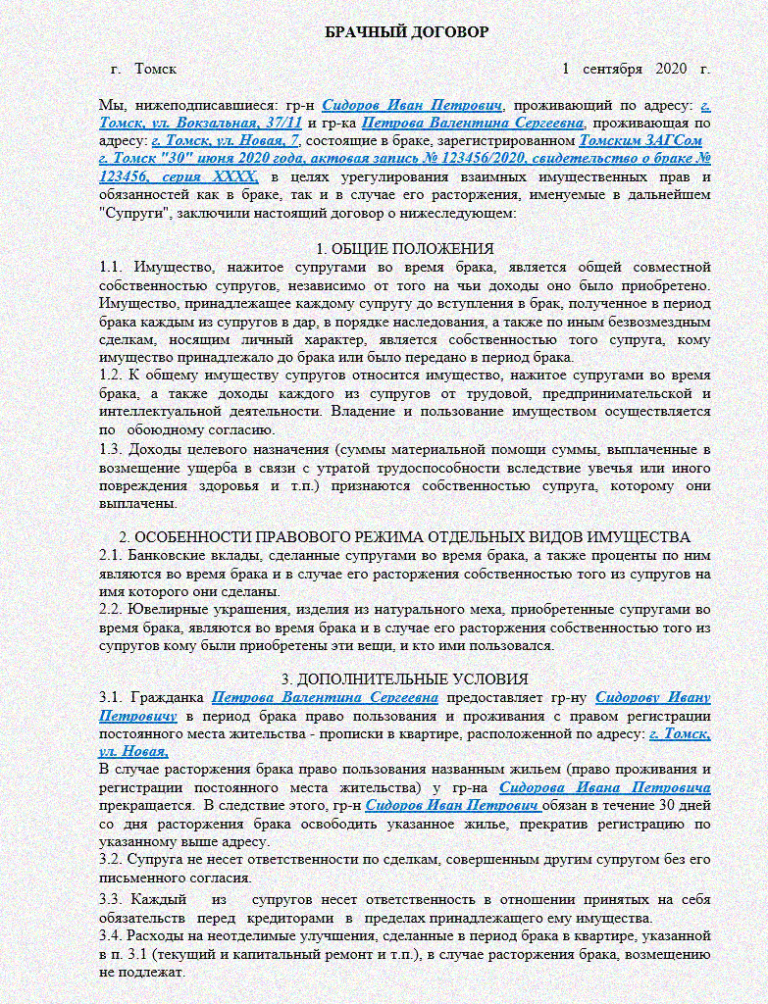

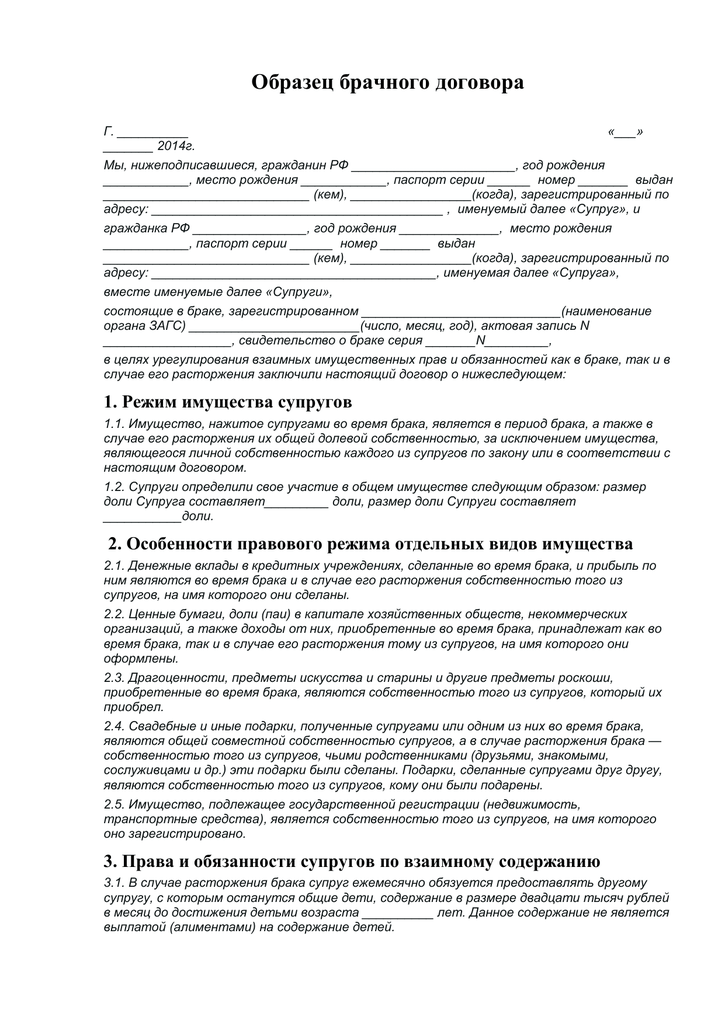

Под брачным договором в юриспруденции обычно понимают двустороннее соглашение, в котором прописаны имущественные отношения супругов. Условия этого контракта не могут ограничивать право- или дееспособность, а также лишать членов семьи права на судебную защиту интересов. Для такого документа характерна письменная форма и нотариальное оформление.

Договор могут заключить при оформлении брачного союза или уже женатые люди. Не имеют права составить брачный контракт граждане, которые еще не расторгли предыдущий брак.

Чего не должно быть в брачном договоре

При составлении брачного договора, согласно Семейному кодексу РФ, нельзя прописывать личные неимущественные отношения, ограничивающие или ущемляющие права одного из супругов. Среди них можно отметить запрет жене работать или быть трудоустроенной по какой-либо другой профессии.

Брачный договор также не должен требовать, чтобы супруги не имели права получать образование или не имели возможности на перемещение туда, куда им заблагорассудится. Да и регулировать права по отношению к детям в брачном договоре тоже не допускается.

Да и регулировать права по отношению к детям в брачном договоре тоже не допускается.

Еще в соглашении нельзя указывать, что супруги должны быть верны друг другу или прописывать вечную любовь. Да и тот факт, что совместно нажитое имущество переходит после расторжения брака или жене, или мужу, тоже не устанавливается брачным договором.

Нужен ли брачный договор при покупке квартиры

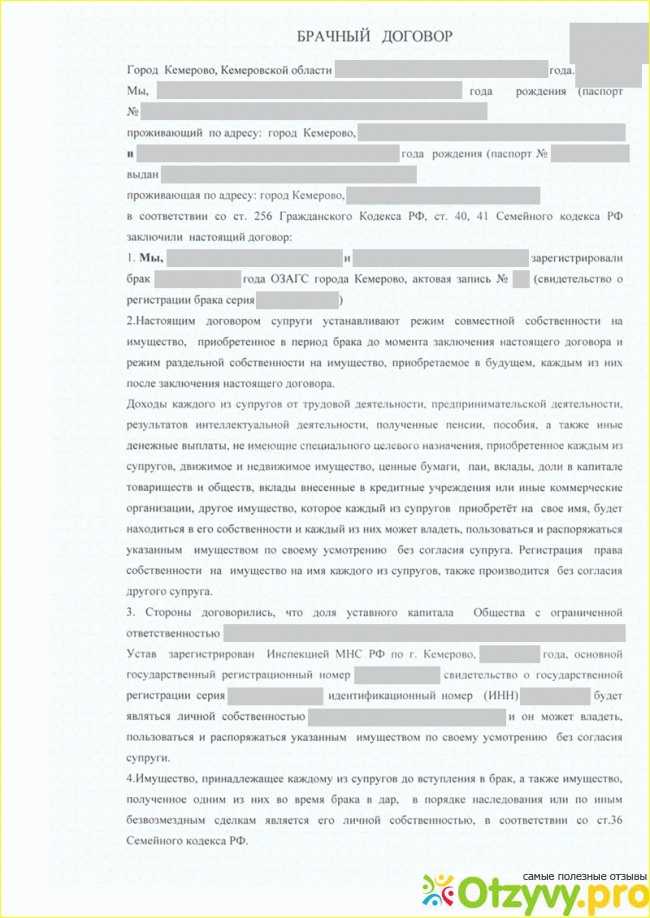

Семейный кодекс Российской Федерации гласит, что общей собственностью признается имущество, приобретенное во время брака (к нему относится и квартира). После расторжения семейных уз его делят пополам. Но супруги также имеют право рассмотреть после развода иные варианты.

В последнем случае поможет брачный договор, в котором грамотно предусмотрены все варианты развития событий. Эксперты советуют заверять документ своей подписью в том случае, когда квартира приобретается на совместные сбережения или путем ипотеки. За счет этого документа можно избавиться от склок и других разбирательств, отнимающих много нервной энергии и драгоценное время.

Брачный договор также помогает:

- Выделить доли в квартире или разделить ее на части официально.

- Указать денежные взносы, внесенные каждым из супругов при покупке недвижимости.

- Обозначить порядок раздела жилища после расторжения брака.

- Назвать лицо, обязанное выплачивать долги по ипотеке.

Кроме того, брачный договор позволяет предусмотреть и доли несовершеннолетних детей.

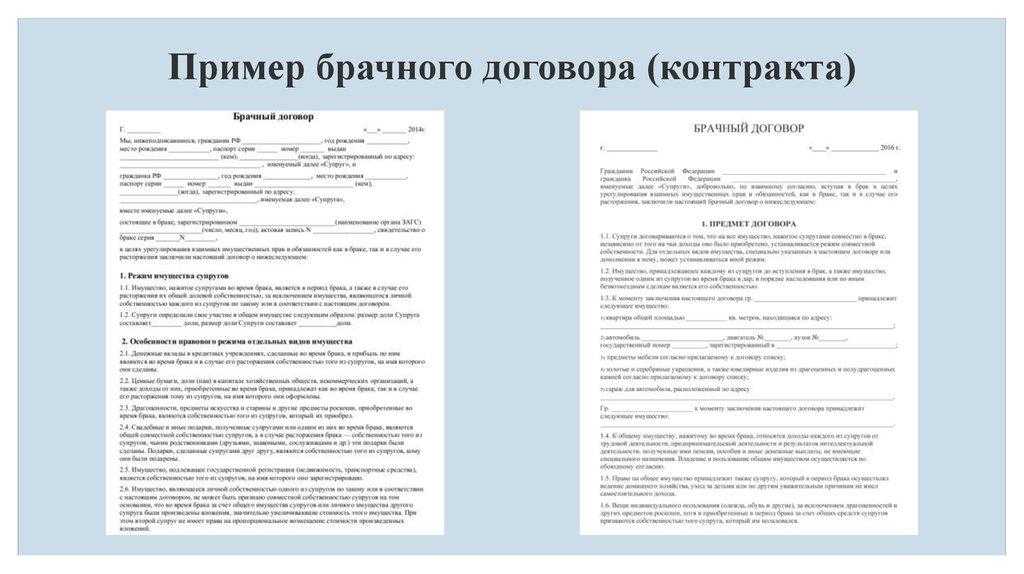

Документы, необходимые для составления соглашения

Семейное законодательство России предусматривает, что брачный договор оформляется в письменной форме, он подлежит государственной регистрации и оформлению через нотариат.

Однако нотариус не только скрепляет подписями и печатями документ, но и внимательно изучает его на предмет законности. Специалист может потребовать все документы (и не только на квартиру), чтобы он знал полное состояние имущественных отношений мужа и жены. Брачный договор составляется в трех экземплярах. По одному получают супруги, а третий остается в нотариальной конторе.

Если квартирой уже владеет кто-либо из супругов, то нужно принести нотариусу следующие документы:

- паспорта;

- свидетельство об оформлении брака;

- документ, подтверждающий право собственности на квартиру.

Если покупка жилья только планируется, то в брачный договор вместо правоустанавливающего документа, определяющего право собственности на жилище, необходимо принести:

- предварительное соглашение на приобретение недвижимости;

- кредитный договор в случае оформления ипотеки;

- если апартаменты покупаются в новостройке, то требуется еще указать дольщика в строительстве.

Брачный договор заверяется подписью нотариуса, и за это взимается сбор. Необходимо также оплатить услуги нотариуса. В их спектр могут включить составление макета соглашения и разные технические работы.

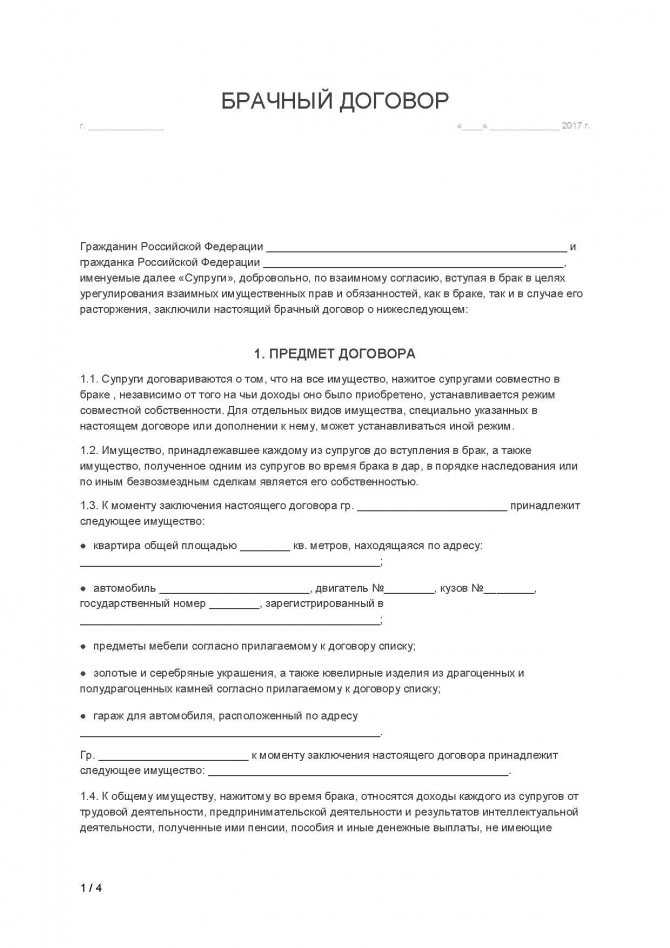

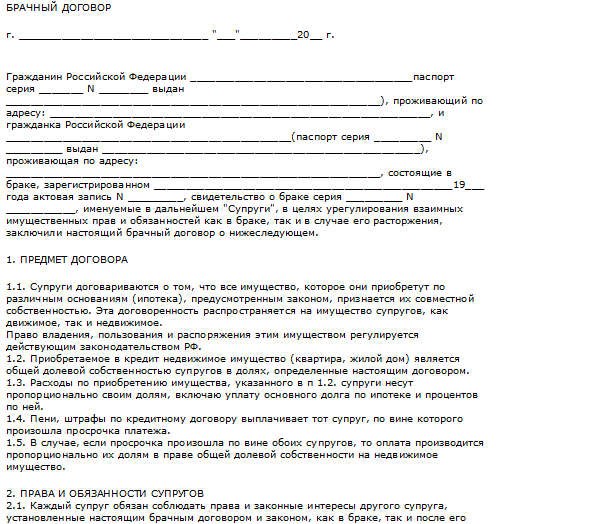

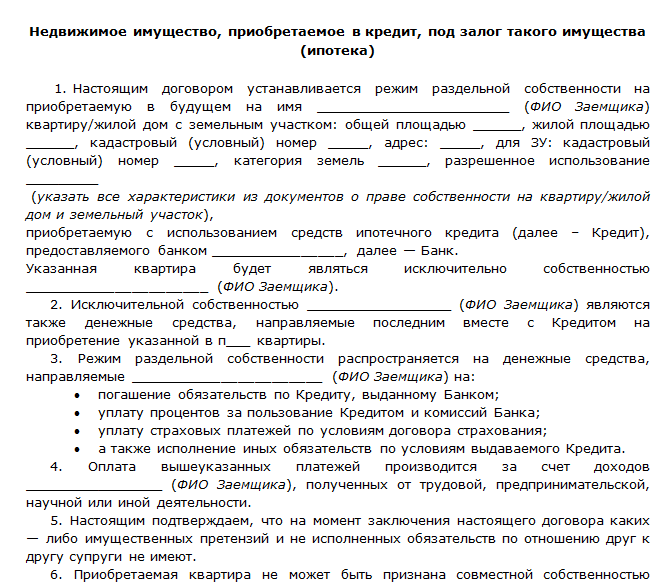

Особенности брачного договора, связанного с ипотекой

За макетом брачного договора не обязательно обращаться к юристам – его можно сделать и самостоятельно. В большинстве случаев для покупки квартиры берется ипотека, поэтому этот аспект стоит внести в качестве условия в брачный договор.

В большинстве случаев для покупки квартиры берется ипотека, поэтому этот аспект стоит внести в качестве условия в брачный договор.

В брачный договор при покупке квартиры в ипотеку муж и жена могут внести такие условия:

- Определение заемщика и созаемщика.

- Указывается, кто делает первый платеж. Если супруги решили сделать это оба, тогда определяются доли в конкретной сумме или в процентах.

- Обозначается, кто из супругов делает основные взносы и платит проценты.

- Предусматривается лицо, которое платит страховку.

- Определяется ответственный по штрафам, если таковые будут.

- В брачном контракте указывается, из чего платятся взносы по ипотеке.

- Распределение долгов по ипотечному кредитованию.

- Определение долей в праве собственности после окончания платежей по кредиту.

- Прописываются права детей.

- Указывается, что каждый получит при расторжении брака. То есть это либо деньги, либо доля в квартире.

- Предусматривается ответственность при несоблюдении пунктов контракта.

- Правила изменения договора.

Согласно Семейному кодексу РФ, в брачном договоре не должно быть условий, ущемляющих права и свободы одной из сторон. Если же это произошло, то такой документ может стать предметом длительных судебных разбирательств.

Изменение и расторжение брачного контракта происходит по соглашению сторон или по требованию одного из супругов на основе решения суда. Никакая из сторон не может самовольно отказаться от выполнения обязательств.

Ответственность по ипотеке

Брачный договор дает возможности предусмотреть, что кредит выплачивает кто-либо из супругов или сразу оба. В последнем случае семейная пара несет солидарную ответственность, то есть банк может требовать возврат займа у каждого супруга, даже если они уже развелись и не живут вместе.

При оформлении ипотеки одним из супругов на второго обычно возлагают обязанности поручителя. Тогда они оба тоже несут солидарную ответственность. Но семейное законодательство гласит, что в брачном договоре можно указать и субсидиарную ответственность. То есть кредитор наделен правом взимать средства с поручителя, если у основного должника нет денег для возврата.

То есть кредитор наделен правом взимать средства с поручителя, если у основного должника нет денег для возврата.

Например, если муж оформил на себя ипотеку, но потерял работу, то кредит возвращает его жена из своей зарплаты.

Зачем договариваться с банками

При составлении брачного договора относительно еще не погашенной ипотеки стоит еще учитывать и мнение банка, выдавшего кредит. Условия ипотечного кредитования без согласия на то финансового учреждения менять нельзя.

Для того чтобы сотрудники банка приняли предлагаемые изменения в кредитном договоре, требуется предъявить документы, которые свидетельствуют о возможностях мужа и жены погасить кредит своими силами. В их число входят:

- копия трудовой книжки, скрепленная подписями работодателя;

- справка в форме 2-НДФЛ с места службы;

- банковские выписки с личного или расчетного счета.

Любой банк сам запрашивает необходимую информацию. Таким образом, нужно прямо спросить об этом у представителей кредитной организации.

Процедура дележа недвижимости

Семейный кодекс РФ предусматривает такие варианты раздела квартиры или дома:

- жилище получает один из супругов;

- подразумевается разделение на доли;

- продажа апартаментов;

- размен.

В первом случае супруг, получающий квартиру, должен заплатить второй стороне 50% от суммы, уже выплаченной по кредиту. Компенсировать их можно за счет реализации общего имущества.

В следующем варианте супруги договариваются, что при расторжении брака на каждого оформляется персональная доля, и именно за нее супруги отдают деньги в банк. В соглашении можно указать, что доли выделяются в натуре. Но подобное нельзя сделать, если жилье сильно повреждено или нельзя выделить отдельный вход.

Третий случай предусматривает продажу апартаментов с ипотекой в виде договора о переадресации кредитных обязательств. Ниже мы приведем стороны этого договора:

- кредитор – банк;

- должники – супруги;

- новый должник – покупатель жилища, обремененного ипотекой.

То есть покупатель станет новым должником банка. В свою очередь, он передаст супругам деньги в качестве взноса за ипотеку. После продажи жилья часть средств передается в банк, а остальную сумму можно распределить между мужем и женой. Информацию о величине долей стоит внести в брачный договор.

Разменять жилье можно только в том случае, если квартиру продали и была куплена новая. Здесь необходимо договариваться с сотрудниками банка.

Можно ли изменить условия соглашения

В брачном контракте можно изменить условия по поводу выделения долей, компенсационных выплат и по распределению долговых обязательств на приобретение квартиры в ипотеку. Это можно сделать в суде или по договоренности между мужем и женой. Судья может изменить условия брачного соглашения в следующих случаях:

- если ущемляются права одной из сторон;

- если возникли обстоятельства, при которых муж или жена потеряли источник дохода;

- доказано, что одна из сторон тратит семейный бюджет только на себя;

- в целях защиты несовершеннолетних детей.

Но это еще не полный перечень обстоятельств, которые могут повлиять на изменение пунктов брачного договора. Нередко суд принимает во внимание случаи, когда дети остаются на иждивении мужа или жены. В зависимости от количества детей, которых необходимо содержать, в брачном контракте устанавливается и величина доли супруга.

При изменении доли, совершенное через суд, требуется оформление документа в Росреестре. Необходимо предоставить копию судебного решения с отметками о том, что оно вступило в силу. Кроме того, нужно заплатить сбор, указанный судебным учреждением.

Покупка дома до брака: плюсы и минусы

В 1980 году маловероятное трио, состоящее из незамужней пары и разведенной, попало в новости, вместе подав заявку на ипотеку. Местный кредитный инспектор сказал, что если бы трио попыталось вместе купить дом в предыдущем десятилетии, «у всех подбородок упал бы на грудь». 1 Сегодня растет число людей, покупающих дом до брака.

Незамужние пары, покупающие дома, увеличились с 8% до 9% с 2013 2 до 2021 года, и самый большой процент неженатых пар составляют представители поколения Z/миллениалы в возрасте от 22 до 30 лет 9. 0003 3 Поскольку все больше и больше людей предпочитают покупать дом до брака, возникает вопрос: хорошая ли это идея?

0003 3 Поскольку все больше и больше людей предпочитают покупать дом до брака, возникает вопрос: хорошая ли это идея?

В целом, покупка дома до брака может помочь вам быстрее накопить капитал и, возможно, сэкономить на высокой арендной плате. Однако это обязательство может вызвать напряженность в отношениях из-за финансов или обязанностей. Продолжайте читать, чтобы узнать больше о плюсах и минусах покупки дома незамужним и посмотреть, может ли это быть правильным выбором для вас.

Плюсы и минусы покупки дома, когда вы не женаты Мысль о покупке дома волнительна для любого человека, состоящего в браке или одинокого. Но хорошая ли это идея? Многие из плюсов и минусов покупки дома будут применимы независимо от того, состоите ли вы в браке или нет. Однако покупка дома до брака имеет некоторые уникальные преимущества и недостатки. Если вы подумываете о покупке дома со своим партнером, прежде чем связать себя узами брака, обязательно учтите следующие моменты.

Плюсы:

- Возможность сэкономить на аренде: Арендная плата может быть высокой, а цены растут в среднем на 3–5 % в год. 4 Мало того, отдельное проживание означает две арендные платы. Объединение ваших расходов на проживание в одну общую ипотеку может сэкономить вам сотни долларов в месяц.

- Увеличивайте капитал раньше: Если вы уже знаете, что хотите оставаться со своим партнером в долгосрочной перспективе, то, как только вы переедете в новый дом, вы сможете быстрее приступить к созданию капитала. В конце концов, чем дольше вы ждете, тем выше вероятность роста цен на жилье.

- Чувство независимости: Независимо от того, переезжаете ли вы впервые или какое-то время живете самостоятельно, покупка дома может дать достойное чувство независимости. Это жизненная веха, которую многие с нетерпением ждут.

- Соподписавшийся может помочь с предварительным одобрением:

Дополнительный доход может помочь вам претендовать на ипотеку с более низкой ставкой.

Дополнительный доход может помочь вам претендовать на ипотеку с более низкой ставкой. - Двойной доход для разделения коммунальных услуг: Переехав вместе в дом, вы можете не только разделить ежемесячные платежи, но и разделить коммунальные услуги. Экономия на расходах на проживание может быть разумным финансовым решением.

- Разделение домашних обязанностей: Работа по дому, например приготовление пищи или уборка, может отнимать много времени. Переехав вместе в дом, вы можете разделить домашние обязанности, так что вы оба сэкономите драгоценное время.

Минусы:

- Финансовые затруднения: Получение ипотечного кредита с вашим партнером может создать финансовую нагрузку на отношения, поскольку денежные вопросы часто являются основной причиной споров. 5 Прежде чем объединять свои финансы таким образом, убедитесь, что вы подробно рассказали о своих финансовых привычках и мнениях о деньгах.

- Временные обязательства: Многие ипотечные кредиты выдаются на 30 лет, и финансовые эксперты рекомендуют оставаться в доме не менее 5 лет перед продажей. 6 На этот раз обязательство может быть проблематичным, если отношения ухудшатся.

- Пропущенные налоговые льготы: Супружеские пары получают несколько налоговых льгот, которые вы можете упустить, если подадите заявление как холостяк. Например, супружеские пары, подающие совместную декларацию, могут вычесть до 10 000 долларов налога на имущество, а одинокие — только до 5 000 долларов.

- Нет протокола о справедливом разделе: Если отношения не длятся долго, состоящие в браке лица могут иметь большую юридическую защиту. Законы требуют справедливого раздела имущества при разводе, но существует мало законов для пар, не состоящих в браке, которые расстаются.

- Напряжение в отношениях: Совместное проживание может вызвать напряжение в отношениях по бесчисленным причинам.

Например, если один человек всегда выключает свет, а другой никогда этого не делает, причиной конфликта может стать увеличение расходов на коммунальные услуги. Проблемы могут также возникнуть, если один человек считает, что он несправедливо распределяет обязанности по дому.

Например, если один человек всегда выключает свет, а другой никогда этого не делает, причиной конфликта может стать увеличение расходов на коммунальные услуги. Проблемы могут также возникнуть, если один человек считает, что он несправедливо распределяет обязанности по дому. - Возможный упущенный капитал для одного партнера: Если пара покупает дом вместе, но только один из них находится в ипотеке и праве собственности, один человек может упустить свой капитал. Участие в ежемесячных платежах по ипотеке без гарантии права собственности может привести к неуважению.

С точки зрения права на ипотеку, покупка дома с несколькими владельцами почти идентична покупке дома только с одним владельцем. Семейное положение не влияет на возможность получения ипотечного кредита. Ваша квалификация — замужем ли, не состоите ли вы в браке или холосты — будет зависеть от вашего дохода, кредита и активов.

Единственными реальными отличиями при покупке дома с несколькими владельцами являются заявки на ипотеку и права собственности. Вы можете подать ипотечный кредит совместно или по отдельности, оба из которых имеют свои преимущества и недостатки. Вы можете разделить права собственности так, как считаете нужным, независимо от того, подаете ли вы одиночную или совместную заявку.

Одно заявлениеВ одном заявлении право на получение и погашение ипотечного кредита возлагается на одного человека. Это означает, что доход, долги, кредиты и активы только одного человека будут иметь значение, и на них ляжет окончательная финансовая ответственность.

Плюсы одной заявки:

- Если ваш кредитный рейтинг значительно выше, чем у вашего партнера, вы можете претендовать на более высокую процентную ставку.

- Если в финансовой истории вашего партнера есть такие подводные камни, как банкротство, они не будут рассматриваться.

- Если ваш партнер не может показать стабильный доход или имеет перерывы в безработице, он не будет рассматриваться.

- Если у вас значительно меньший долг, чем у вашего партнера, значение будет иметь только отношение вашего долга к доходу (DTI). Это может помочь вам претендовать на более высокую ипотеку.

Минусы одного заявления:

- Можно учитывать только один доход, что может уменьшить сумму, на которую вы имеете право, если доход вашего партнера значителен.

- Если у вас есть значительные долги, доход вашего партнера не может использоваться для компенсации отношения долга к доходу для приложения.

В совместном заявлении право на получение и погашение ипотечного кредита ложится на обоих лиц. Это означает, что все доходы, долги, кредиты и активы будут влиять на заявку на ипотеку. Оба лица будут нести финансовую ответственность за погашение долга кредитору.

Плюсы совместного применения:

- Если оба кредитных рейтинга одинаковы и соответствуют квалификационным порогам, негативных последствий для заявки не будет.

- Если ни у одного из партнеров в финансовой истории нет таких подводных камней, как банкротство, негативных последствий для заявки не будет.

- Если ваше совокупное отношение долга к доходу ниже, чем если бы один человек подал заявление самостоятельно, вы можете претендовать на более высокие процентные ставки и более высокую ипотеку.

- Будут учитываться оба дохода, что поможет вам претендовать на более высокую ипотеку.

Минусы совместного заявления:

- Кредитор будет основывать решения на более низком кредитном рейтинге, что может создать проблемы для получения ипотечного кредита.

- Если один кредитный рейтинг значительно ниже, процентная ставка может оказаться выше.

С точки зрения права на ипотеку, покупка дома с несколькими владельцами почти идентична покупке дома только с одним владельцем. Семейное положение не влияет на возможность получения ипотечного кредита. Ваша квалификация — замужем ли, не состоите ли вы в браке или холосты — будет зависеть от вашего дохода, кредита и активов.

Семейное положение не влияет на возможность получения ипотечного кредита. Ваша квалификация — замужем ли, не состоите ли вы в браке или холосты — будет зависеть от вашего дохода, кредита и активов.

Единственными реальными отличиями при покупке дома с несколькими владельцами являются заявки на ипотеку и права собственности. Вы можете подать ипотечный кредит совместно или по отдельности, оба из которых имеют свои преимущества и недостатки. Вы можете разделить права собственности так, как считаете нужным, независимо от того, подаете ли вы одиночную или совместную заявку.

Одно заявлениеВ одном заявлении право на получение и погашение ипотечного кредита возлагается на одного человека. Это означает, что доход, долги, кредиты и активы только одного человека будут иметь значение, и на них ляжет окончательная финансовая ответственность.

Плюсы одной заявки:

- Если ваш кредитный рейтинг значительно выше, чем у вашего партнера, вы можете претендовать на более высокую процентную ставку.

- Если в финансовой истории вашего партнера есть такие подводные камни, как банкротство, они не будут рассматриваться.

- Если ваш партнер не может показать стабильный доход или имеет перерывы в безработице, он не будет рассматриваться.

- Если у вас значительно меньший долг, чем у вашего партнера, значение будет иметь только отношение вашего долга к доходу (DTI). Это может помочь вам претендовать на более высокую ипотеку.

Минусы одной заявки:

- Можно учитывать только один доход, что может уменьшить сумму, на которую вы имеете право, если доход вашего партнера значителен.

- Если у вас есть значительные долги, доход вашего партнера не может использоваться для компенсации отношения долга к доходу для приложения.

При подаче совместного заявления право на получение и погашение ипотечного кредита ложится на обоих лиц. Это означает, что все доходы, долги, кредиты и активы будут влиять на заявку на ипотеку. Оба лица будут нести финансовую ответственность за погашение долга кредитору.

Это означает, что все доходы, долги, кредиты и активы будут влиять на заявку на ипотеку. Оба лица будут нести финансовую ответственность за погашение долга кредитору.

Плюсы совместной заявки:

- Если оба кредитных рейтинга одинаковы и соответствуют квалификационным порогам, негативных последствий для заявки не будет.

- Если ни у одного из партнеров в финансовой истории нет таких подводных камней, как банкротство, негативных последствий для заявки не будет.

- Если ваше совокупное отношение долга к доходу ниже, чем если бы один человек подал заявление самостоятельно, вы можете претендовать на более высокие процентные ставки и более высокую ипотеку.

- Будут учитываться оба дохода, что поможет вам претендовать на более высокую ипотеку.

Минусы совместного заявления:

- Кредитор будет основывать свои решения на более низком кредитном рейтинге, что может создать проблемы для получения ипотечного кредита.

- Если один кредитный рейтинг значительно ниже, процентная ставка может оказаться выше.

Заявка на ипотеку отделена от права собственности. Таким образом, независимо от того, подаете ли вы заявку совместно или по отдельности, вы все равно можете владеть титулом, как считаете нужным. Это означает, что вы можете выбрать одного человека в названии или обоих. Записывая свой титул как не состоящая в браке пара, вы можете разделить права собственности одним из следующих способов.

Единоличное владение При единоличном владении только одно лицо будет владеть и сохранять права на имущество. Если супружеская пара выбирает единоличное владение, от супруга, не владеющего собственностью, часто требуется юридически отказаться от прав собственности, подписав акт об отказе от права собственности. Если не состоящая в браке пара выбирает единоличное владение, в этом нет необходимости.

Плюсы: Такие сделки, как продажа дома или рефинансирование, легко совершать, так как не будет трений из-за несовпадения мнений. Если один человек в отношениях не хочет финансового обязательства домовладения, ему не нужно быть юридически привязанным к нему.

Минусы: Если единственный владелец умирает, не завещав дом, передача собственности может быть чрезвычайно сложной. Это должно быть передано на завещание, которое может быть длительным и разочаровывающим для оставшихся в живых партнеров. Кроме того, даже если оба члена товарищества вносят ежемесячные платежи по ипотеке, только один из них будет вкладывать капитал.

Совместная арендаПри совместной аренде право собственности имеют два или более физических лица. Все стороны получают равные права и доли в уставном капитале. В случае смерти право собственности автоматически переходит к выжившим совладельцам.

Плюсы: Финансовое бремя распределяется поровну, и все стороны добиваются справедливости. В случае смерти нет необходимости обращаться в наследство – право собственности автоматически переходит к оставшемуся в живых совладельцу(ам).

В случае смерти нет необходимости обращаться в наследство – право собственности автоматически переходит к оставшемуся в живых совладельцу(ам).

Минусы: Любые сделки, такие как рефинансирование или продажа, должны быть одобрены всеми сторонами. Имущество не может быть завещано третьей стороне, поскольку право собственности автоматически переходит к выжившим совладельцам. Кроме того, если одна из сторон сталкивается с судебным решением о взыскании долга, кредитор может обратиться в суд с ходатайством о принудительной продаже дома для выплаты долга.

Совместная аренда При совместной аренде два или более человека могут иметь личную финансовую заинтересованность в доме, хотя они не обязательно должны быть равными. Каждая сторона в отдельности имеет право собственности на часть дома. Например, одному партнеру может принадлежать 60% дома, а другому — 40%. Каждый человек мог передать свой индивидуальный титул любому, кого он выберет, который тогда будет владеть 60% или 40% соответственно.

Данный вид собственности относится только к финансовой выгоде, а не к жилой площади. При совместной аренде обе стороны имеют равные права на проживание во всем доме.

Плюсы: Если один из партнеров платит больше по ежемесячной ипотеке, капитал может быть соответственно разделен. Каждая сторона может использовать свою часть богатства от собственности по своему усмотрению. Физические лица не сталкиваются с угрозой для своей доли, если кредитор налагает залог на долю другого владельца. Поскольку каждая сторона имеет собственное право собственности, передача права собственности проще, чем при совместной аренде.

Минусы: Автоматические права оставшихся в живых отсутствуют, поэтому, если одна из сторон умрет, ее часть дома столкнется с таким же длительным процессом завещания, как и собственность в единоличном владении. Все стороны несут ответственность по долгам, связанным с имуществом, поэтому, если одна сторона не платит, например, свою долю налогов на имущество, другие стороны будут нести финансовую ответственность.

Возможно, вы слышали об этом термине, связанном с недвижимостью, но что он означает? В соглашении о совместном проживании излагаются основные финансовые и юридические вопросы для не состоящей в браке пары, проживающей вместе. Хотя об этом может быть трудно думать, соглашение о совместном проживании может защитить вас, если отношения закончатся. В то время как супружеские пары имеют законное право на справедливое разделение имущества, пары, не состоящие в браке, — нет. Соглашение о совместном проживании может дать вам юридическую защиту.

Лучше заранее составить соглашение о совместном проживании, прежде чем сложные эмоции могут повлиять на трудные решения. Попросите юриста по недвижимости помочь вам составить соглашение, подходящее для вашей ситуации. Вот несколько соображений, которые вы можете включить:

- Кто за что несет финансовую ответственность (налог на имущество, выплаты по ипотеке, ТСЖ, страхование домовладельцев, коммунальные услуги, ремонт и т.

д.)?

д.)? - Что будет с имуществом в случае разделения? Будет ли она продана или одна сторона может выкупить другую?

- Если недвижимость будет продана, как будет разделена прибыль между супругами?

Как правило, с точки зрения налогообложения супружеские пары получают больше преимуществ, чем неженатые пары. Это не всегда так, но вполне вероятно. Если вы покупаете дом как не состоящая в браке пара, рассмотрите следующие налоговые последствия.

Вычет процентов по ипотеке Неженатые и супружеские пары, подающие совместную заявку, могут вычесть проценты по ипотечному кредиту на сумму до 750 000 долларов. Супружеские пары, подающие заявление в одиночку, могут вычесть до 375 000 долларов каждая, что ставит их в равное положение. Однако IRS позволяет только одному домовладельцу требовать вычета, если он не состоит в браке. Таким образом, если оба партнера в неженатой паре захотят перечислить вычеты, а не взять стандартный вычет, одному не повезет.

Когда вы продаете свой дом и получаете прибыль, вы должны платить налоги с этой прибыли (называемые приростом капитала). IRS позволяет вам вычесть 250 000 долларов США из прироста капитала в качестве одинокого человека или 500 000 долларов США в качестве супружеской пары. Это означает, что если вы покупаете свой дом за 350 000 долларов и продаете за 650 000 долларов, вы будете платить налог на прирост капитала с 50 000 долларов как не состоящая в браке пара или не будете платить, если вы женаты.

Кроме того, точно так же, как только один домовладелец может претендовать на детальные вычеты процентов по ипотечным кредитам, только один домовладелец может использовать этот вычет прироста капитала. Это означает, что если вы продаете свой дом, не состоя в браке, только один партнер может использовать этот вычет. Другой партнер, к сожалению, упустит эту налоговую льготу.

Стандарт против. Детализированные вычеты По состоянию на 2018 год супружеские пары должны иметь вычеты в размере более 24 000 долларов США, чтобы их перечисление было оправданным. 7 Физическим лицам требуется более 12 000 долларов США (или 18 000 долларов США при подаче заявления в качестве главы семьи). В этом налоговом сценарии супружеские пары и неженатые пары находятся в относительно равном положении.

7 Физическим лицам требуется более 12 000 долларов США (или 18 000 долларов США при подаче заявления в качестве главы семьи). В этом налоговом сценарии супружеские пары и неженатые пары находятся в относительно равном положении.

Пара, не состоящая в браке, может получить более высокое пособие, чем супружеская пара, подавшая заявление совместно, если их совокупные отчисления превышают 24 000 долларов США. Например, если один партнер перечисляет вычеты в размере 14 000 долларов, а другой берет стандартные вычеты в размере 12 000 долларов, пара получит совокупные вычеты в размере 26 000 долларов. Супружеские пары, подающие документы в одиночку, также могут извлечь выгоду из этого сценария.

Часто задаваемые вопросы: Покупка дома до бракаЕсли вы хотите купить дом до брака, вы можете обдумать следующие вопросы.

Должны ли оба партнера быть собственниками дома? Хотите ли вы, чтобы оба партнера владели домом, это ваше личное решение. Если только одно лицо фигурирует в заявке на ипотеку и осуществляет все платежи, может быть лучше, чтобы право собственности было указано только на его имя. Однако, если обе стороны вносят финансовый вклад в собственность, может быть лучше, чтобы оба партнера владели правом собственности либо через совместную аренду, либо через совместную аренду.

Если только одно лицо фигурирует в заявке на ипотеку и осуществляет все платежи, может быть лучше, чтобы право собственности было указано только на его имя. Однако, если обе стороны вносят финансовый вклад в собственность, может быть лучше, чтобы оба партнера владели правом собственности либо через совместную аренду, либо через совместную аренду.

Помимо финансовых взносов, соображения передачи права собственности также могут определять, как вы хотите сохранить титул. Если вы хотите завещать недвижимость третьему лицу, лучше всего, чтобы право собственности принадлежало одному лицу, или чтобы обе стороны владели титулом через совместную аренду.

Что происходит с собственностью, принадлежавшей до брака?Любое имущество, приобретенное одним лицом до брака, обычно считается отдельным имуществом. В случае развода имущество обычно возвращается к первоначальному владельцу.

Имущество, приобретенное до брака парой, не состоящей в браке, может считаться или не считаться совместной собственностью. Это зависит от того, как держится титул. Если имущество, приобретенное до брака, находилось в единоличной собственности, оно обычно остается собственностью первоначального владельца; при совместной аренде оба партнера имеют равные права на дом; при совместной аренде оба партнера имеют право на долю дома, которая может быть равной или неравной.

Это зависит от того, как держится титул. Если имущество, приобретенное до брака, находилось в единоличной собственности, оно обычно остается собственностью первоначального владельца; при совместной аренде оба партнера имеют равные права на дом; при совместной аренде оба партнера имеют право на долю дома, которая может быть равной или неравной.

Супружеские пары, которые разводятся, имеют законные права на раздел имущества по справедливости. Не состоящие в браке пары не имеют таких же прав, поэтому, даже если вы владеете правами на совместную аренду, рекомендуется заключить соглашение о совместном проживании. В этом соглашении может быть указано, что происходит с имуществом в случае разделения.

Кому достанется дом, если не состоящая в браке пара расстается?При разводе не состоящей в браке пары обычно возможны два варианта действий:

- Обратиться в суд

- Вместе примем решение

В суде решение будет зависеть от ряда факторов, в том числе от того, каким образом удерживается титул. Часто решение включает продажу имущества и соответствующее разделение прибыли. Если существует соглашение о совместном проживании, в котором указывается, кто получит дом в случае разрыва отношений, оно будет соблюдаться.

Часто решение включает продажу имущества и соответствующее разделение прибыли. Если существует соглашение о совместном проживании, в котором указывается, кто получит дом в случае разрыва отношений, оно будет соблюдаться.

Если вы взвесили все «за» и «против» и готовы вместе купить дом, пришло время подумать о плане покупки дома. Ознакомьтесь с сегодняшними ставками, сравните варианты ипотечного кредита и найдите отличного РИЭЛТОРА Ⓡ . Удачной охоты за домом!

Источники:- Washington Post

- Отчет NAR о тенденциях поколений за 2013 г.

- Отчет NAR о тенденциях поколений за 2021 год

- Миллион акров

- Mindbodygreen

- Фруктовый сад

- ЗначениеPenguin

Подать заявку онлайн с Rocket Mortgage

Получите одобрение в Rocket Mortgage® — и сделайте все это онлайн. Вы можете получить реальное индивидуальное ипотечное решение, основанное на вашей уникальной финансовой ситуации.

Подать заявку онлайн

Что нужно знать перед покупкой дома со своим партнером

Когда Джефф Кэмпбелл купил дом со своей девушкой, они купили дом 50/50, каждое из которых было указано в документе и в кредите.

Два года спустя они столкнулись с проблемами после расставания. Кэмпбелл хотел остаться дома. Как и его бывшая.

«Она оставалась в доме в течение шести месяцев после разрыва и редко вносила свой вклад в выплату по ипотеке», — сказал он. «Но, конечно, вы не можете выселить кого-то из собственного дома».

Далее последовал период переговоров, длившийся около двух лет. Он не мог рефинансировать дом без ее подписи. В конце концов его бывшая согласилась продать свою половину дома за 80 000 долларов, что намного превышало его оценку ее собственного капитала.

«Это единственный раз, когда я купил дом с кем-то еще, не будучи женатым на нем, и я определенно никогда больше этого не сделаю», — сказал он. Сейчас он женат, так что это не проблема.

Сейчас он женат, так что это не проблема.

Это может быть ужасной историей, но это возможность для пар, не состоящих в браке, которые решили купить дом вместе.

Ни одна пара, совершившая такой скачок, не планирует расставаться. Но в то время как развод означает, что у вас может быть судья или посредник, которые помогут вам достичь справедливого урегулирования, неженатые пары, которые расстаются, автоматически не имеют такого же ресурса.

По данным Бюро переписи населения США, 17 миллионов не состоящих в браке партнеров живут вместе в Соединенных Штатах, что в три раза больше, чем два десятилетия назад.

Чем больше неженатых пар живут вместе, тем больше людей покупают дома. Но есть несколько вещей, которые эти люди должны иметь в виду.

Кто на титуле?

Когда вы покупаете дом с другим человеком, вы можете выбрать, кто будет указан в титуле и как он будет указан, сказал Радже А. Саадех, адвокат по разводам, семейному праву и недвижимости из Нью-Джерси.

Если вы оба хотите претендовать на право собственности на дом, вы можете стать общими арендаторами. Это означает, что если один из вас умрет, оставшийся в живых разделит титул с имуществом умершего.

Или вы можете быть совместными арендаторами с правом наследства, то есть, если один из вас умрет, оставшийся в живых будет владеть 100 процентами имущества.

Совместное подписание ипотечной ссуды с вашим партнером может помочь вам стать владельцем собственного жилья, что, возможно, было бы невозможно в одиночку. | Кредит: Adobe«Вы также должны учитывать, какой процент собственности будет принадлежать каждому из вас; это не должно быть 50/50», — сказал Сааде.

Некоторые пары по финансовым причинам могут выбрать, чтобы только один партнер официально «владел» домом, возможно, потому, что другой не имеет права на ипотеку. Другие могут разделить его в зависимости от того, кто зарабатывает больше денег или кто внес первоначальный взнос.

Когда Престон Роуч купил дом в 2014 году со своей тогдашней девушкой, в ипотеке было указано только имя Роуча.

В то время как его подруга еще училась в колледже, Роуч отучился на год, и у него было немного денег для первоначального взноса.

«Мы пошли на это, зная, что это будет «наш дом», но, поскольку я был основным держателем ипотечного кредита, я буду тем, кто платит по ипотечному векселю», — сказал он. «Она покрывала другие ежемесячные расходы, такие как электричество, газ, интернет и вода».

Их договоренность сработала, потому что они обговорили ее заранее. Они составили план, кто сколько заплатит. Они не сделали никакой официальной правовой защиты.

Саадех рекомендует заключить письменное соглашение. Включите такие вещи, как налоги, страхование, коммунальные услуги и техническое обслуживание.

Сделайте это официально

Чтобы по-настоящему защитить себя с юридической точки зрения, вы можете заключить соглашение о совместном проживании, что-то вроде брачного контракта.

«Соглашения о совместном проживании обычно включают то, как будет разделено имущество в случае развода», — сказал адвокат Дэвид Райшер, генеральный директор LegalAdvice. com.

com.

Соглашение о совместном проживании поможет вам обращаться как с супружеской парой в глазах закона в случае разрыва отношений. Это имеет юридическую силу, поэтому убедитесь, что вы обсудили это с адвокатом. И имейте в виду, что некоторые штаты до сих пор не признают договоры о совместном проживании.

Это особенно важно, если в титуле указано имя только одного человека, но оба партнера платят по ипотеке. Партнер без имени в заголовке становится более уязвимым, если происходит раскол.

«Сторона, не имеющая титула, должна обеспечить наличие письменного соглашения, подтверждающего, что они внесли свой вклад в дом, имеют право жить в нем и имеют право на возмещение этих взносов, прежде чем они могут быть вынуждены выехать или отказаться от каких-либо интерес к дому», — сказал Сааде.

«В противном случае простой судебный иск о выселении, аналогичный выселению, но поданный в отношении лиц, не проживающих в доме, приведет к выселению лица, не имеющего титула, из дома, и им придется пытаться получить компенсацию в суде без льгот или доказательство интереса к дому».

Подумайте о финансах

Когда вы подписываете ипотечный кредит вместе со своим партнером, вы должны быть уверены, что он будет хорошо платить. В противном случае вы будете нести юридическую ответственность за учетную запись.

«Когда вы становитесь поручителем, вы потенциально подвергаете опасности не только свое имя, но и свою кредитную историю, кредитные рейтинги и свои финансы», — сказал Натан Грант, старший аналитик кредитной отрасли в Credit Card Insider.

Если коллекторы придут за вашим партнером или бывшим партнером, они придут за вами. И если этот человек подаст заявление о банкротстве и включит в него дом, ему больше не придется платить. Вы все еще будете.

С другой стороны, если у вас более низкий доход и не самая лучшая кредитная история, совместное подписание ипотечного кредита с вашим партнером может помочь вам стать владельцем дома, что, возможно, было бы невозможно в одиночку.

Если вы оба хорошо платите, вы увидите, что ваши кредитные рейтинги улучшатся.