Государственная пошлина за совершение регистрационных действий

Территориальные структуры органов государственного управления РФ по РТ и другие организации федерального подчинения Управление Федеральной службы государственной регистрации, кадастра и картографии по Республике Татарстан Для граждан и организаций Госпошлина Государственная пошлина за совершение регистрационных действий

ВНИМАНИЕ!

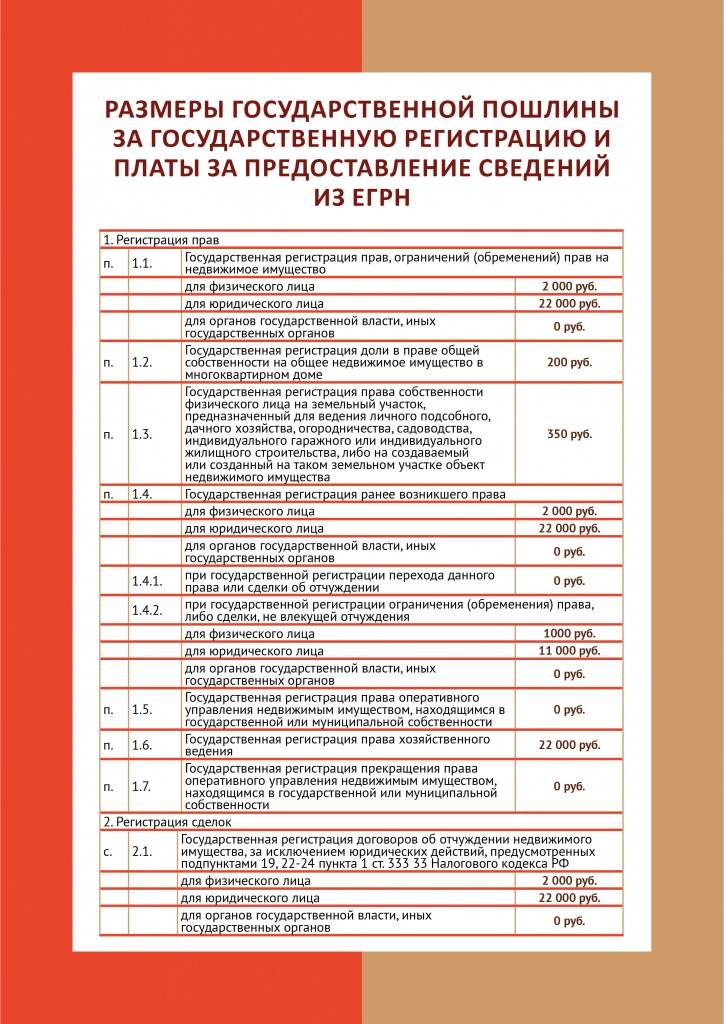

Для уплаты государственной пошлины за государственную регистрацию прав на недвижимость и сделок с ней (приватизация, аренда, ипотека, право собственности на землю, внесение изменений) при подаче заявления в офисы Росреестра (в офисы Управлений Росреестра и филиалов ФГБУ «ФКП Росреестра» по субъектам Российской Федерации) и МФЦ применяются в зависимости от места подачи заявителем докуметов на государственную регистрацию прав на недвижимость и сделок с ней следующие коды бюджетной классификации (КБК):

321 1 08 07020 01 1000 110 — при подаче заявления в офисы Росреестра (офисы Управлений Росреестра и филиалов ФГБУ «ФКП Росреестра»)

321 1 08 07020 01 8000 110 — при подаче заявления в МФЦ

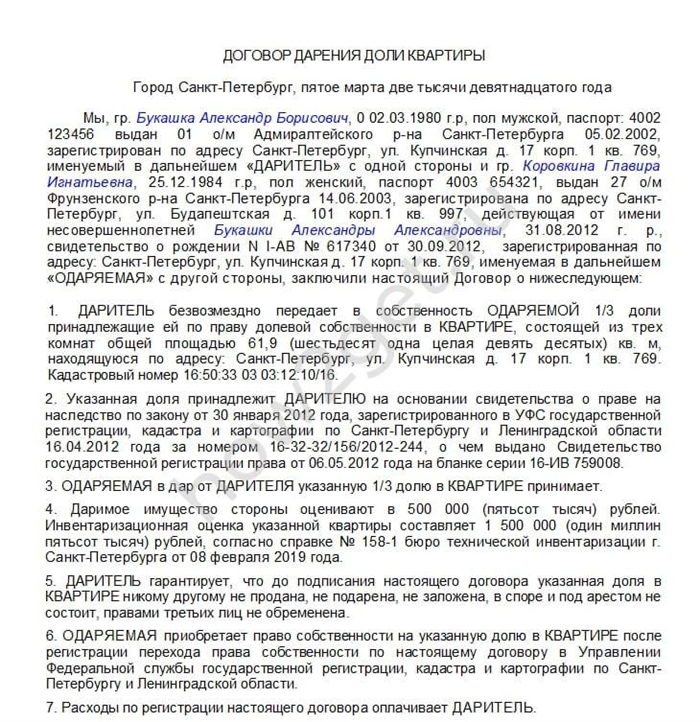

РАЗМЕРЫ ГОСУДАРСТВЕНОЙ ПОШЛИНЫ ЗА СОВЕРШЕНИЕ РЕГИСТРАЦИОННЫХ ДЕЙСТВИЙ

РЕКВИЗИТЫ ДЛЯ УПЛАТЫ ГОСПОШЛИНЫ ЗА РЕГИСТРАЦИЮ ПРАВ:

Получатель платежа: УФК по РТ (Управление Федеральной службы государственной регистрации, кадастра и картографии по Республике Татарстан)

ИНН получателя: 1659097613

КПП получателя: 165901001

Банк получателя: ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА ТАТАРСТАН БАНКА РОССИИ// УФК по Республике Татарстан г. Казань

Казань

БИК банка: 0019205400

Счет: 03100643000000011100

Корреспондентский счет 40102810445370000079

ОКТМО (выбор осуществляется из перечня кодов ОКТМО)

БЛАНКИ

Заявления о возврате излишне (ошибочно) уплаченных денежных средств

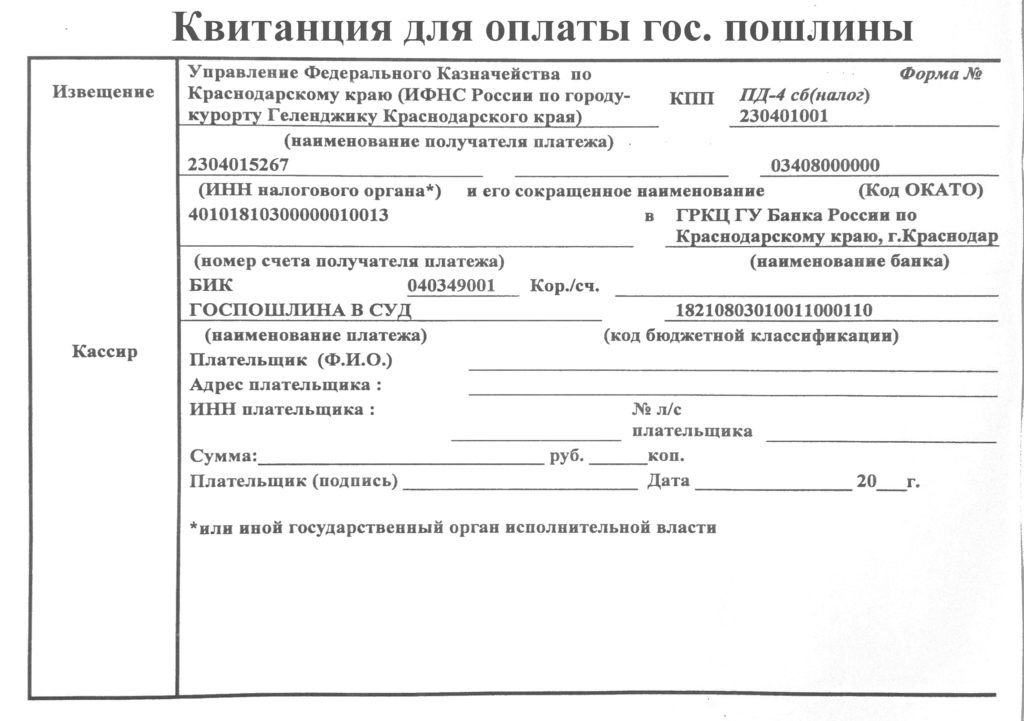

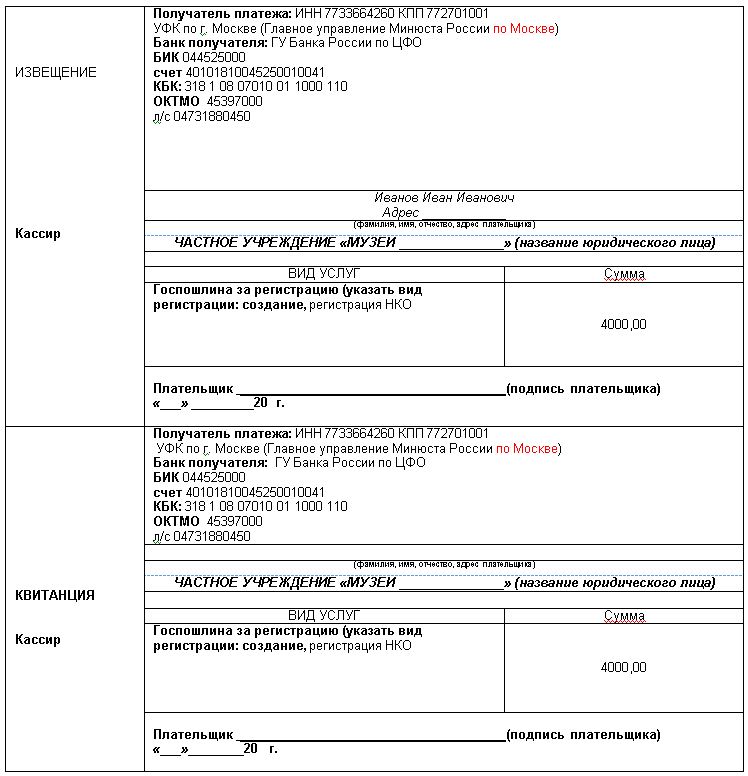

Бланк квитанции на оплату гос.пошлины (для физ. лиц) при подачи заявления в офисы Упр Росреестра по РТ и филиала ФГБУ ФКП Росреестра по РТ

Бланк квитанции на оплату гос.пошлины (для физических лиц) при подачи заявления в МФЦ

Бланк платежного поручения на оплату госпошлины (для юр. лиц) при подаче заявления в офисы Упр Росреестра по РТ и филиала ФГБУ ФКП Р по РТ

Бланк платежного поручения на оплату госпошлины (для юридических лиц) при подаче заявления в МФЦ

Последнее обновление: 4 апреля 2022 г., 09:46

Все материалы сайта доступны по лицензии:

Creative Commons Attribution 4. 0 International

0 International

Обнаружили ошибку? Выделите слово или предложение и нажмите CTRL+ENTER

Госпошлина за нотариальные действия – Власть – Коммерсантъ

1K 6 мин. …

Госпошлина за нотариальные действия

В связи с возникающими вопросами о порядке взимания госпошлины за отдельные нотариальные действия в соответствии с Законом Российской Федерации от 09.

1. За удостоверение сделок, не подлежащих оценке, и за составление проектов сделок, заявлений и других документов, не подлежащих денежной оценке, размер госпошлины определяется нотариусом в пределах, установленных подпунктами «д» и «з» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине». Минимальный размер пошлины за эти нотариальные действия Законом не установлен.

За выдачу свидетельства о праве на наследство по закону или по завещанию после введения в действие (с 11.03.93 г.) Основ законодательства Российской Федерации о нотариате госпошлина взимается в размере одного процента стоимости наследуемого имущества на момент открытия наследства, а если такое свидетельство было выдано до 11.03.93 г., то применяются ранее действовавшие ставки госпошлины.

За выдачу свидетельства о праве на наследство по закону или по завещанию после введения в действие (с 11.03.93 г.) Основ законодательства Российской Федерации о нотариате госпошлина взимается в размере одного процента стоимости наследуемого имущества на момент открытия наследства, а если такое свидетельство было выдано до 11.03.93 г., то применяются ранее действовавшие ставки госпошлины. 3. За удостоверение договоров залога государственная пошлина взимается по ставке, установленной подпунктом «в» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине» (3 процента суммы договора, но не менее установленного законом размера минимальной оплаты труда).

4. Свидетельствование верности перевода с одного языка на другой и свидетельствование подписей (в том числе и подписи переводчика) на документах — это два разных нотариальных действия и за их совершение установлены разные ставки государственной пошлины.

За свидетельствование верности перевода с одного языка на другой госпошлина взимается по ставке, установленной подпунктом «к» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине» (однократный установленный законом размер минимальной месячной оплаты труда за одну страницу).

За свидетельствование подлинности подписей на банковских карточках, заявлениях и на других документах госпошлина взимается в размере двухкратного установленного законом размера минимальной месячной оплаты труда за свидетельствование подлинности подписи каждого лица.

5. Согласно статье 7 Закона РСФСР от 04.07.91 г. «О приватизации жилищного фонда в РСФСР» передача жилья в собственность граждан оформляется договором передачи, заключаемым местной администрацией, предприятием, учреждением с гражданином, получающим жилое помещение в собственность в порядке, установленном соответствующим Советом народных депутатов. При этом нотариального удостоверения договора передачи не требуется и госпошлина не взимается.

Право собственности на приобретенное жилье возникает с момента регистрации договора в исполнительном органе местного Совета народных депутатов.

Если по желанию сторон договор о приватизации жилья удостоверяется в нотариальной конторе в соответствии со статьей 161 Гражданского кодекса РСФСР, то госпошлина взимается по ставке, установленной подпунктом «в» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине», 3 процента суммы договора, но не менее установленного законом размера минимальной месячной оплаты труда.

6. За удостоверение доверенности на право пользования и (или) распоряжения имуществом (в том числе денежными вкладами), продажу, дарение имущества, госпошлина взимается по ставке, установленной подпунктом «ж» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине» (50 процентов установленного законом размера минимальной месячной оплаты труда).

7. За удостоверение прочих доверенностей, в том числе на покупку, принятие в дар имущества, получение денег в кредитных учреждениях, а также доверенностей, выданных в порядке передоверия, госпошлина взимается по ставке, установленной подпунктом «з» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине» (20 процентов установленного законом размера минимальной месячной оплаты труда).

8. За удостоверение договоров отчуждения и приобретения автомототранспортных средств госпошлина взимается в размере 3 процентов суммы договора, но не менее установленного законом размера минимальной месячной оплаты труда (подпункт «в» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине»). Законом не предусмотрена обязательность проведения оценки для исчисления государственной пошлины за удостоверение договоров отчуждения и приобретения автомототранспортных средств.

9. Для исчисления государственной пошлины за выдачу свидетельства о праве на наследство автомобиля его стоимость определяется судебно-экспертными учреждениями органов юстиции.

В местностях, где нет таких учреждений, для исчисления госпошлины может быть использована оценка автомобилей, проведенная страховыми органами или другими организациями, которым предоставлено право осуществлять эти действия.

10. За удостоверение договора поручительства госпошлина взимается по ставке, установленной подпунктом «в» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине» (3 процента суммы договора, но не менее установленного законом размера минимальной месячной оплаты труда).

11. За удостоверение договоров дарения домов, квартир, дач, иных помещений, сооружений, строений, иного недвижимого имущества госпошлина взимается по ставке, установленной подпунктом «б» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине» (3 процента суммы договора, но не менее установленного законом размера минимальной месячной оплаты труда).

13. За выдачу свидетельств о праве собственности на долю в общем имуществе супругов, наложение и снятие запрещения отчуждения имущества госпошлина взимается по ставке, установленной подпунктом «ч» пункта 3 статьи 3 Закона Российской Федерации «О государственной пошлине» (50 процентов установленного законом размера минимальной месячной оплаты труда).

14. За выполнение технической работы по изготовлению документов госпошлина взимается в размере двух процентов установленного законом размера минимальной месячной оплаты труда за страницу.

Под технической работой по изготовлению документов, за которую взимается государственная пошлина в указанном размере, понимаются услуги по изготовлению копий документов на пишущей машинке, компьютере, ксероксе и другими способами, в том числе заполнению бланков документов, заявлений, доверенностей, завещаний и выполнение других работ подобного рода.

15. В соответствии с Законом Российской Федерации «О залоге» за регистрацию залога, выдачу свидетельства о регистрации залога, за предоставление выписки из реестра регистрации залога госпошлина взимается органами, на которые возложены обязанности по совершению этих действий.

16. При взимании госпошлины сумма ее может округляться до одного рубля, при этом сумма менее 50 копеек отбрасывается, а сумма превышающая 50 копеек принимается за 1 рубль.

Соответствующие изменения в инструкцию Государственной налоговой службы Российской Федерации от 13.03.92 г. #5 «О государственной пошлине» по этому вопросу будут внесены при ее переиздании.

Соответствующие изменения в инструкцию Государственной налоговой службы Российской Федерации от 13.03.92 г. #5 «О государственной пошлине» по этому вопросу будут внесены при ее переиздании. Просим довести указанное письмо до сведения нотариальных органов.

Заместитель руководителя Государственной налоговой службы Российской Федерации — Государственный советник налоговой службы I ранга

Н. В. Иванов

«Согласовано»

Заместитель министра финансов Российской Федерации

С. В. Алексашенко

Министерство юстиции Российской Федерации

Зарегистрировано

26 октября 1993 г.

Регистрационный #375

Вся лента

Налоговые льготы на подготовку к школе — Департамент доходов штата Луизиана

В 2007 году Законодательное собрание Луизианы приняло Закон 394, который ввел в действие

Пересмотренный Устав 47:6101-6109

предоставить пакет известных налоговых кредитов

в качестве налоговых кредитов на подготовку к школе. Эти кредиты позволяют налоговые льготы семьям,

поставщики услуг по уходу за детьми, директора по уходу за детьми и персонал, а также предприятия, которые поддерживают

уход за детьми в целях поощрения детских учреждений к добровольному участию

в программе оценки качества, проводимой Департаментом образования Луизианы (LDE)

под названием Quality Start Child Care Rating System. Веб-сайт Quality Start также

включает в себя поиск

функция, которую можно использовать для определения рейтинга качества детских садов

расположены в приходах по всему штату.

Эти кредиты позволяют налоговые льготы семьям,

поставщики услуг по уходу за детьми, директора по уходу за детьми и персонал, а также предприятия, которые поддерживают

уход за детьми в целях поощрения детских учреждений к добровольному участию

в программе оценки качества, проводимой Департаментом образования Луизианы (LDE)

под названием Quality Start Child Care Rating System. Веб-сайт Quality Start также

включает в себя поиск

функция, которую можно использовать для определения рейтинга качества детских садов

расположены в приходах по всему штату.

Налоговые кредиты на подготовку к школе, которые действуют для налоговых периодов, начинающихся 1 января 2008 г. или после этой даты, а также налоговые годы, начинающиеся 1 января 2008 г. или после этой даты. 1, 2009, заключаются в следующем:

- Налоговый кредит на расходы по уходу за детьми — — (РС 47:6104)

- Налоговый кредит поставщика услуг по уходу за детьми — (РС 47:6105)

- Кредит для директоров по уходу за детьми и персонала — (РС 47:6106)

- Налоговый кредит на уход за детьми, поддерживаемый бизнесом — (РС 47:6107)

- Налоговый кредит за пожертвования ресурсным и реферальным агентствам — (РС 47:6107)

Чтобы предоставить дополнительные рекомендации по налоговым кредитам на подготовку к школе, Луизиана

Департамент доходов (LDR) и Департамент по делам детей и семьи Луизианы (DCFS)

усыновленный

ЛАК 61:I. 1903

.

1903

.

1. Налоговый кредит на расходы по уходу за детьми — Р.С. 47:6104

Налоговый кредит на расходы по уходу за ребенком для подготовки к школе предоставляется налогоплательщикам, которые квалифицированный иждивенец в возрасте до шести лет, который в течение года посещал ребенка учреждение, которое участвует в рейтинговой программе качества и заработало в минимум две звезды.

Кредит на расходы по уходу за ребенком для подготовки к школе основан на рейтинге качества

учреждение по уходу за детьми и составляет процент от существующих учреждений по уходу за детьми в Луизиане

расходный кредит, предусмотренный

Р.С. 47: 297,4

. Налоговый кредит на расходы по уходу за ребенком на подготовку к школе находится в

в дополнение к обычному кредиту на расходы по уходу за ребенком.

Процент регулярного кредита на расходы по уходу за ребенком, разрешенный для подготовки к школе Налоговая льгота основывается на рейтинге качества детского учреждения следующим образом:

| Рейтинг качества детского учреждения | Процент налоговой льготы по уходу за детьми в Луизиане |

|---|---|

| Пятизвездочный | 200% |

| Четыре звезды | 150% |

| Три звезды | 100% |

| Две звезды | 50% |

| Одна звезда или отказ от участия в программе Quality Start | 0% |

Родителям с несколькими детьми, имеющими право на участие в программе, предоставляется кредит на каждого ребенка с

кредиты рассчитываются отдельно. Кроме того, если ребенок получает услуги от более

чем одно детское учреждение в течение года, кредит рассчитывается исходя из

объект с наивысшим рейтингом качества.

Кроме того, если ребенок получает услуги от более

чем одно детское учреждение в течение года, кредит рассчитывается исходя из

объект с наивысшим рейтингом качества.

Возмещаемый кредит — Налог на расходы по уходу за ребенком на подготовку к школе кредит подлежит возврату налогоплательщикам, чей федеральный скорректированный валовой доход составляет 25 000 долларов США. или менее. Возмещаемый кредит запрашивается налогоплательщиками-резидентами по строке 15 Декларация о подоходном налоге с физических лиц штата Луизиана за 2018 г., форма IT-540 и строка 16 формы IT-540B за 2018 г. для нерезидентов.

Невозмещаемый кредит — Налогоплательщики, чей федеральный скорректированный валовой доход превышает 25 000 долларов США, могут применить кредит к своим налоговым обязательствам, и если кредит больше, чем обязательство налогоплательщика, остаток кредита может быть перенесен и применяется к более поздним налоговым годам.

Избыточные кредиты могут быть перенесены на срок до

пять лет. Невозвратный кредит за 2018 год заявлен налогоплательщиками по Приложению J.

декларации о подоходном налоге с физических лиц штата Луизиана, формы IT-540 или формы IT-540B для

нерезиденты.

Избыточные кредиты могут быть перенесены на срок до

пять лет. Невозвратный кредит за 2018 год заявлен налогоплательщиками по Приложению J.

декларации о подоходном налоге с физических лиц штата Луизиана, формы IT-540 или формы IT-540B для

нерезиденты.

Подтверждение кредита

Налогоплательщики, которые претендуют на получение кредита на расходы по уходу за ребенком для подготовки к школе, должны получить Налоговый кредит на подготовку к школе в Луизиане, сертификат о кредите на расходы по уходу за детьми, форма R-10614 из их детского учреждения. Объект должен завершить верхнюю часть формы, включая название учреждения, номер лицензии, налоговую службу штата Луизиана. Номер счета, рейтинг качества учреждения и дата присуждения рейтинга.

Поставщики услуг по уходу за детьми должны предоставить заполненные формы родителям или опекунам для каждого

квалифицированный ребенок, который посещал учреждение.

Налоговый вычет за подготовку к школе по уходу за ребенком рассчитывается следующим образом:

Пример 1

| Федеральный скорректированный валовой доход семьи | 20 000 долларов |

| Возвратный или невозвратный налоговый кредит | Возврат |

| Сумма государственного кредита по уходу за ребенком | 50 долларов |

| Квалифицированный иждивенец в возрасте до шести лет, который посещал детское учреждение с рейтингом качества | 1 |

| Рейтинг качества детского учреждения | 3* |

| Разрешенный процент государственного кредита по уходу за ребенком | 100% |

| Налоговый кредит на расходы по уходу за ребенком на подготовку к школе (50 долларов США x 100%) | 50 долларов |

В дополнение к

регулярный кредит по уходу за ребенком в размере 50 долларов США и, если кредит превышает налог налогоплательщика

ответственности, сумма превышения будет возвращена. | |

Пример 2

| Федеральный скорректированный валовой доход семьи | 30 000 долларов |

| Возвратный или невозвратный налоговый кредит | Не возмещается |

| Сумма государственного кредита по уходу за ребенком | 50 долларов |

| Квалифицированные иждивенцы в возрасте до шести лет, которые посещали детское учреждение с рейтингом качества | 2 |

| Рейтинг качества детского учреждения для первого ребенка | 4* |

| Процент государственного кредита по уходу за ребенком, разрешенный для первого ребенка | 150% |

| Налоговый кредит на расходы по уходу за ребенком на подготовку к школе для первого ребенка (50 долларов США x 150%) | 75 долларов |

| Рейтинг качества детского учреждения для второго ребенка | 3* |

| Процент государственного кредита по уходу за ребенком, разрешенный для второго ребенка | 100% |

| Налоговый кредит на расходы по уходу за ребенком на подготовку к школе для второго ребенка (50 долларов США x 100%) | 50 долларов |

| Налоговый кредит на расходы по уходу за ребенком на общую подготовку к школе (75 долларов США + 50 долларов США) | 125 долларов |

В дополнение к

регулярный кредит по уходу за ребенком в размере 50 долларов США, который может быть использован для покрытия ответственности налогоплательщика. с переносом любых избыточных кредитов на срок до пяти лет. с переносом любых избыточных кредитов на срок до пяти лет. | |

2. Налоговый кредит воспитателя — Р.С. 47:6105

Поставщики услуг по уходу за детьми, которые владеют и управляют учреждением, где осуществляется уход за приемными детьми. детям, находящимся под опекой DCFS, или детям, которые участвуют в Программа помощи по уходу за детьми в ведении LDE, имеют право на возвращаемый налоговый кредит для поставщиков услуг по уходу за детьми в рамках подготовки к школе.

Налоговый вычет основан на среднемесячном количестве детей, посещающих школу. кредит, умноженный на применимую сумму кредита на основе рейтинга качества учреждение по уходу за ребенком.

| Рейтинг качества детского учреждения | Налоговый кредит на ребенка, имеющего право |

|---|---|

| Пятизвездочный | 1500 долларов США |

| Четыре звезды | 1250 долларов США |

| Три звезды | 1000 долларов |

| Две звезды | 750 долларов США |

| Одна звезда или отказ от участия в программе Quality Start | 0 |

LDE предоставит сертификацию к 1 марта квалифицированным поставщикам услуг по уходу за детьми. относительно среднего количества детей, участвующих в программе. Сертификаты

должны храниться в записях воспитателя и быть доступными для LDR на

запрос.

относительно среднего количества детей, участвующих в программе. Сертификаты

должны храниться в записях воспитателя и быть доступными для LDR на

запрос.

Кредит может быть получен в счет индивидуального подоходного налога, корпоративного подоходного налога или корпоративный налог на франшизу в зависимости от типа организации детского учреждения, как следует:

Индивидуальный подоходный налог — Если детское учреждение находится в собственности индивидуальным владельцем или сквозным юридическим лицом, таким как общество с ограниченной ответственностью (ООО), Товарищество или Корпорация Подраздела S, кредит будет востребован на Декларация по индивидуальному подоходному налогу резидента, форма IT-540, Приложение F или нерезидент и Декларация о подоходном налоге с физических лиц за неполный год, форма IT-540B, приложение F-NR.

Партнеры и акционеры должны распределять кредит на основе

или доля акционера в собственности.

Партнеры и акционеры должны распределять кредит на основе

или доля акционера в собственности.Корпоративная налоговая льгота или льгота по налогу на франшизу — Если уход за ребенком объект принадлежит корпорации, кредит будет востребован корпорацией Налоговая декларация о доходах и франшизе, форма CIFT-620, приложение RC.

Некоммерческие организации — Если детское учреждение принадлежит некоммерческая организация, налоговый кредит будет браться на доход корпорации и налоговая декларация по франшизе, форма CIFT-620, приложение RC. Некоммерческая организация которые не зарегистрированы в LDR, потому что они освобождены от налогов, должны зарегистрироваться с LDR для корпоративного подоходного налога и получить номер счета доходов Луизианы чтобы иметь возможность претендовать на кредит.

3. Директора по подготовке к школе и налоговый кредит для персонала — Р.С. 47:6106

Директора по уходу за детьми и соответствующий персонал имеют право на возмещаемый налоговый кредит. если они работают не менее шести месяцев в лицензированном детском учреждении, которое участвует в системе оценки качества и зарегистрированы в Система развития карьеры по уходу за детьми Louisiana Pathways .

Возмещаемый налоговый кредит зависит от уровня образования, полученного в Луизиане.

Система развития карьеры по уходу за детьми Pathways. Кредит корректируется ежегодно на

процентное увеличение индекса потребительских цен в среднем по городу США за

всех городских потребителей (CPI-U), подготовленный Министерством труда США,

Бюро статистики труда, как определено секретарем Департамента

Доход на первое декабря предыдущего календарного года. Сумма кредита следующая:

Сумма кредита следующая:

| Уровни налоговых кредитов на подготовку к школе | Сумма 2022 Возмещаемый налоговый кредит на подготовку к школе для: |

|---|---|

| Директор я | 1894 доллара США |

| Директор 2 | 2525 долларов США |

| Директор III | 3157 долларов США |

| Директор IV | 3787 долларов США |

| Воспитатель по уходу за детьми I | 1894 доллара США |

| Учитель по уходу за детьми II | 2525 долларов США |

| Учитель по уходу за детьми III | 3157 долларов США |

| Учитель по уходу за детьми IV | 3787 долларов США |

Налоговый кредит указывается в налоговой декларации резидента по индивидуальному подоходному налогу, форма IT-540,

Приложение F, или Декларация о подоходном налоге с физических лиц для нерезидентов и резидентов в течение неполного года,

Форма IT-540B, Приложение F-NR.

LDE предоставит сертификаты директорам по уходу за детьми и персоналу с указанием уровень образования, достигнутый к 31 января. Налоговый кредит на готовность к школе в Луизиане, для директора по уходу за детьми и персонала форма R-10615 должна быть заполнена учреждением по уходу за детьми. провайдером и передается директорам и персоналу. LDE также предоставит сертификат информацию в LDR в качестве подтверждения права директоров и сотрудников на налоговый кредит.

Директора и сотрудники должны ввести номер лицензии объекта из формы R-10615 в строку 5A Приложения F и приложите копию формы R-10615 к своей декларации. Невыполнение этого требования приведет к задержке обработки.

4. Налоговый кредит на уход за детьми, поддерживаемый бизнесом— Р.С. 47:6107

Предприятия, поддерживающие качественный уход за детьми, имеют право на возмещаемый налоговый кредит. на основе рейтинга качества центра. Приемлемая поддержка включает в себя:

на основе рейтинга качества центра. Приемлемая поддержка включает в себя:

Расходы на строительство, реконструкцию, расширение или ремонт соответствующего требованиям детского сада, приобрести оборудование для центра, поддерживать или эксплуатировать центр на сумму не более 50 000 долларов США. в расходах за налоговый год;

Платежи, сделанные соответствующему детскому учреждению за услуги по уходу за детьми для поддержки сотрудников, не превышающих 5000 долларов США на ребенка за налоговый год; и/или

Покупка мест по уходу за детьми в соответствующих детских учреждениях, фактически предоставленных или зарезервировано для детей сотрудников, но не более 50 000 долларов США за налоговый год.

Кредит предоставляется в виде процента от приемлемых расходов на основе рейтинга качества. детского учреждения, к которому относятся расходы, или рейтинг детский сад, который посещает ребенок:

| Рейтинг качества детского учреждения | Процент приемлемых расходов |

|---|---|

| Пятизвездочный | 20% |

| Четыре звезды | 15% |

| Три звезды | 10% |

| Две звезды | 5% |

| Одна звезда или отказ от участия в программе Quality Start | 0% |

Возвращаемый кредит может быть получен в счет индивидуального подоходного налога, дохода корпорации налог или налог на корпоративную франшизу в зависимости от типа предприятия следующим образом:

Налоговый вычет по индивидуальному подоходному налогу — Если бизнес, предоставляющий поддержка принадлежит единоличному владельцу или сквозной организации, такой как ограниченная Компания с ответственностью (ООО), Товарищество или корпорация Подраздела S, кредит будет заявлено в налоговой декларации резидента по индивидуальному подоходному налогу, форма IT-540, приложение F, или Декларация о подоходном налоге с физических лиц для нерезидентов и резидентов на неполный год, форма IT-540B, Расписание F-NR.

Партнеры и акционеры должны распределять кредит на основе каждого

доля участия партнера или акционера.

Партнеры и акционеры должны распределять кредит на основе каждого

доля участия партнера или акционера.Налоговые льготы на прибыль корпорации или франшизу — Если бизнес, предоставляющий поддержка является корпорацией, кредит будет востребован на доходе корпорации и налоговая декларация по франшизе, форма CIFT-620, приложение RC.

Некоммерческие организации — Если бизнес, оказывающий поддержку, является некоммерческим. организации, налоговый кредит должен быть указан в налоговой декларации о доходах корпорации и франшизе, Форма CIFT-620, Приложение RC. Некоммерческие организации, не зарегистрированные в LDR, потому что они освобождены от налогов, должны зарегистрироваться в LDR для уплаты налога на прибыль и получить вид на жительство в Луизиане.

номер счета доходов, чтобы иметь возможность претендовать на кредит.

номер счета доходов, чтобы иметь возможность претендовать на кредит.

5. Налоговый кредит на пожертвования ресурсным и реферальным агентствам— Р.С. 47:6107

Предприятия также могут получить налоговый вычет за пожертвования, сделанные в Child Care Resource. и реферальные агентства. Это частные агентства, которые заключают контракты с Департаментом. образования для предоставления информации и услуг родителям и по уходу за детьми провайдеры. Кредит равен сумме пожертвования, но не может превышать 5000 долларов США за налоговый год.

Налогоплательщики должны приложить копию квитанции из учреждения по уходу за детьми или справочного агентства и, если применимо,

копию Приложения K-1 от организации, сделавшей пожертвование, для подтверждения любого кредита, полученного от транзитной организации.

Возвращаемый кредит может быть получен в счет индивидуального подоходного налога, дохода корпорации налог или налог на корпоративную франшизу в зависимости от типа предприятия следующим образом:

Индивидуальный подоходный налоговый вычет — Если бизнес, делающий пожертвование принадлежит единоличному владельцу или сквозному юридическому лицу, такому как общество с ограниченной ответственностью Компания (ООО), Товарищество или Корпорация Подраздела S, кредит будет востребован в декларации по индивидуальному подоходному налогу резидента, форме IT-540, приложении F, или в декларации нерезидента и Декларация о подоходном налоге с физических лиц за неполный год, форма IT-540B, приложение F-NR. Партнеры и акционеры должны распределять кредит на основе каждого партнера или акционера.

процент владения.

процент владения.Налоговые кредиты на прибыль корпорации или франшизы — Если бизнес, делающий пожертвование является корпорацией, кредит будет заявлен в налоговой декларации о доходах корпорации и франшизе, Форма CIFT-620, Приложение RC.

Некоммерческие организации — Если предприятие, делающее пожертвование, является некоммерческим. организации, налоговый кредит должен быть указан в налоговой декларации о доходах корпорации и франшизе, Форма CIFT-620, Приложение RC. Некоммерческие организации, не зарегистрированные в LDR, потому что они освобождены от налогов, должны зарегистрироваться в LDR для уплаты налога на прибыль и получить вид на жительство в Луизиане.

номер счета доходов, чтобы иметь возможность претендовать на кредит.

номер счета доходов, чтобы иметь возможность претендовать на кредит.

Налоговый кредит на доступное жилье штата Иллинойс

Senior Suites of Bellwood (Bellwood)

Налоговая скидка на доступное жилье штата Иллинойс (IAHTC) поощряет частные инвестиции в доступное жилье, предоставляя жертвователям квалифицированных пожертвований единовременную налоговую скидку на их штат Иллинойс. подоходный налог в размере 50 процентов от стоимости пожертвования. Донор может передать кредиты проекту, что создает дополнительное финансирование проекта за счет синдицирования кредитов.

IHDA управляет программой в масштабах штата, а Департамент жилищного строительства и экономического развития города Чикаго (HED) управляет программой в городе Чикаго. IHDA получает 75,5 процента ежегодных ассигнований IAHTC, а город Чикаго получает 24,5 процента. Каждая административная единица имеет свой собственный процесс подачи заявок.

Правила, регулирующие программу IAHTC, содержатся в Административном кодексе штата Иллинойс, Раздел 47, Глава II, Часть 355.

Допустимые пожертвования

Приемлемые пожертвования включают деньги, ценные бумаги, недвижимость или личное имущество. Пожертвования должны быть предоставлены безвозмездно квалифицированному некоммерческому спонсору доступного жилья для проекта доступного жилья. Пожертвования могут быть объединены, если на разработку получено более одного пожертвования, но общая сумма пожертвования должна превышать 10 000 долларов США. Все доноры должны предоставить аффидевит донора, в котором будет указано, что они понимают, что пожертвование имеет право на участие в программе IAHTC, и будут ли они сохранять или передавать сертификат налогового кредита. Пожертвование должно быть сделано в течение 12 месяцев с момента получения бронирования IAHTC. Жилищные проекты без помощи работодателя могут подать заявку на продление на 12 месяцев в письменной форме.

Кредитные переводы

Доноры могут передавать часть или все свои налоговые кредиты другому физическому или юридическому лицу. Если налоговые льготы передаются, получатель налоговых льгот должен сделать пожертвование проекту доступного жилья, для которого кредиты были выданы. Если сумма перевода составляет менее 100 000 долларов США, пожертвование должно составлять 10 процентов от суммы перевода. Пожертвование должно составлять 10 000 долларов США для суммы 100 000 долларов США и выше.

Донор также может передать кредиты проекту, что создает дополнительное финансирование проекта за счет синдицирования кредитов.

Уровни обслуживаемого дохода

Во всех жилищных комплексах, кроме финансируемых работодателем, 25 процентов квартир в каждом жилищном комплексе для проектов сдачи в аренду и 100 процентов квартир в проектах собственности должны обслуживать лиц с доходом не выше 60 процентов площади средний доход. Арендная плата или выплаты по ипотеке не могут превышать 30 процентов дохода семьи.

Избыточные кредиты могут быть перенесены на срок до

пять лет. Невозвратный кредит за 2018 год заявлен налогоплательщиками по Приложению J.

декларации о подоходном налоге с физических лиц штата Луизиана, формы IT-540 или формы IT-540B для

нерезиденты.

Избыточные кредиты могут быть перенесены на срок до

пять лет. Невозвратный кредит за 2018 год заявлен налогоплательщиками по Приложению J.

декларации о подоходном налоге с физических лиц штата Луизиана, формы IT-540 или формы IT-540B для

нерезиденты. Партнеры и акционеры должны распределять кредит на основе

или доля акционера в собственности.

Партнеры и акционеры должны распределять кредит на основе

или доля акционера в собственности.

Партнеры и акционеры должны распределять кредит на основе каждого

доля участия партнера или акционера.

Партнеры и акционеры должны распределять кредит на основе каждого

доля участия партнера или акционера. номер счета доходов, чтобы иметь возможность претендовать на кредит.

номер счета доходов, чтобы иметь возможность претендовать на кредит. процент владения.

процент владения. номер счета доходов, чтобы иметь возможность претендовать на кредит.

номер счета доходов, чтобы иметь возможность претендовать на кредит.