Что делать с грядущим долговым кризисом в развивающихся странах

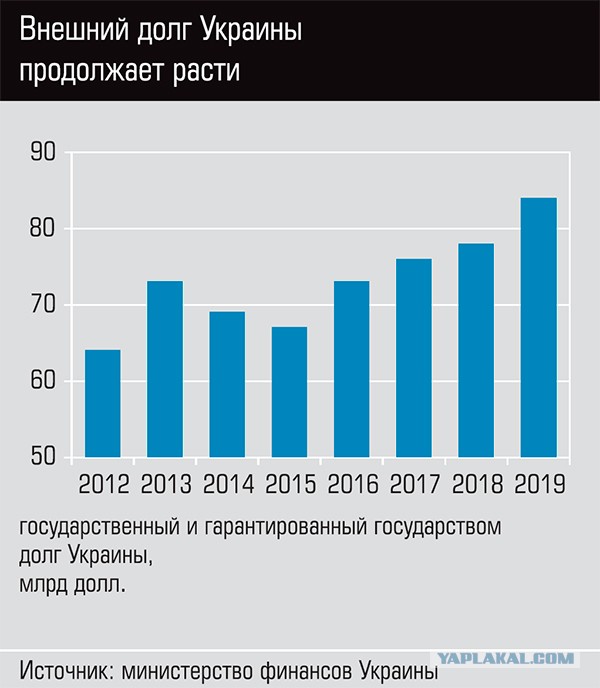

Страны с формирующимся рынком и развивающиеся страны имеют около 11 трлн долларов внешнего долга и около 3,9 трлн долларов в счет погашения долга в 2020 году. Из них около 3,5 трлн долларов приходится на погашение основной суммы долга. Около 1 триллиона долларов приходится на обслуживание долга по средне- и долгосрочному (MLT) долгу, а оставшаяся часть — это краткосрочный долг, большая часть которого приходится на обычное торговое финансирование.

Для беднейших стран (всех, кто имеет право на поддержку Международной ассоциации развития или МАР) обслуживание долга MLT в 2020 году составляет около 36 миллиардов долларов США, разделенных примерно в равных пропорциях между многосторонними, двусторонними (в основном не входящими в Парижский клуб) и коммерческими кредиторами. .

Потенциально серьезно пострадают все регионы развивающихся стран: Латинская Америка имеет самое высокое соотношение обслуживания долга к экспорту, Африка имеет наименее диверсифицированную структуру экспорта, Восточная Азия имеет самый большой абсолютный объем обслуживания долга.

При нормальных обстоятельствах основные суммы просто рефинансируются на глобальных рынках капитала или компенсируются новыми выплатами от существующих кредиторов. Но обстоятельства не обычные. Кредитные рынки ужесточились, спреды выросли, и многие страны столкнулись с очень значительным сокращением доходов от иностранной валюты. В условиях огромной глобальной экономической неопределенности трудно предсказать, какие страны и регионы будут наиболее уязвимы, и не вся уязвимость вызвана пандемией. Венесуэла, Аргентина и Ливан уже объявили дефолт и сталкиваются с длительными и разрушительными судебными разбирательствами, когда каждый кредитор пытается вести переговоры индивидуально, что приводит к безвозвратным потерям для всех, пока ситуация не будет урегулирована.

Одним из признаков того, что проблема широко распространена, является то, что уже 90 стран обратились в МВФ за доступом к инструментам экстренного финансирования. Кажется очевидным, что это не просто проблема бедных или африканских стран.

Есть несколько призывов к приостановке выплаты долга (здесь, здесь и здесь), чтобы облегчить бремя развивающихся стран. Долг угрожает создать глобальную чрезвычайную ситуацию в области развития почти так же, как пандемия создает глобальную чрезвычайную ситуацию в области здравоохранения. И то, и другое может привести к социальным волнениям и нестабильности. Придется что-то делать, поэтому полезно резюмировать уроки предыдущих долговых кризисов.

Своевременность и срочность важны. У многих развивающихся стран просто не будет иностранной валюты для обслуживания своего долга в этом году, особенно у тех, у кого большая задолженность, они зависят от сырьевых товаров (две трети всех развивающихся стран, согласно ЮНКТАД), полагаются на крупные поступления от туризма или на денежные переводы. . Хорошим примером ценности покупки времени является договоренность о переносе кредитов частных банков в Корею в 1997–1998 годах при содействии регулирующих органов, которые согласились не называть эти меры техническим дефолтом.

В нынешних условиях своевременность означает, что индивидуальные решения могут оказаться неосуществимыми. Как и в случае с COVID-19, необходимо сгладить кривую реструктуризации долга, чтобы пик приходился на возможности системы справляться с ними. Отсюда призывы к Большой двадцатке, МВФ/Всемирному банку, ООН или другим организациям разработать простую схему приостановки долга, которая может выиграть время для проведения надлежащего анализа устойчивости в каждой стране.

Все кредиторы должны участвовать. В первые дни долгового кризиса середины 1980-х план Бейкера предусматривал добровольное предоставление банками новых кредитов странам с крупной задолженностью, чтобы позволить им выйти из кризиса. В этом случае банки предоставили на треть меньше денег, чем ожидалось, и план в значительной степени не достиг своих целей, потому что у группы средних банков были стимулы для бесплатного проезда и выхода. Коммерческие банки также ушли с рынка рублевых облигаций, когда крупный пакет МВФ, призванный помочь России справиться с долговым кризисом 1998 года, не решил проблему частного долга и оттока капитала. Однако правовая база МВФ не позволяет ему оказывать финансовую поддержку, если его программа не направлена непосредственно на обеспечение приемлемого уровня долга, поэтому теперь МВФ может побуждать частных кредиторов соглашаться на «стрижки» в качестве предварительного условия программы — особенность дизайна, которая использовалась с пользой. в случае Украины в 2015 г.

Однако правовая база МВФ не позволяет ему оказывать финансовую поддержку, если его программа не направлена непосредственно на обеспечение приемлемого уровня долга, поэтому теперь МВФ может побуждать частных кредиторов соглашаться на «стрижки» в качестве предварительного условия программы — особенность дизайна, которая использовалась с пользой. в случае Украины в 2015 г.

Связанные книги

В настоящее время существует две группы потенциальных кредиторов-безбилетников, которые являются значительными в количественном отношении, но не участвуют в каких-либо формальных процессах реструктуризации долга, подобных Парижскому или Лондонскому клубам: частные держатели облигаций без оговорок о коллективных действиях и официальные кредиторы из Китая и других стран, не входящих в ОЭСР. Однако как по политическим, так и по финансовым причинам сегодня было бы трудно дать эффективный ответ без включения этих двух групп кредиторов.

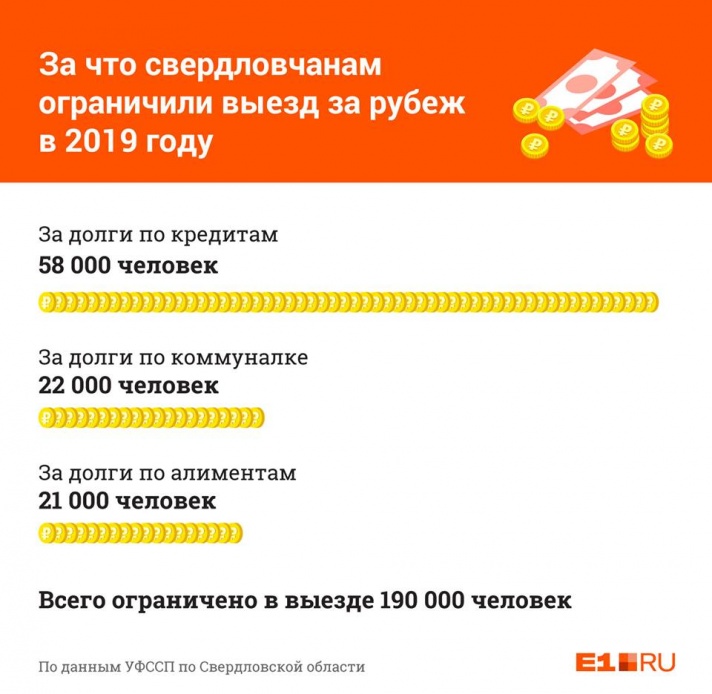

Рыночные решения могут работать , но требуют определенной степени координации и комплексности. Во время долгового кризиса 1980-х план Брейди дал банкам возможность выйти, сделав стрижку в обмен на улучшение кредита по кредитам, реструктурированным в облигации. С тех пор многие развивающиеся страны вышли на рынки облигаций, часто используя оговорки о коллективных действиях, которые облегчают реструктуризацию, если она станет необходимой. Но не все облигации имеют такие выпуски, и воздержание может усложнить разбирательство, как это произошло с авуарами фондов-стервятников в аргентинских облигациях, выпущенных в Нью-Йорке, которые препятствовали выполнению в течение шести лет соглашения о реструктуризации долга 2010 года, достигнутого с 93 процента держателей облигаций.

Во время долгового кризиса 1980-х план Брейди дал банкам возможность выйти, сделав стрижку в обмен на улучшение кредита по кредитам, реструктурированным в облигации. С тех пор многие развивающиеся страны вышли на рынки облигаций, часто используя оговорки о коллективных действиях, которые облегчают реструктуризацию, если она станет необходимой. Но не все облигации имеют такие выпуски, и воздержание может усложнить разбирательство, как это произошло с авуарами фондов-стервятников в аргентинских облигациях, выпущенных в Нью-Йорке, которые препятствовали выполнению в течение шести лет соглашения о реструктуризации долга 2010 года, достигнутого с 93 процента держателей облигаций.

В нынешних условиях полезным прецедентом может быть резолюция 1483 Совета Безопасности ООН, предоставляющая механизм долговой защиты, чтобы коммерческие кредиторы не могли подать в суд на правительство Ирака для взыскания суверенного долга. Благодаря этому Ирак позже смог урегулировать свои коммерческие долги за счет комбинации выкупа долга со скидкой для мелких должников и обмена долга на долг со скидкой для более крупных кредиторов.

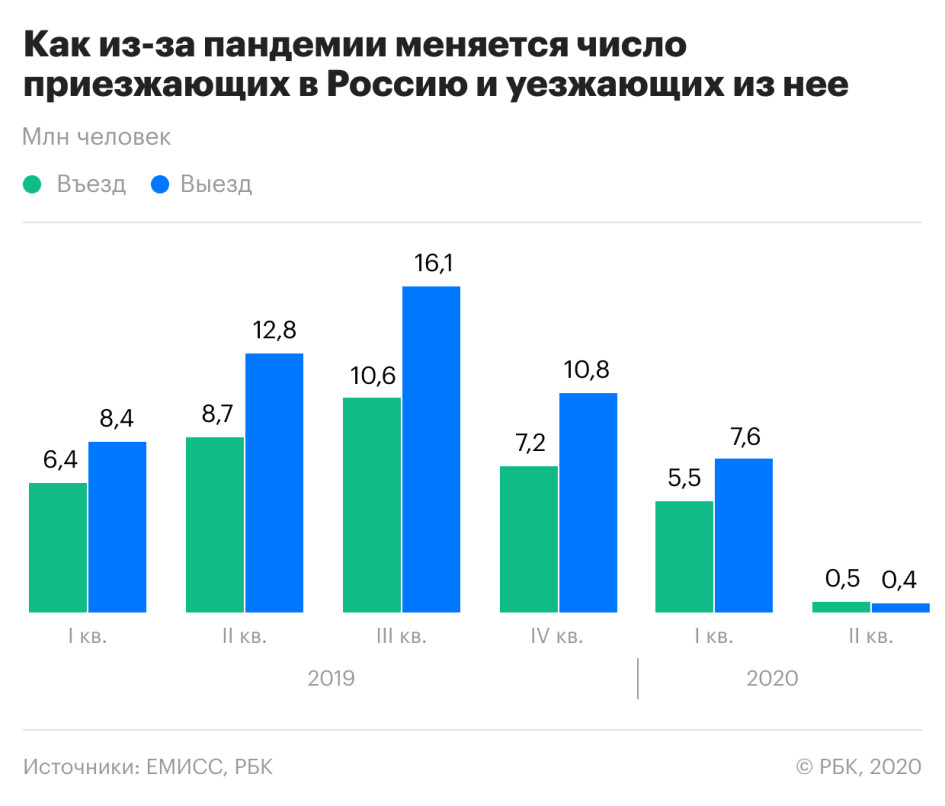

Обслуживание долга — не единственный источник давления на иностранную валюту. г. Долговой кризис в Восточной Азии был вызван массовым оттоком капитала, создавшим нехватку иностранной валюты в условиях экономики с давней традицией относительно фиксированных обменных курсов. Уже в марте и апреле произошел отток капитала примерно на 100 миллиардов долларов из стран с формирующимся рынком и развивающихся стран. Остаются серьезные разногласия по поводу эффективности контроля за движением капитала в условиях азиатского долгового кризиса, и эти дебаты, несомненно, будут возобновлены. Однако гораздо меньше разногласий вызывает плавающий обменный курс. Уже в марте обменные курсы основных стран с формирующимся рынком снизились на 15 процентов. Само по себе это приведет к увеличению среднего отношения долга развивающихся стран к ВВП более чем на 8 процентных пунктов и еще больше в наиболее уязвимых странах, где более высокий первоначальный уровень долга и более значительная девальвация могут привести к спирали неплатежеспособности, как в Аргентине.

В нынешних условиях соглашения о свопах между центральными банками стран с развитой экономикой и развивающихся стран могут быть продлены вместе с доступом к ресурсам МВФ и многосторонних банков развития, чтобы обеспечить упорядоченное управление платежным балансом в течение следующих нескольких месяцев.

Реформы страны-должника имеют решающее значение. Реструктуризация долга 1980-х годов была направлена на структурные реформы, способствующие росту. В более поздних реструктуризациях долга, таких как Инициатива в отношении бедных стран с крупной задолженностью и Многосторонняя инициатива по облегчению бремени задолженности, подчеркивалась связь между облегчением бремени задолженности и увеличением государственных расходов на услуги в интересах бедных. На этот раз потребуются оба типа реформ; структурные реформы, чтобы избежать превращения более высоких коэффициентов долга в проблемы с платежеспособностью, и должным образом расставить приоритеты государственных расходов, чтобы убедить официальных кредиторов в том, что помощь, финансируемая налогоплательщиками, не тратится впустую.

В современных условиях многие страны имеют долгосрочные планы развития для достижения целей устойчивого развития. Теперь их необходимо переработать, чтобы продемонстрировать, что будущие инвестиции и рост повысят устойчивость и надежность, защищая при этом наиболее уязвимые слои населения. Важно отметить, что между кредиторами и правительствами развивающихся стран должно быть определенное соглашение о том, какие надлежащие меры должны быть приняты для реагирования на пандемию. Понятно, что социальное дистанцирование и мытье рук неприменимы во многих развивающихся странах, но нет единого мнения о том, что следует делать вместо этого.

Ключевой вывод из этого краткого обзора заключается в том, что надвигается глобальная проблема обслуживания долга больших, но неизвестных масштабов, которая требует глобально скоординированного решения для предотвращения разрушительных долгосрочных экономических последствий. Ни один форум не может обеспечить это, но сочетание соглашений в рамках различных форумов может быть эффективным.

МВФ и Всемирный банк обсудят на Весенних совещаниях планы по оказанию помощи всем странам МАР в выполнении их обязательств по обслуживанию долга. Их план предусматривает приостановку всех официальных выплат по двусторонним долгам, а также увеличение выплат многосторонними организациями. Развивающиеся страны возьмут на себя обязательства по осуществлению программ реформ и обеспечению большей прозрачности в отношении своего долга. Это полезные и важные шаги, и министры финансов должны их одобрить.

Однако с точки зрения структуры уроков, изложенных выше, остаются пробелы. Необходим более смелый план, чтобы охватить все развивающиеся страны, а не только самые бедные. И план должен касаться частных кредиторов и элементов долга, не связанных с MLT, таких как торговое финансирование и хорошо функционирующие рынки форекс. Он должен состоять из двух этапов: этап 1 предназначен для решения неотложных проблем с ликвидностью и получения времени для понимания того, как будет развиваться кризис, а этап 2 должен касаться долгосрочной приемлемости долга, а также реформ и инвестиций для восстановления устойчивого роста и социальной стабильности.

Фаза 1 может состоять из четырех компонентов.

- Новая резолюция Совета Безопасности ООН в соответствии с главой VII устава, призывающая приостановить на срок от шести до 12 месяцев выплаты по обслуживанию долга для любой страны, запрашивающей исключительную поддержку у МВФ. Глава VII является обязательной для всех государств-членов и требует от них проведения согласованных военных и невоенных действий для «восстановления международного мира и безопасности». Пандемия явно может создать широкомасштабную социальную нестабильность и угрозу безопасности во многих развивающихся странах, и существует прецедент использования такого решения при реструктуризации долга Ирака. Такая резолюция даст время для переговоров между правительствами и частными кредиторами без угрозы судебного разбирательства со стороны противников. Участие Совета Безопасности также придает легитимность предложениям МВФ/Всемирного банка без возобновления обсуждения предложения о механизме реструктуризации суверенного долга МВФ, которое ранее было отклонено государствами-членами как чрезмерный шаг.

- Соглашение министров финансов G-20 соблюдать резолюцию ООН и предложение МВФ/Всемирного банка в отношении их собственного двустороннего официального долга.

- Расширение своповых соглашений между центральными банками развивающихся стран и Советом Федеральной резервной системы США, Европейским центральным банком и другими центральными банками со значительными валютными резервами. Регуляторные органы в этих странах также могут допускать пролонгацию кредита коммерческих банков, не называя это техническим дефолтом. Это помогло бы упорядоченному управлению валютными операциями в период застоя.

- Расширенный доступ к ресурсам МВФ и предварительное предоставление льготного финансирования от многосторонних банков и агентств развития, чтобы позволить правительствам наращивать программы поддержки здравоохранения и внутреннего дохода. Поддержка торговых кредитов со стороны учреждений по финансированию развития также может иметь важное значение в отдельных случаях.

Фаза 2 будет состоять из трех компонентов.

- Индивидуальный анализ приемлемости долга, проводимый совместно правительствами должников и МВФ/Всемирным банком, для определения необходимости списания долга или реструктуризации долга и в какой степени. Этот анализ будет в значительной степени зависеть от формы и скорости глобального восстановления, что на данном этапе подвержено значительной неопределенности. Это также будет зависеть от наличия льготного официального финансирования, поэтому потребуются альтернативные сценарии и точки принятия решений. «Большая семерка», председателем которой в настоящее время являются Соединенные Штаты, могла бы сыграть важную роль в предоставлении новой помощи и в поощрении международных организаций к наиболее эффективному использованию имеющихся у них ресурсов помощи.

- Принятие всеми непривилегированными кредиторами, официальными и частными, равного обращения. Анализ приемлемости долга должен стать основой для переговоров Парижского и Лондонского клубов, а также правительств должников с коммерческими и официальными кредиторами, не участвующими в этих форумах.

- Инвестиционные программы реформ и восстановления, осуществляемые участвующими развивающимися странами, с минимальной целью обеспечения наличия достаточных ресурсов для содействия устойчивому росту и восстановления поступательного движения к Целям в области устойчивого развития.

Встречи министров финансов Группы двадцати, Международного валютно-финансового комитета и Комитета по развитию, которые состоятся на этой неделе, дают возможность собрать воедино несколько элементов такого всеобъемлющего глобального ответа, чтобы предотвратить серьезные долгосрочные последствия пандемии коронавируса для самые бедные страны и люди на планете. Это возможность, которую нельзя упускать.

5 фактов о государственном долге США

Сенатор Рик Скотт, штат Флорида, слушает пресс-конференцию, созванную республиканцами для обсуждения текущих переговоров о потолке долга в здании Капитолия США 25 января 2023 года. (Анна Манимейкер/ Гетти изображений) Президент Джо Байден и контролируемая республиканцами Палата представителей, кажется, находятся на пути к столкновению из-за повышения установленного законом предела государственного долга. Республиканцы в Палате представителей заявляют, что хотят, чтобы Байден согласился на значительное (но не уточненное) сокращение расходов в обмен на повышение лимита. Но президент настаивает на том, что повышение лимита, которое позволяет правительству продолжать своевременно выплачивать свои обязательства по закону, не должно быть разменной монетой в бюджете.

Республиканцы в Палате представителей заявляют, что хотят, чтобы Байден согласился на значительное (но не уточненное) сокращение расходов в обмен на повышение лимита. Но президент настаивает на том, что повышение лимита, которое позволяет правительству продолжать своевременно выплачивать свои обязательства по закону, не должно быть разменной монетой в бюджете.

Беспокойство общественности по поводу федеральных расходов растет. В новом опросе Pew Research Center о политических приоритетах общества 57% американцев назвали сокращение бюджетного дефицита главным приоритетом для президента и Конгресса в этом году, по сравнению с 45% год назад. Беспокойство среди членов обеих партий возросло, хотя республиканцы и независимые сторонники республиканцев по-прежнему гораздо чаще, чем демократы и сторонники демократов (71% против 44%), рассматривают сокращение дефицита как главный приоритет. (Когда правительство тратит больше, чем получает, оно берет взаймы, чтобы покрыть разницу. Таким образом, долг можно рассматривать как накопленную сумму дефицита прошлых лет, которая все еще не погашена. )

)

Федеральные займы по существу уже достигли текущего предела долга в 31,38 триллиона долларов, хотя министр финансов Джанет Йеллен сказала, что может использовать различные бухгалтерские маневры, чтобы отсрочить дефолт правительства на несколько месяцев. Пока ни администрация, ни Палата представителей не отступают от застолбленных позиций, так что противостояние продолжается.

Имея это в виду, вот пример государственного долга Соединенных Штатов. (Подробнее об установленном законом лимите долга см. ниже «Почему в США вообще существует лимит долга?».)

Почему в США вообще есть лимит долга?

Помимо Дании, Соединенные Штаты являются единственной страной, в которой закон устанавливает конкретный денежный предел государственного долга. (Австралия ввела такое ограничение во время мирового финансового кризиса 2007–2009 годов, но через несколько лет отменила его.)

В некоторых других странах верхний предел долга привязан к их валовому внутреннему продукту, а это означает, что по мере роста их экономики денежная стоимость лимит долга также увеличивается. Государства-члены Европейского Союза, например, должны поддерживать свой государственный долг на уровне не более 60% ВВП, хотя на практике многие страны значительно превышают этот предел, и его соблюдение было непоследовательным. (Лимит ЕС был приостановлен во время COVID-19пандемии, но должен вернуться позже в этом году.) И в нескольких других странах, включая Кению и Малайзию, действуют законы, ограничивающие их государственный долг до процента от ВВП, хотя эти ограничения редко вызывают такие повторяющиеся политические баталии, как долг США. предел делает.

Государства-члены Европейского Союза, например, должны поддерживать свой государственный долг на уровне не более 60% ВВП, хотя на практике многие страны значительно превышают этот предел, и его соблюдение было непоследовательным. (Лимит ЕС был приостановлен во время COVID-19пандемии, но должен вернуться позже в этом году.) И в нескольких других странах, включая Кению и Малайзию, действуют законы, ограничивающие их государственный долг до процента от ВВП, хотя эти ограничения редко вызывают такие повторяющиеся политические баталии, как долг США. предел делает.

Государственный долг США существует дольше, чем страна, но им удавалось обходиться без лимита долга более полутора столетий. Стандартная практика заключалась в том, что Конгресс санкционировал определенные долговые обязательства для конкретных целей: 11,25 миллиона долларов для финансирования покупки Луизианы, 500 миллионов долларов для ведения гражданской войны, 130 миллионов долларов для строительства Панамского канала и так далее. Наряду с объемом выпуска облигаций Конгресс может также указать номиналы облигаций, процентные ставки, даты погашения, правила досрочного погашения и другие условия.

Наряду с объемом выпуска облигаций Конгресс может также указать номиналы облигаций, процентные ставки, даты погашения, правила досрочного погашения и другие условия.

Но когда США вступили в Первую мировую войну в 1917 году, они столкнулись с необходимостью занимать беспрецедентные суммы денег. К тому времени, когда Версальский договор официально положил конец войне в 1919 году, США продали облигаций на 21,5 миллиарда долларов, а также краткосрочных сертификатов на 3,45 миллиарда долларов с различной продолжительностью, процентными ставками, правилами погашения и налоговыми режимами. Управление этим долгом и его выплата оказались слишком сложными для Конгресса, чтобы управлять ими на микроуровне.

Законы, санкционирующие выпуск облигаций времен Первой мировой войны, — в первую очередь то, что стало известно как Закон об облигациях свободы Второй мировой войны, — изначально подробно излагали условия каждого выпуска облигаций. Но на протяжении 1920-е и 1930-е годы, когда приближался срок погашения различных выпусков облигаций, и их нужно было либо погасить, либо рефинансировать, Конгресс предоставил министру финансов все больше и больше свободы действий для выпуска новых и различных типов долговых ценных бумаг — краткосрочных, среднесрочных и долгосрочных — на условиях, которые секретарь считал лучшими.

Постепенно спецификации Второго Закона об облигациях свободы (который в измененной форме стал регулировать большинство государственных заимствований) были заменены широкими шапками. В 1939 году несколько оставшихся лимитов были заменены общим лимитом в 45 миллиардов долларов, который покрывал почти весь государственный долг — так появился установленный законом лимит долга, каким мы его знаем сегодня.

Как мы это сделали

Большая часть этого анализа посвящена «общему непогашенному государственному долгу», который не включает примерно 19 миллиардов долларов долга, выпущенного Fannie Mae, Freddie Mac и несколькими другими спонсируемыми государством предприятиями. Из почти 31,46 триллиона долларов государственного долга около 73,5 миллиарда долларов не подпадают под установленный законом лимит долга; большая часть этой суммы представляет собой учет некоторых ценных бумаг казначейства, проданных с дисконтом к их номинальной стоимости (68,2 миллиарда долларов), и долга, принадлежащего Федеральному финансовому банку (4,8 миллиарда долларов).

Министерство финансов предоставляет обширную информацию о государственном долге США, от подробного анализа его состава и владельцев до точного дневного баланса, рассчитанного с точностью до пенни. Для этого анализа Исследовательский центр Пью использовал данные из нескольких таких публикаций и наборов данных, но нашим основным источником был Ежемесячный отчет департамента о государственном долге.

Данные о валовом внутреннем продукте поступили от федерального бюро экономического анализа. Данные о выплате процентов по долгу и общих федеральных расходах поступили от Административно-бюджетного управления. FRED, база данных экономических и финансовых данных, поддерживаемая Федеральным резервным банком Сент-Луиса, была нашим источником исторических данных об авуарах государственного долга ФРС.

Общий государственный долг федерального правительства по состоянию на 10 февраля составлял чуть менее 31,46 триллиона долларов , согласно последним ежедневным подсчетам Министерства финансов. Почти весь этот долг — около 31,38 триллиона долларов — подпадает под действие установленного законом предела долга, в результате чего остается неиспользованная способность заимствования всего на 25 миллионов долларов.

Почти весь этот долг — около 31,38 триллиона долларов — подпадает под действие установленного законом предела долга, в результате чего остается неиспользованная способность заимствования всего на 25 миллионов долларов.

В течение нескольких лет долг страны превышал ее валовой внутренний продукт, который составил 26,13 триллиона долларов в четвертом квартале 2022 года. он выражает долг в относительном выражении, сравнивая его с размером национальной экономики. С этой точки зрения долг как доля ВВП за последние десятилетия прошел через три основные фазы роста. Это соответствовало периодам, когда федеральное правительство имело большой дефицит бюджета: годы Рейгана-Буша 19-го века.80-е и начало 1990-х; финансовый кризис 2008 года и последующая Великая рецессия; и вызванная пандемией рецессия 2020 года, когда федеральный долг вырос до рекордно высокого уровня в 134,8% ВВП. С тех пор это соотношение немного снизилось, но остается значительно выше допандемического уровня.

В то время как государственный долг США является, пожалуй, самым распространенным классом ценных бумаг в мире, 21,8% государственного долга, или 6,87 триллиона долларов, принадлежит другому подразделению самого федерального правительства. Включая Medicare; специализированные целевые фонды, например, для автомагистралей и страхования банковских вкладов; пенсионные программы для гражданской службы и военных. Но самый большой кусок этих «внутригосударственных активов» принадлежит Социальному обеспечению. По состоянию на конец января целевые фонды пенсионных и нетрудоспособных программ вместе хранили более 2,8 трлн долларов США в специальных неторгуемых казначейских ценных бумагах, или 9% от общей суммы долга. (В течение многих лет Социальное обеспечение собирало больше налогов с заработной платы, чем выплачивало в виде пособий; по закону излишки должны были инвестироваться в казначейские обязательства. Это сделало Социальное обеспечение на какое-то время единственным крупнейшим кредитором федерального правительства. )

)

Сегодня Федеральная резервная система является крупнейшим держателем государственного долга США. В то время как ФРС регулярно покупает и продает казначейские ценные бумаги для проведения денежно-кредитной политики, она покупала казначейские обязательства в огромных количествах во время COVID-19.пандемии, чтобы удержать экономику США от падения под давлением остановок и карантинов.

На пике своего развития в апреле 2022 года ФРС держала государственный долг США на сумму более 6,25 трлн долларов, что более чем вдвое превышает ее активы незадолго до того, как пандемия поразила США в марте 2020 года. держал почти 6,1 триллиона долларов в государственных облигациях — почти пятую часть всего государственного долга — по состоянию на 30 сентября 2022 года, самые последние доступные данные. Десять лет назад, напротив, доля ФРС в долге составляла чуть менее 11%. (Поскольку Федеральная резервная система формально независима от федерального правительства, ее заначка не входит в число внутригосударственных активов, о которых говорилось выше. )

)

Обслуживание долга является одной из самых больших статей расходов федерального правительства. По данным Управления управления и бюджета, чистые процентные платежи по долгу в этом финансовом году составят 395,5 млрд долларов, или 6,8% всех федеральных расходов. Это более чем на 100 миллиардов долларов больше, чем правительство планирует потратить на льготы и услуги для ветеранов, и больше, чем оно потратит на начальное и среднее образование, помощь при стихийных бедствиях, сельское хозяйство, науку и космические программы, иностранную помощь, а также природные ресурсы и охрану окружающей среды в сочетании с .

Доля обслуживания долга в федеральных расходах достигла пика более чем 15% в середине 1990-х годов, но в целом снижение процентных ставок помогло сдержать платежи, даже несмотря на то, что сумма в долларах продолжает расти. В 2021 финансовом году средняя процентная ставка по федеральному долгу была рекордно низкой — 1,605%. Но поскольку ФРС повысила учетную ставку, чтобы попытаться охладить экономику, США начали платить больше за кредиты: средняя процентная ставка по федеральному долгу в прошлом году выросла до 2,07%.