Как изменилось налогообложение передачи имущественных прав между родственными организациями

Клерк.Ру

Нарежный Валерий Владимирович

к.э.н

Советник, Юридический отдел

Задать вопрос автору

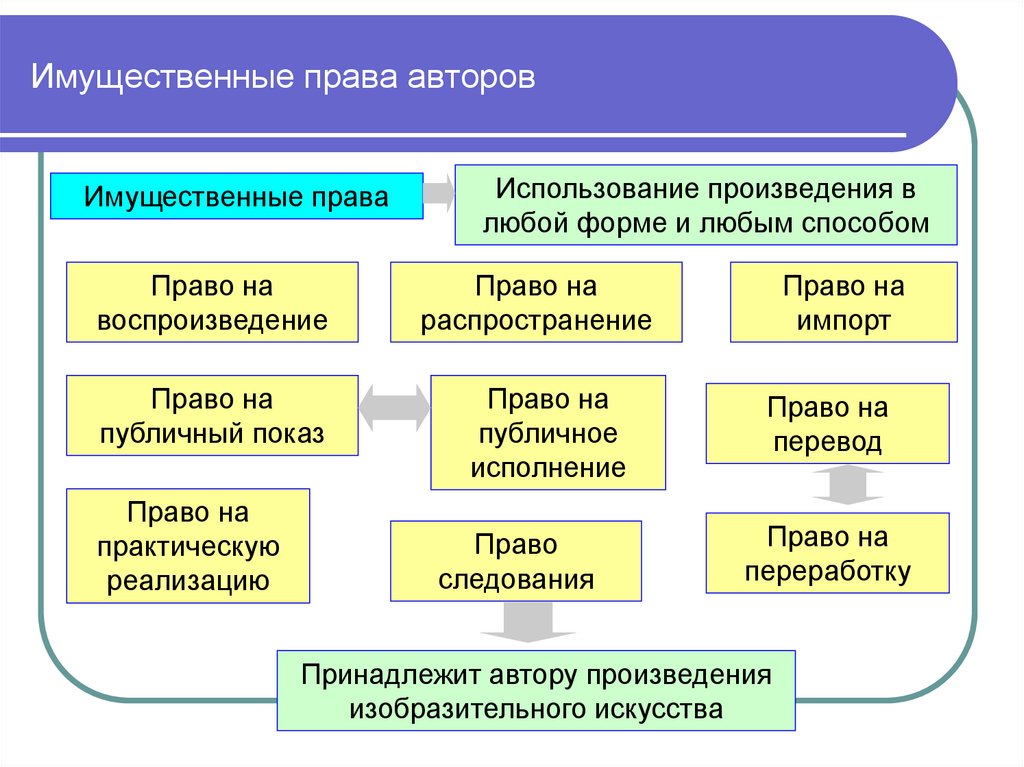

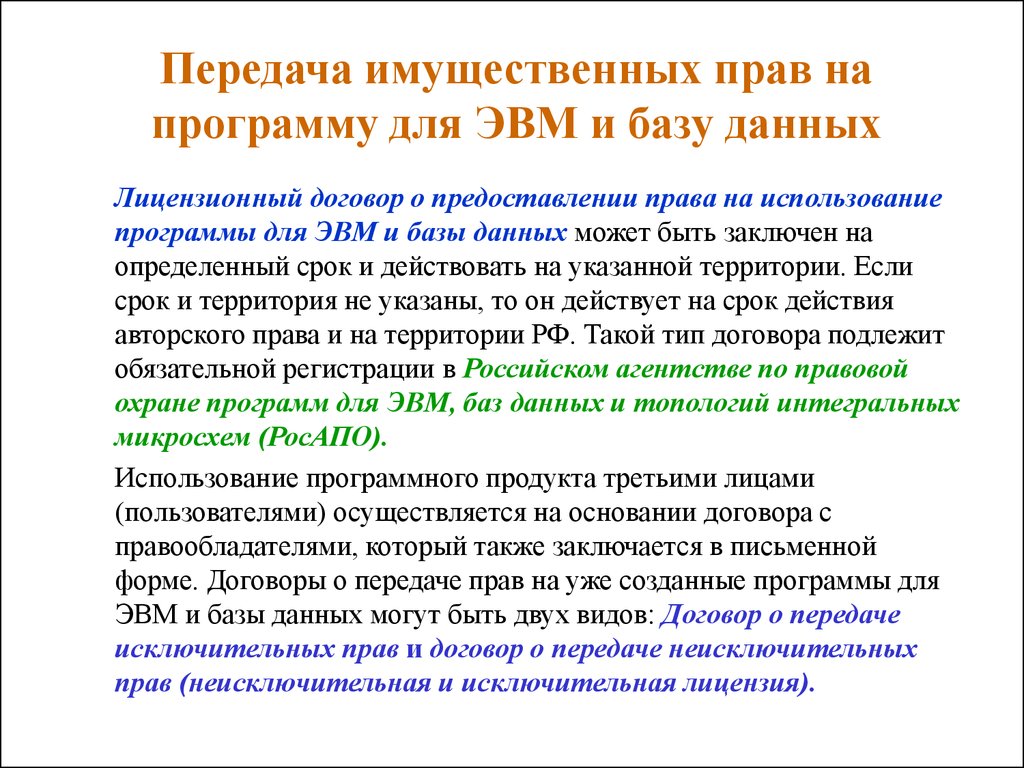

С 1 января 2021 года в налоговом законодательстве многое поменялось. В частности, вступили в силу изменения, внесенные Федеральным законом от 23 ноября 2020 года № 374-ФЗ. Например, в нем содержится норма, которая касается порядка налогообложения сделок по передаче и приобретению имущественных прав. Теперь имущественные права прямо указаны наряду с иным имуществом в составе освобождаемых от налогообложения объектов.

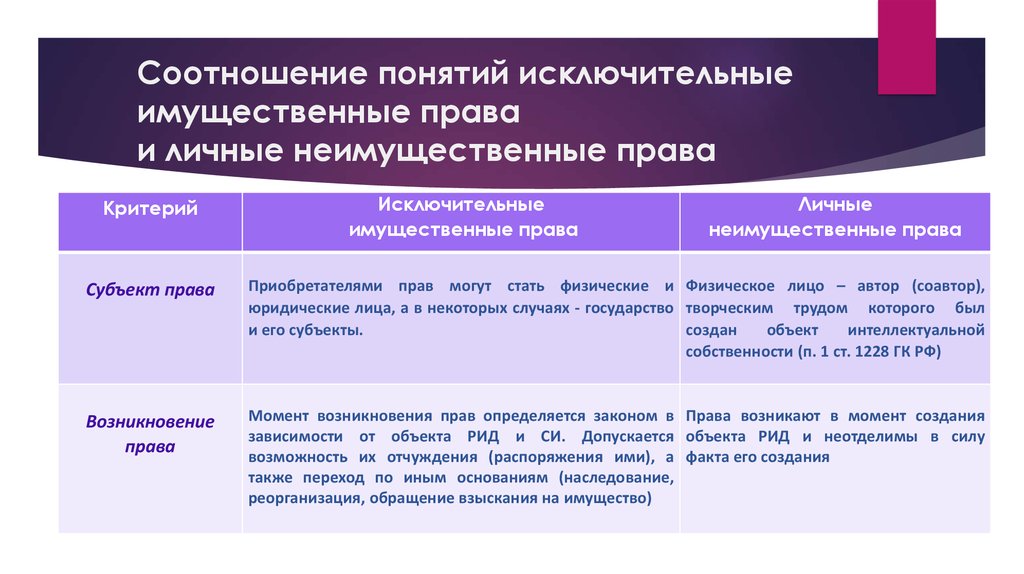

Согласно пп. 11 п. 1 ст. 251 НК РФ, теперь при передаче также и имущественных прав между организациями, одна из которых прямо или косвенно участвует в другой и доля такого участия составляет не менее 50 %, сделка по такой передаче освобождается от обложения налогом на прибыль организаций.

Внесение данной нормы в текст НК РФ положит конец многочисленным спорам налоговых органов с налогоплательщиками, передающими имущественные права (чаще всего это права на результаты интеллектуальной деятельности) между материнскими и дочерними организациями.

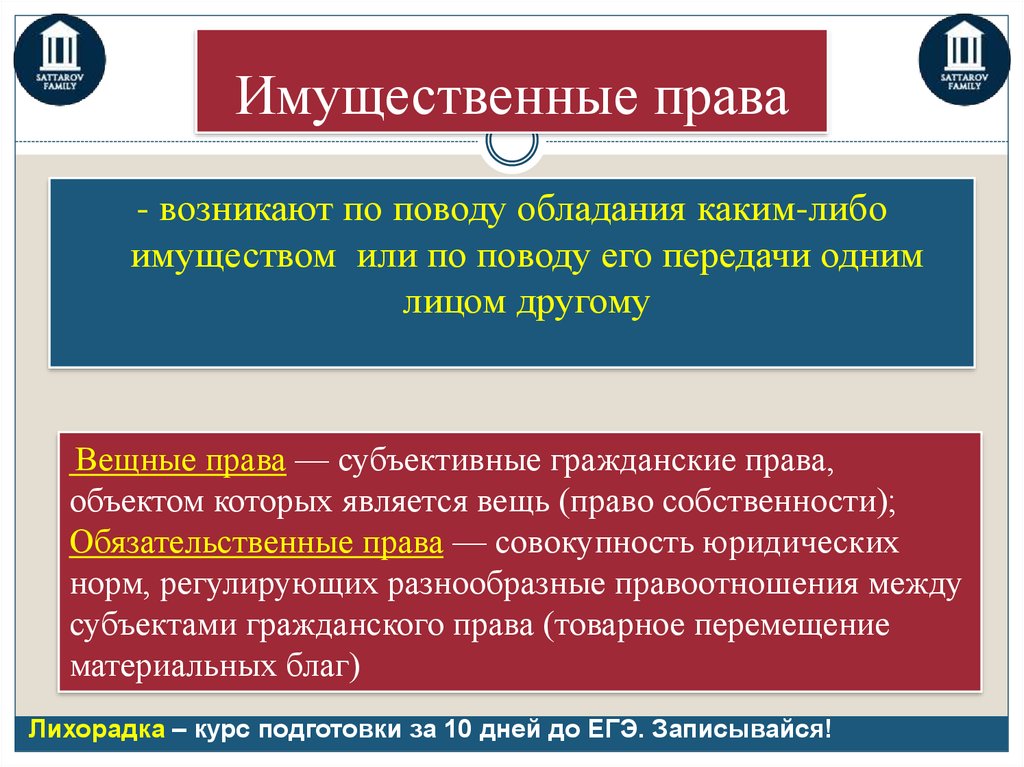

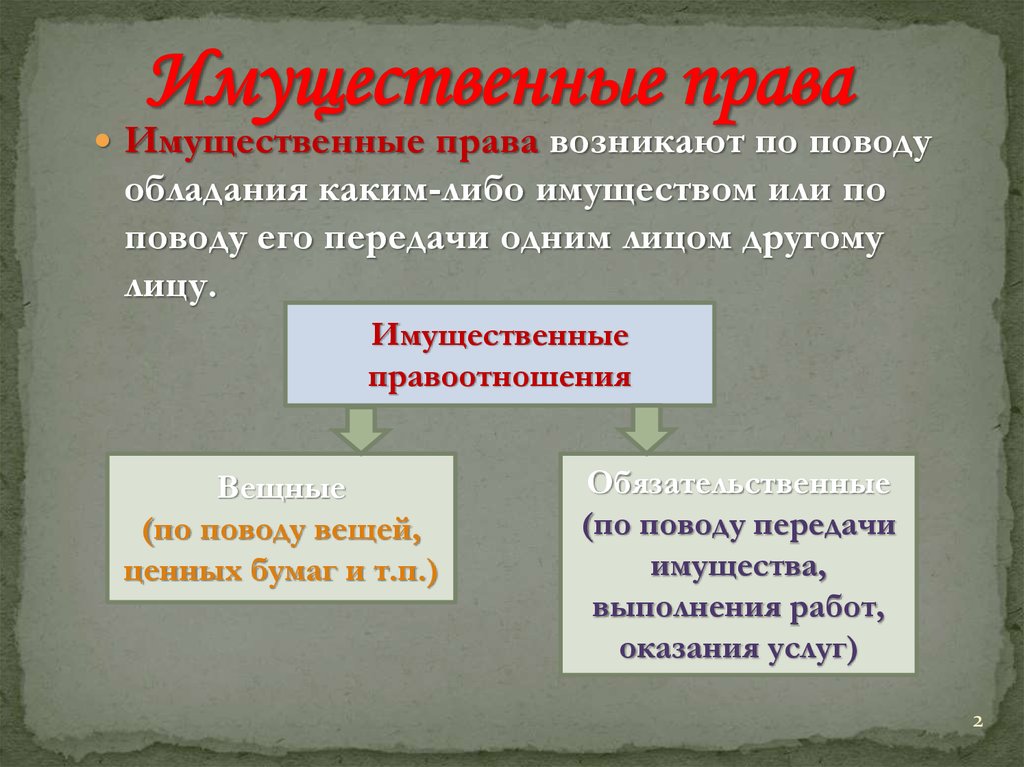

Прежде налоговики, обнаружив такую безвозмездную передачу, отказывали в праве на применение освобождения, предусмотренного пп. 11 п. 1 ст. 251 НК РФ, на том основании, что имущественные права прямо не поименованы в НК РФ, а согласно положениям гражданского законодательства, имущественные права — самостоятельный объект гражданских прав, отличный от имущества, поэтому распространять на них льготу, установленную в отношении передачи имущества — неправомерно.

Такой подход, в целом, поддерживался судебной практикой (например, Постановление ФАС Центрального округа от 02.08.2007 по делу № А08-4907/06-25, Решение Арбитражного суда Ростовской области и Постановление Пятнадцатого арбитражного апелляционного суда по делу № А53-25/2020).

Проблема подпадания подобной безвозмездной передачи под налогообложение была особенно актуальна для групп компаний, в которых в отдельное юридическое лицо выделено подразделение, ведущее научные разработки, итогом которых становятся охраноспособные результаты интеллектуальной деятельности, подлежащие передаче для последующего внедрения и применения в головную компанию.

Ранее подобную передачу приходилось либо осуществлять на возмездной основе по рыночным ценам, либо рисковать под угрозой получения претензий от налоговиков о необходимости уплаты налога на прибыль организаций со стоимости безвозмездно переданных имущественных прав на основании норм п. 8 ст. 250 НК РФ. Теперь же, с внесением в пп. 11 п. 1 ст. 251 НК РФ поправки, прямо устанавливающей освобождение от налога на прибыль и при передаче имущественных прав, вышеописанная проблема будет решена.

Еще одно важное новшество, внесенное Федеральным законом от 23 ноября 2020 года № 374-ФЗ, заключается в том, что теперь при определении пятидесятипроцентного порога участия, дающего право на применение данной льготы, учитывается не только прямое участие, но и косвенное.

Например, если передача имущественных прав идет от компании «А» к компании «Б», которая владеет долями в уставном капитале компании «А» не напрямую, а имеет 90 % долей в компании «В», в свою очередь, владеющей 70 % в уставном капитале компании «А». Тогда доля косвенного участия будет рассчитываться 90*70/100 = 63 %, что больше пятидесяти и, соответственно, дает право на применение льготы.

Однако следует помнить, что подобная безналоговая передача имущественных прав остается возможной только во взаимоотношениях между мажоритарной материнской и дочерней компаниями. Если такая передача происходит между «сестринскими» компаниями (т.е. компаниями, долями в которых владеет третья организация) или от/к миноритарной материнской компании, либо если прямая или косвенная доля владения материнской компании составляет менее 50 %, то льгота, предусмотренная пп. 11 п. 1 ст. 251 НК РФ, применяться не может.

Наконец — и это еще одна приятная для налогоплательщиков новость — вышеописанные изменения НК РФ имеют «ретроспективный эффект», т. е. распространяются на правоотношения, возникшие с 1 января 2020 года.

е. распространяются на правоотношения, возникшие с 1 января 2020 года.

НДС при передаче имущественных прав

Р.С. Курбанов,

руководитель юридического департамента

компании «Аудит-новые технологии»

История вопроса

С введения в действие главы 21 Налогового кодекса РФ не утихают споры относительно обложения налогом на добавленную стоимость операций с имущественными правами. Причиной тому послужили явные недостатки юридической техники, а также непоследовательность законодателя в вопросе налогообложения операций, связанных с передачей имущественных прав.

Первая редакция статьи 146 НК РФ не относила к числу объектов обложения НДС операции по передаче имущественных прав: содержащиеся в пункте 1 этой статьи общие положения о включении операции по реализации товаров в число операций, облагаемых НДС, к имущественным правам не могли быть применимы, поскольку согласно статье 38 НК РФ такие права не относились к имуществу, а соответственно и к товарам. Специальных указаний о включении операций с имущественными правами в объект обложения НДС в главе 21 также не содержалось.

Специальных указаний о включении операций с имущественными правами в объект обложения НДС в главе 21 также не содержалось.

Не установив объекта налогообложения, законодатель тем не менее посчитал возможным включить в Налоговый кодекс РФ нормы об особенностях определения налоговой базы при совершении операций, связанных с уступкой требования. При этом статья 155 Кодекса оставалась единственной статьей главы 21, из которой следовали некоторые предпосылки к налогообложению уступки требования.

Следует отметить, что подобная невнимательность законодателя привела к тому, что не только оборот обязательственных прав, но и передача вещных прав (пользования и владения) выпали из числа облагаемых НДС операций.

Федеральный закон от 29.05.2002 № 57-ФЗ внес в статью 146 НК РФ изменения, включившие в число объектов налогообложения операции по передаче имущественных прав, причем действие этих изменений было распространено на правоотношения, возникшие с 1 января 2002 года. Однако установление объекта не устранило неопределенности в вопросе налогообложения операций, связанных с оборотом обязательственных прав. Так, остался нерешенным вопрос о так называемой первичной уступке требования, когда кредитор по основному договору передает свое право требования третьему лицу.

Так, остался нерешенным вопрос о так называемой первичной уступке требования, когда кредитор по основному договору передает свое право требования третьему лицу.

Порядок определения налоговой базы по операциям уступки требования устанавливался статьей 155 НК РФ. В соответствии с пунктом 1 этой статьи «при уступке требования, вытекающего из договора реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению, или переходе указанного требования к другому лицу на основании закона налоговая база по операциям реализации указанных товаров (работ, услуг) определяется в порядке, предусмотренном статьей 154 настоящего Кодекса».

Анализ пункта 1 статьи 155 НК РФ позволяет сделать вывод, что налоговая база по операциям реализации товаров (работ, услуг) определяется по договору, права из которого уступаются, а не по операциям уступки права требования.

Пункт 2 статьи 155 НК РФ устанавливает порядок определения налоговой базы при последующей реализации права требования новым кредитором, то есть к первичной уступке права требования этот пункт отношения не имеет.

Таким образом, статья 155 Налогового кодекса РФ определяет налоговую базу лишь при вторичной уступке права требования, то есть когда новый кредитор, к которому перешло право требования, уступает такое право следующему кредитору.

Общие принципы определения налоговой базы при реализации товаров (работ, услуг), установленные статьей 154 НК РФ, на реализацию имущественных прав распространяться не могут, так как в соответствии с данной статьей определяется налоговая база при реализации товаров (работ, услуг).

Таким образом, законодатель, установив в качестве объекта налогообложения передачу имущественных прав, не установил порядка определения налоговой базы при первичной уступке права требования.

Согласно статье 17 НК РФ налог считается установленным лишь в том случае, если определены налогоплательщики и элементы налогообложения, а именно:

• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога.

Отсутствие любого из перечисленных элементов означает, что налог не может считаться установленным и у налогоплательщика нет обязанности его уплаты. Следовательно, и после изменения статьи 146 НК РФ первичная уступка требования не подлежала обложению НДС.

Однако даже в случаях, когда у налогоплательщика не возникало сложностей с исчислением налога по операциям уступки требования, например при переуступке, появлялись иные проблемы, связанные с недостаточным урегулированием вопросов о налогообложении оборота имущественных прав. Одной из наиболее значительных проблем, с которой столкнулись налогоплательщики, совершающие операции по покупке и продаже имущественных прав, стала формальная невозможность принять к вычету суммы налога, уплаченные при приобретении имущественных прав. Статьи 171 и 172 НК РФ устанавливали лишь право на вычет НДС, уплаченного при приобретении товаров (работ, услуг), но ничего не говорили о НДС, уплаченном при приобретении имущественных прав. В такой ситуации налогоплательщику оставалось либо отказаться от вычета налога, уплаченного цеденту, либо отстаивать свое право на вычет в суде.

Налогообложение операций по передаче денежных требований

Изменения, внесенные в главу 21 НК РФ Федеральным законом от 22.07.2005 № 119-ФЗ, затронули в числе прочих и налогообложение операций по передаче имущественных прав.

Законодатель наконец-то устранил неопределенность в применении налоговых вычетов при приобретении имущественных прав: с 1 января 2006 года статьи 171 и 172 Налогового кодекса РФ в полной мере распространяются и на операции с имущественными правами.

Существенным изменениям подверглась и статья 155 Кодекса, которая с 1 января 2006 года называется «Особенности определения налоговой базы при передаче имущественных прав». Наименьшим правкам подвергся пункт 1 статьи: законодатель лишь наделил уступаемое право требования квалифицирующим признаком, и теперь пункт первый относится исключительно к денежным требованиям. Под денежным требованием в соответствии со статьей 11 Налогового кодекса РФ и статьей 826 Гражданского кодекса РФ следует понимать право кредитора на получение от должника денежных средств.

Необходимость нормы, установленной пунктом 1 статьи 155 НК РФ, всегда вызывала сомнение, поскольку она, по сути, дублировала положения статей 154 и 167 Кодекса. С учетом же перехода на исчисление НДС по моменту отгрузки существование данной нормы только вносит неопределенность в налоговые отношения, так как к тому моменту, когда налогоплательщик мог бы ей воспользоваться (к моменту уступки права требования), налог на добавленную стоимость с операций по реализации, как правило, уже исчислен и уплачен. В связи с этим непонятно, чем руководствовался законодатель, не только не исключая эту норму, но еще и внося в нее «косметические» правки.

Согласно пункту 2 статьи 155 Налогового кодекса РФ «налоговая база при уступке новым кредитором, получившим денежное требование, вытекающее из договора реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению, определяется как сумма превышения сумм дохода, полученного новым кредитором при последующей уступке требования или при прекращении соответствующего обязательства, над суммой расходов на приобретение указанного требования».

Законодатель исключил из текста нормы малопонятную фразу о реализации неких финансовых услуг, связанных с уступкой требования. Иных изменений в пункт второй внесено не было. Вместе с тем остается открытым вопрос о том, что понимается под «доходом, полученным новым кредитором при прекращении соответствующего обязательства». Сама по себе формулировка понятна: цессионарий, получивший право требования, может получить доход в результате прекращения обязательства; доход может быть получен в результате исполнения обязательства должником либо прекращения обязательства иным допустимым способом (зачетом, предоставлением отступного и т. д.). Но такой доход может быть получен только в случае, если к моменту прекращения обязательства цессионарий продолжал оставаться кредитором по данному обязательству. Между тем гипотеза нормы пункта 2 статьи 155 НК РФ обусловливает наступление обязанности по исчислению налоговой базы только при уступке требования, и это вполне укладывается в понятие налоговой базы как стоимостной характеристики объекта налогообложения, в данном случае — операции по передаче имущественного права.

Таким образом, очевидно, что пункт второй статьи 155 Кодекса нуждается в дополнительной корректировке для устранения внутреннего противоречия и приведения его в соответствие со статьей 146 Налогового кодекса РФ.

Как указывалось выше, пункт 2 статьи 155 НК РФ устанавливает порядок определения налоговой базы при уступке денежного требования, вытекающего из договора реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению. Случаям уступки денежного требования, вытекающего из иных договоров, посвящен четвертый пункт этой статьи. Налоговая база по таким операциям определяется как превышение суммы доходов, полученных при последующей уступке, над суммой расходов на приобретение права требования.

Пункт 4 статьи 155 НК РФ, в отличие от пункта 2 статьи, приводит к необходимости исчисления налоговой базы при уступке любого денежного требования, в том числе и вытекающего из договора, операции по которому не облагаются налогом на добавленную стоимость [ сноска 1 ] , а также прав, возникших из внедоговорных обязательств (причинение вреда, неосновательное обогащение и т. д.).

д.).

Положения пункта 4 статьи 155 Налогового кодекса РФ вероятнее всего вызовут споры налогоплательщиков с налоговыми органами. Помимо некорректных формулировок (законодатели указали на необходимость исчисления налоговой базы не при передаче, а при приобретении права требования) из буквального прочтения данного пункта следует, что купивший право требования налогоплательщик должен уплатить НДС и в тех случаях, когда право требования им не передается: «При приобретении денежного требования у третьих лиц налоговая база определяется как сумма превышения суммы доходов, полученных от должника и (или) при последующей уступке, над суммой расходов на приобретение указанного требования».

Не ясно, можно ли считать подобную формулировку просто недостатком юридической техники либо осмысленным желанием законодателя облагать налогом на добавленную стоимость любую прибыль, полученную налогоплательщиком в результате приобретения права требования. Возвращаясь к пункту 2 статьи 155 НК РФ, следует признать, что законодатель вполне целенаправленно пытается расширить объект налогообложения за счет налоговой базы.

Однако в любом случае при действующей редакции Налогового кодекса РФ у налогоплательщика, не совершившего операций по передаче права требования, не возникает обязанности по уплате НДС. Статьи 17, 38 и 146 НК РФ связывают возникновение обязанности по уплате налога с наличием объекта налогообложения. Объектом обложения НДС является передача имущественных прав, а не прибыль от их приобретения.

Согласно статье 53 НК РФ налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Эта статья выражает сущность такого элемента налогообложения, как налоговая база: налоговая база всегда связана с объектом налогообложения, и отсутствие этого объекта влечет невозможность исчисления базы. Соответственно в случае, если цессионарий, не передавая права требования третьим лицам, получает доход от права требования в результате исполнения обязательства должником, то у него не возникает объекта обложения НДС и, как следствие, обязанности по уплате налога.

Стоит отметить, что и пункт 2, и пункт 4 статьи 155 НК РФ устанавливают порядок определения налоговой базы лишь при передаче денежных требований, то есть прав на получение денежных средств. В то же время обязательственные имущественные права не ограничиваются денежными: к их числу относятся в том числе и права требования передачи вещи, выполнения работ, оказания услуг, причем каждое из таких прав также может быть уступлено кредитором. Однако в статье 155 Кодекса нет никаких указаний об определении налоговой базы при уступке таких требований (исключение составляет право на получение недвижимости).

Статья 155 Налогового кодекса РФ по-прежнему не содержит норм, определяющих порядок определения налоговой базы при первичной уступке. Однако если раньше налогоплательщики в ответ на притязания налоговых органов могли ссылаться на то, что Налоговый кодекс РФ не содержит норм, позволяющих определить налоговую базу по таким операциям, то сейчас подобная позиция не столь однозначна: помимо статьи 155 НК РФ изменения, затрагивающие налогообложение операций по передаче имущественных прав, были внесены и в другие статьи главы 21, в частности в статью 153 НК РФ.

Согласно пункту 2 статьи 153 НК РФ при определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате таких товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами.

Не исключено, что Минфин России, опираясь на указанную норму, придет к выводу о необходимости исчисления НДС с операций по первичной уступке, причем налоговая база будет определена как вся выручка от передачи права требования. Формально такая уплата не приведет к двойному налогообложению, поскольку налог будет уплачиваться с разных объектов: в первый раз с операции по реализации товаров (работ, услуг), во второй — с операции по передаче имущественного права. Но фактически это будет означать, что налогоплательщики будут вынуждены дважды заплатить налог с одних и тех же сумм.

На наш взгляд, подобная логика не соответствует положениям статьи 153 Налогового кодекса РФ.

В соответствии с пунктом 1 статьи 53 НК РФ должна быть установлена не только налоговая база, но и порядок ее определения. Пункт 1 статьи 153 Кодекса определяет, что налоговая база при передаче имущественных прав определяется с учетом особенностей, установленных главой 21 Кодекса. Особенности определения налоговой базы при уступке права требования установлены статьей 155 НК РФ, и нормы этой статьи не содержат положений, определяющих налоговую базу при первичной уступке. В свою очередь положения пункта 2 статьи 153 НК РФ нельзя рассматривать как порядок определения налоговой базы при уступке права требования: нормы этого пункта устанавливают лишь порядок определения выручки в тех случаях, когда нормами статьи 155 Кодекса установлен механизм определения налоговой базы.

Налогообложение операций по передаче неденежных требований

Согласно пункту 3 статьи 155 НК РФ при передаче имущественных прав налогоплательщиками (в том числе участниками долевого строительства) на жилые дома или жилые помещения, доли в жилых домах или жилых помещениях, гаражи или машино-места налоговая база определяется как разница между стоимостью, по которой передаются имущественные права, с учетом налога и расходами на приобретение этих прав.

Эта норма могла бы поставить точку в вопросе налогообложения операций по передаче прав, вытекающих из инвестиционных договоров, тем более что практика применения прежней редакции главы 21 НК РФ по указанному вопросу не отличалась единообразием: одни суды указывали, что уступка таких прав облагается налогом на добавленную стоимость [ сноска 2 ] , другие — что с передачи подобных имущественных прав налог не исчисляется [ сноска 3 ] .

В некоторой степени задача по урегулированию данного вопроса законодателем решена: с 1 января 2006 года передача прав на жилье либо гаражи облагается НДС. Однако, разрешив один вопрос, законотворцы поставили перед налогоплательщиками другой: облагается ли налогом передача имущественных прав на нежилые помещения (за исключением гаражей и машино-мест) и в каком порядке?

Формально у налогоплательщиков, совершающих такие операции, обязанности по уплате НДС не возникают, поскольку статья 155 Налогового кодекса РФ не содержит порядка определения налоговой базы по подобным операциям. В то же время сомнительно, что законодатель целенаправленно стремился исключить операции по передаче имущественных прав на нежилые помещения из числа облагаемых налогом на добавленную стоимость. Таким образом, и после внесения изменений остается поле для споров в части обязанности по уплате НДС по операциям передачи прав на нежилые помещения.

В то же время сомнительно, что законодатель целенаправленно стремился исключить операции по передаче имущественных прав на нежилые помещения из числа облагаемых налогом на добавленную стоимость. Таким образом, и после внесения изменений остается поле для споров в части обязанности по уплате НДС по операциям передачи прав на нежилые помещения.

Необходимо отметить, что имущественное право на недвижимое имущество может возникнуть не только из договора долевого участия либо иного договора, связанного с инвестиционной деятельностью его сторон, но и из договора купли-продажи недвижимости. С формальной точки зрения в этом случае покупатель недвижимости, уступающий право на получение недвижимого имущества от продавца, должен с такой операции уплатить НДС.

Налоговая база по операциям, перечисленным в пункте 3 статьи 155 НК РФ, определяется в том же порядке, как и при исчислении налоговой базы при реализации имущества, учтенного с НДС, то есть как разница между стоимостью, по которой передаются имущественные права, с учетом налога и расходами на приобретение этих прав. При этом под суммой налога, с учетом которого следует рассчитывать налоговую базу, следует понимать сумму, определенную в соответствии с пунктом 2 статьи 168 Налогового кодекса РФ исходя из применения налоговой ставки к цене реализуемого имущественного права.

При этом под суммой налога, с учетом которого следует рассчитывать налоговую базу, следует понимать сумму, определенную в соответствии с пунктом 2 статьи 168 Налогового кодекса РФ исходя из применения налоговой ставки к цене реализуемого имущественного права.

Законом № 119-ФЗ в рассматриваемую статью был также включен пункт, регулирующий случаи уступки еще одной разновидности неденежных требований. Согласно пункту 5 статьи 155 НК РФ при передаче арендных прав и прав, связанных с правом заключения договора, налоговая база определяется в порядке, предусмотренном статьей 154 Кодекса.

Передача права, связанного с заключением договора, может иметь место при уступке права, вытекающего из предварительного договора, а также при передаче права на заключение договора лицом, выигравшим аукцион или получившим его по конкурсу.

Положения пункта 5 статьи 155 НК РФ распространяются на так называемый перенайм, когда арендатор передает с согласия арендодателя свои права и обязанности другому лицу по договору аренды.

[ сноска 1 ] Например, право требования возврата суммы займа.

[ сноска 2 ] См.: Постановление ФАС Центрального округа от 13.05.2004 № А14-1047/03/353/24.

[ сноска 3 ] См.: Постановление ФАС Северо-Западного округа от 21.06.2005 № А56-29388/04.

Ключевые слова: налоговый спор, передача имущественных прав, уплата налога, НДС, толкование, interpretation, tax dispute, tax payment, transfer of property rights, VAT

Передача недвижимости — Юрист по недвижимости

Недвижимое имущество может передаваться разными способами, как добровольно, так и недобровольно. Есть три способа, которыми вы можете добровольно передать или предоставить долю в недвижимом имуществе при жизни: путем продажи, дарения или посвящения. При продаже вы передаете свою собственность в обмен на что-то еще ценное, называемое «возмещением». Когда вы передаете свое имущество, не получая взамен ничего ценного, оно передается в качестве подарка (если только это не передача только номинального права собственности, то есть только изменение имени).

Ваше недвижимое имущество может быть передано от вас в принудительном порядке, то есть без вашего согласия и согласия, несколькими способами. К ним относятся осуждение или выдающееся владение, обращение взыскания, неправомерное владение или раздел. Федеральные, государственные и местные органы власти имеют право «выдающегося владения», что означает, что ваша собственность может быть изъята в обмен на справедливую компенсацию для использования в общественных интересах. Используемый судебный процесс называется судебным иском об «осуждении». Вы должны получить уведомление и возможность оспорить как конфискацию, так и сумму компенсации, предоставленной вам за вашу недвижимую собственность.

Ваше недвижимое имущество также может быть изъято у вас в принудительном порядке в счет погашения долгов, которые вы согласились выплатить. Этот процесс называется «выкупом», и ваша недвижимость продается для погашения ваших долгов. Типы долгов, которые могут быть погашены с помощью обращения взыскания, включают ипотечные залоговые права, судебные залоговые права, механические залоговые права и налоговые залоговые права. Имущество, на которое должно быть обращено взыскание, должно быть предметом ипотеки или залога, например судебного решения или налогового залога.

Типы долгов, которые могут быть погашены с помощью обращения взыскания, включают ипотечные залоговые права, судебные залоговые права, механические залоговые права и налоговые залоговые права. Имущество, на которое должно быть обращено взыскание, должно быть предметом ипотеки или залога, например судебного решения или налогового залога.

Еще один способ принудительной передачи вашей недвижимости называется «противоправное владение». Это происходит, когда вы не занимаете и не посещаете свою землю и четко не обозначили ее границы. Другое лицо или лица претендуют на право собственности на землю и пользуются ею исключительно и открыто в течение десяти лет. По истечении этого времени другое лицо может подать иск о «тихом праве собственности» и получить право собственности на вашу недвижимость. Обычно это применяется к частичному интересу в собственности, такой как право проезда.

Иск о «разделе» — это еще один способ, которым ваше недвижимое имущество может быть передано в принудительном порядке. Раздел происходит, когда вы владеете имуществом вместе с другим лицом или лицами, и вы не можете договориться о том, что делать с имуществом или как его использовать. Другие владельцы могут подать иск о разделе, чтобы просить суд либо физически разделить имущество, либо принудительно продать его, чтобы разделить выручку от продажи.

Раздел происходит, когда вы владеете имуществом вместе с другим лицом или лицами, и вы не можете договориться о том, что делать с имуществом или как его использовать. Другие владельцы могут подать иск о разделе, чтобы просить суд либо физически разделить имущество, либо принудительно продать его, чтобы разделить выручку от продажи.

После вашей смерти ваше недвижимое имущество может быть передано тремя способами: по завещанию, по наследству (имущество без завещания) или путем конфискации имущества (очень редкая ситуация, когда у собственника нет завещания и нет наследников).

Юридические редакторы: Терренс Данн и Айра Х. Гольдфарб, июль 2017 г.

В этой области законодательства могут произойти изменения. Предоставленная информация доводится до вас как общественная служба с помощью редакторов-добровольцев по юридическим вопросам и предназначена для того, чтобы помочь вам лучше понять закон в целом. Он не предназначен для предоставления юридической консультации по вашей конкретной проблеме или замены консультации юриста.

Запросить адвоката

Наверх

Документы и передача прав на недвижимое имущество — объяснение

Гарантийные, специальные документы и документы об отказе от претензий

Автор Джейсон Гордон

Обновлено 3 апреля 2023 г.

- Маркетинг, реклама, продажи и PR

Принципы маркетинга Продажи Реклама Связи с общественностью SEO, социальные сети, прямой маркетинг

- Бухгалтерский учет, налогообложение и отчетность Управленческий и финансовый учет и отчетность Налогообложение бизнеса

- Профессионализм и карьерный рост

- Право, сделки и управление рисками

Правительство, правовая система, административное право и конституционное право Юридические споры — гражданское и уголовное право Агентское право HR, занятость, труд и дискриминация Субъекты бизнеса, корпоративное управление и собственность Деловые операции, антимонопольное право и право ценных бумаг Недвижимость, личная и интеллектуальная собственность Коммерческое право: договор, платежи, обеспечительные интересы и банкротство Защита потребителя Страхование и управление рисками Иммиграционное право Закон об охране окружающей среды Наследство, поместья и трасты

- Управление бизнесом и операции

Управление операциями, проектами и цепочками поставок Стратегия, предпринимательство и инновации Деловая этика и социальная ответственность Глобальный бизнес, международное право и отношения Деловые коммуникации и переговоры Менеджмент, лидерство и организационное поведение

- Экономика, финансы и аналитика

Экономический анализ и денежно-кредитная политика Исследования, количественный анализ и принятие решений Инвестиции, трейдинг и финансовые рынки Банковское дело, кредитование и кредитная индустрия Деловые финансы, личные финансы и принципы оценки

- Курсы

+ Еще

Документы и объяснение передачи прав

Права на недвижимое имущество подлежат документу о праве собственности. Документ является основным способом установления права собственности и передачи прав на землю. Документ содержит точное юридическое описание земли и указывает точное местоположение и границы в соответствии с картографической или геодезической системой. Некоторые виды имущественных интересов, такие как сервитут, могут быть созданы с помощью юридического документа, отличного от акта; тем не менее, акт по-прежнему требуется для последующей передачи установленной доли собственности в собственности.

Документ является основным способом установления права собственности и передачи прав на землю. Документ содержит точное юридическое описание земли и указывает точное местоположение и границы в соответствии с картографической или геодезической системой. Некоторые виды имущественных интересов, такие как сервитут, могут быть созданы с помощью юридического документа, отличного от акта; тем не менее, акт по-прежнему требуется для последующей передачи установленной доли собственности в собственности.

Следующая статья: Плата Простые проценты Назад к: ПРАВО О СОБСТВЕННОСТИ

Существует несколько типов сделок с недвижимостью:

Это сделка, целью которой является передача права собственности физического лица на недвижимое имущество. Продавец гарантирует, что он владеет правом собственности на недвижимость без каких-либо залогов или обременений и что она имеет законное право на передачу собственности. Гарантийный договор можно разделить на общий гарантийный и специальный гарантийный.

Гарантийный договор можно разделить на общий гарантийный и специальный гарантийный.

- Примечание : Лица, предоставляющие гарантийные документы, часто покупают страхование правового титула, чтобы защитить себя от гарантийной ответственности в случае дефекта правового титула.

- Общая гарантия — Общая гарантия гарантирует отсутствие любых дефектов, которые когда-либо существовали в названии.

- Специальная гарантия — Специальная гарантия гарантирует право собственности на любые дефекты, вызванные или связанные с действиями или бездействием продавца.

Передаточный акт — это документ, в котором продавец гарантирует покупателю, что имущество ранее не было продано и что нет никаких залогов, обременений или ограничений, о которых не сообщается. Она также гарантирует, что в настоящее время отсутствуют какие-либо претензии на право собственности со стороны третьих лиц. В отличие от гарантийного договора, договор о предоставлении прав не гарантирует право собственности на все претензии третьих лиц. То есть продавец не будет защищать право собственности, если кто-то еще претендует на интерес к собственности. Получателю остается полагаться на собственный поиск права собственности на имущество для выявления потенциальных претензий.

То есть продавец не будет защищать право собственности, если кто-то еще претендует на интерес к собственности. Получателю остается полагаться на собственный поиск права собственности на имущество для выявления потенциальных претензий.

Документ, целью которого является передача права собственности на недвижимое имущество, принадлежащее физическому лицу, без гарантии. То есть продавец или передающая сторона не гарантирует, что она имеет какую-либо конкретную долю собственности в предмете собственности. Эти типы документов обычно используются в спорах о недвижимости и в ситуациях, когда история правового титула очень неопределенна.

- Примечание : Этот тип акта обычно используется в сложных ситуациях развода или наследства.

Как вы думаете, почему закон требует специального юридического документа для передачи права собственности на землю? Почему вы считаете, что простого договора о передаче земли недостаточно для передачи права собственности?

Практический вопрос

Ханна вместе со своими пятью сестрами унаследовала землю от своего дедушки. Существует некоторая неопределенность в отношении прав наследования каждой дочери, поэтому Ханна не уверена в проценте своей собственности на землю. Тед — застройщик, который хочет построить на земле многоквартирные дома. Он заключает сделку с Ханной и ее пятью сестрами, чтобы выкупить все их доли в земле. В рамках этой сделки, какой документ вы бы порекомендовали Ханне использовать для передачи своей доли Теду? Почему?

Существует некоторая неопределенность в отношении прав наследования каждой дочери, поэтому Ханна не уверена в проценте своей собственности на землю. Тед — застройщик, который хочет построить на земле многоквартирные дома. Он заключает сделку с Ханной и ее пятью сестрами, чтобы выкупить все их доли в земле. В рамках этой сделки, какой документ вы бы порекомендовали Ханне использовать для передачи своей доли Теду? Почему?

- Акт о собственности представляет собой письменный и подписанный юридический документ, который используется для передачи права собственности на недвижимое имущество от одного владельца к новому владельцу. Большинство документов должны содержать несколько существенных требований. Он должен быть составлен в письменной форме, стороны должны иметь правоспособность передавать имущество, стороны должны быть идентифицированы таким образом, чтобы их можно было установить, стороны должны подписать акт, чтобы сделать его действительным, и акт должен быть принят обеими сторонами.