Налог при дарении квартиры племяннику/племяннице

Вы здесь

Главная

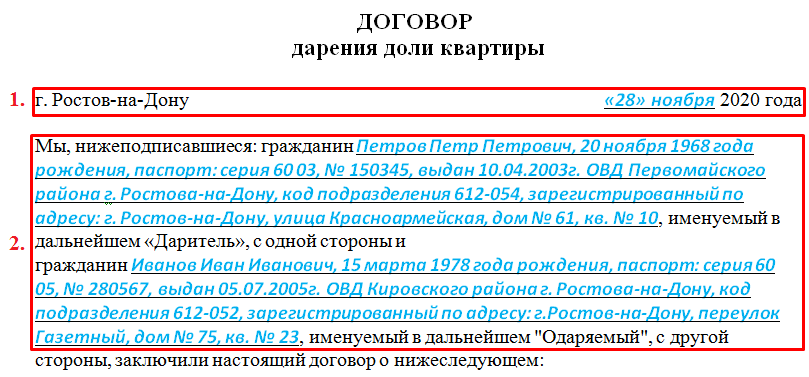

Дядя или тетя, решившие подарить квартиру своему племяннику или племяннице, могут задаться вопросом: «Подарок моему племяннику облагается налогом или нет?». Из этой статьи вы узнаете, нужно ли платить налог, если тетя или дядя дарит вам квартиру, как рассчитать и заплатить налог, если ваш племянник или племянница получает от нее подарок.

В написании нашей статьи очень помогла статья о налоге при дарении квартиры с сайта Проживём.com. Мы эту статью взяли за основу.

С дарителей налог не удерживается

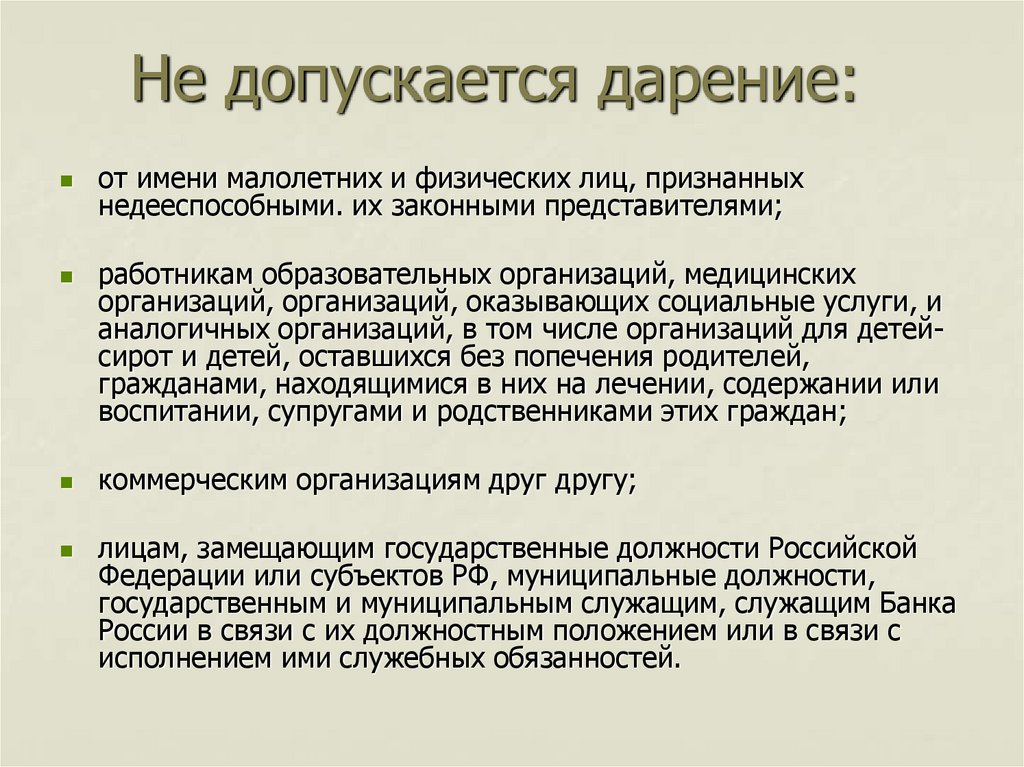

Дядя или тетя, передающие имущество в дар, не получают дохода и не должны платить налог на дарение имущества племяннику. Здесь не играет роли родственность или время владения квартирой. Даритель не получает дохода со сделки, значит с него не удерживается налог. Дарение — это безвозмездная сделка. Даритель не должен требовать что-либо взамен на проведение сделки. Это запрещено законом. В противном случае регистратор не зарегистрирует передачу собственности по договору дарения.

Это запрещено законом. В противном случае регистратор не зарегистрирует передачу собственности по договору дарения.

С другой стороны, племянник, получающий квартиру (или ее часть) от своей тети, получает имущественный доход или доход, который в общем случае облагается налогом на доходы физических лиц (НДФЛ).

Нужно ли племяннику или племяннице платить налог

В отношении налогообложения договоров дарения необходимо обратиться к Налоговому кодексу РФ, а именно к статье 217, пункту 18.1 НК РФ. Согласно этой статье, от удержания НДФЛ освобождаются физические лица, которые получили имущество в дар от членов семьи и/или близких родственников. Близкие родственники имеются в виду в соответсиии с Семейным кодексом Российской Федерации.

Племянники и племянницы не являются ни близкими родственниками, ни членами семьи по отношению к дяде и тете. Поэтому согласно письму Минфина от 21.11.2013 N 03-04-05/50286, если дядя или тетя подарит имущество племяннику, с него должен быть удержан НДФЛ.

По какой ставке удерживается налог

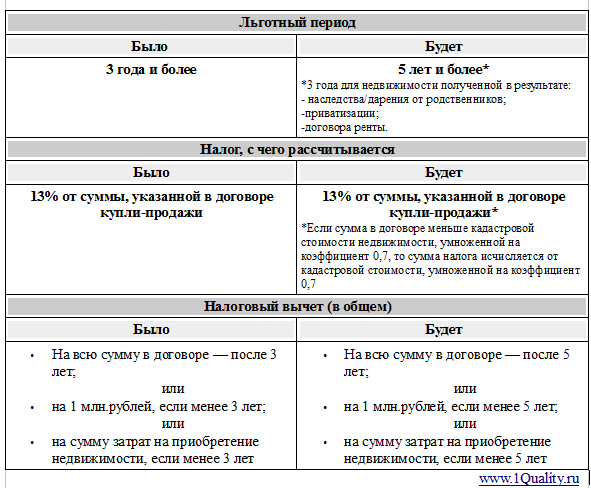

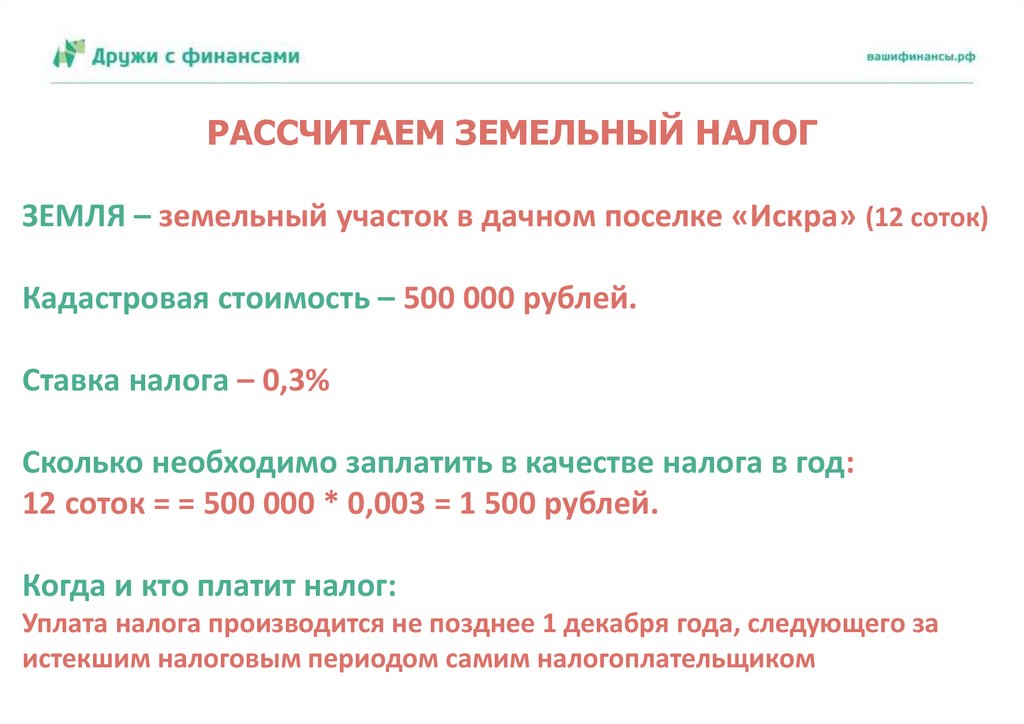

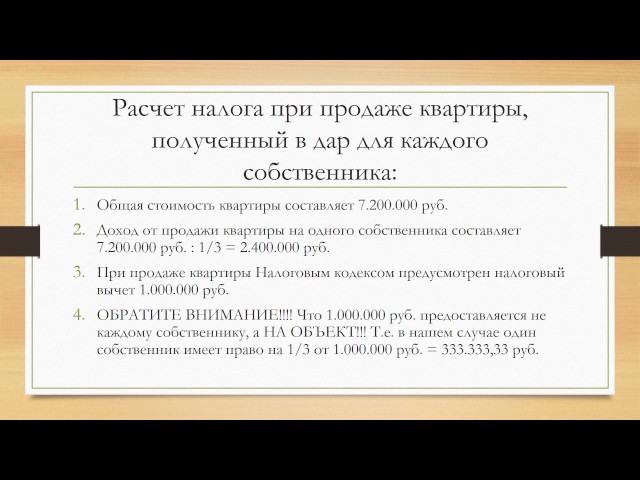

Ставка налога на доходы физических лиц составляет 13% от стоимости квартиры для налоговых резидентов Российской Федерации и 30% для налоговых нерезидентов. Согласно Письмо Федеральной налоговой службы от 1 июня 2016 г. N БС-4-11/9751@, письмо ФНС от 10.03.2017 N БС-3-11/1631@, налоговой базой, с которой исчисляется налог, в случае с дарением квартиры является ее кадастровая стоимость.

Когда нужно заплатить НДФЛ

Налог по договору дарения квартиры племяннику должен быть уплачен до 30 июля, а декларация с расчетом налога должна быть подана до 15 июля года, следующего за годом, в котором квартира была получена в дар от тети/дяди. Налог должен быть уплачен в казну (в случае дарения квартиры близким родственникам такой обязанности нет).

Если племянник получил подарок деньгами, а не квартирой, он все равно получил доход. Следовательно с этого дохода также удерживается НДФЛ.

Как можно избежать удержания НДФЛ

Тетя и племянник не являются близкими родственниками или членами семьи, поэтому подарок племяннику облагается налогом (в случае дарения имущества). Однако если тетя или дядя дарит имущество своему брату или сестре, которые являются родителями племянника, а те, в свою очередь, дарят квартиру или машину своему ребенку, то налогообложения можно избежать, и племяннику не придется платить подоходный налог.

Однако если тетя или дядя дарит имущество своему брату или сестре, которые являются родителями племянника, а те, в свою очередь, дарят квартиру или машину своему ребенку, то налогообложения можно избежать, и племяннику не придется платить подоходный налог.

В случае если дарение квартиры происходит между дядей и племянником напрямую, с племянника все равно будет удержан НДФЛ, ведь они не являются друг другу членами семьи или близкими родственниками по Семейному кодексу РФ.

Тэги:

жилье

закон

30.10.2022 | 11:01

Полезное

225

Что сделать после покупки квартиры?

Если вам кажется, что после оформления договора купли-продажи можно сразу заселяться в квартиру, то это не совсем так….

недвижимость | жилье | закон

02.11.2022 | 11:09

Полезное

157

Онлайн казино с моментальными выплатами: ТОП брендов с быстрым выводом

Своевременные выплаты выигрышей актуальная тема, обсуждается на многих пользовательских форумах. Если основные условия…

Если основные условия…

финансы | игры | ставки

02.11.2022 | 15:15

Полезное

172

Рекомендации по питанию лежачих больных

Всем известна важность сбалансированного питания. И прикованный к кровати человек должен есть как можно больше здоровой…

медицина | здоровье | продукты | питание | советы

Нужно ли платить налоги с подаренной недвижимости в Беларуси ?

- Главная

- Продавцу

- org/ListItem»> Нужно ли платить налоги с подаренной недвижимости в Беларуси ?

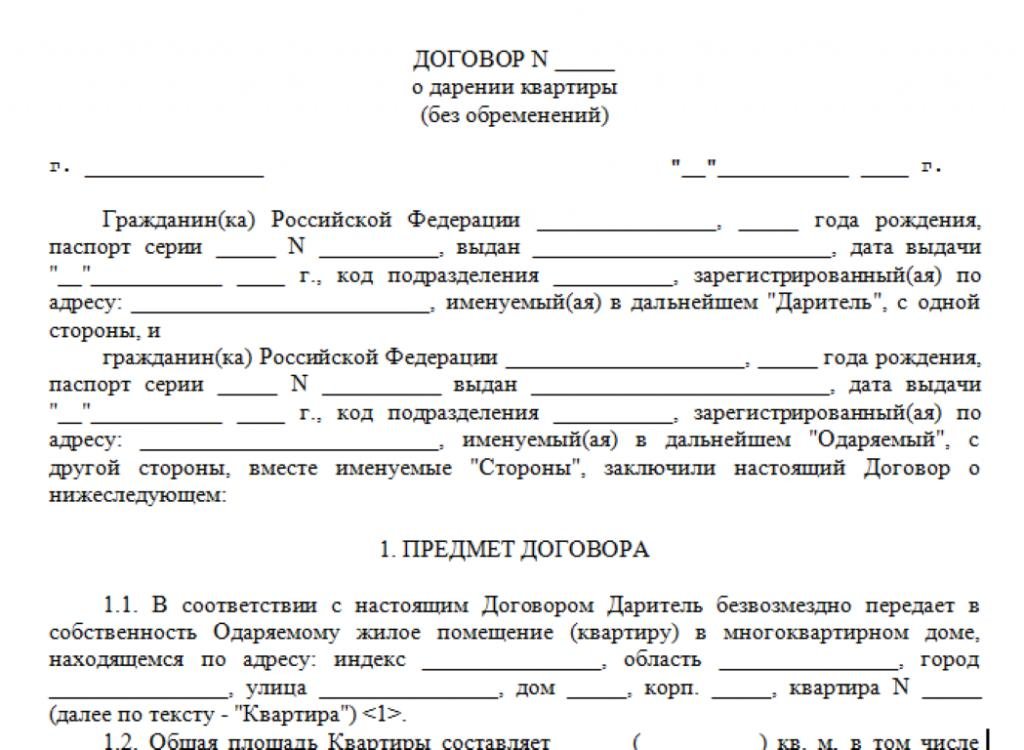

По договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность.

Даритель при дарении недвижимости другому лицу, ничего не получает взамен, по этой причине налог он не оплачивает.

Одариваемый не платит налог в случае, если он является близким родственником дарителя (супруги между собой, родители-дети, бабушки и дедушки — внуки, братья и сестры между собой), близким родственником супруга, попечителем, опекуном или опекаемым.

Если даритель и одаряемый не близкие родственники, то одаряемому придется заплатить подоходный налог. Размер налога, будет составлять 13% от оценочной стоимости объекта, на дату когда был зарегистрирован договор дарения. Налог на недвижимость относится к категории обязательных. Декларацию подать следует до 31 марта отчетного периода.

Бесплатная консультация по вопросам продажи подаренной недвижимости в Минске и Минском районе с 9:00 — 20:00 (ежедневно) по телефонам:

+375 (29) 550-00-21 (МТС)

+375 (44) 550-00-71 (A1)

Оставить заявку на консультацию

Поделиться

Другие статьи в разделе: Продавцу

09.04.2021

Дистанционная продажа недвижимости через агентство

Продажа недвижимости дистанционным способом может быть отличным инструментом, при помощи которого с минимумом усилий и затрат можно дистанционно продать свою квартиру, дом, дачу, участок.

Подробнее

03.05.2021

Сколько стоит продажа квартиры в Беларуси

Как правильно посчитать, сколько стоит услуга по продаже квартиры, дома, участка в соответствии с постановлением Совета Министров № 386.

Подробнее

13.11.2020

Вступление в наследство, раздел и продажа недвижимости

3 основных вопроса:

1. Как вступить в наследство на квартиру / дом, для её дальнейшей продажи ?

2. Как выгоднее продать полученную по наследству квартиру ?

3. Где могут возникнуть сложности с продажей недвижимости, полученной по наследству ?

Подробнее

Свежие предложения по выгодным ценам:

1 — комнатная квартира

106029 byn

42500 $ ?

Продажа 1 комнатной квартиры, г. Минск, ул. Алтайская

Минск, Алтайская, 78к2

Заводской район

33. 6 / 16.9 / 7 м²

6 / 16.9 / 7 м²

Продается уютная однокомнатная квартира по ул. Алтайская 78/2 в тихом районе с хорошей инфраструкту…

3 — комнатная квартира

374220 byn

150000 $ ?

3-ком. квартира рядом с центром города Минска

ул. Маяковского 100

Ленинский район

81.6 / 42.9 / 11 м²

Прекрасная 3-х комнатная квартира в новом доме, с видом на реку «Свислочь», ул. Маяковс…

3 — комнатная квартира

222037 byn

89000 $ ?

3-х комнатная сталинка на Октябрьской 6

Минск, Октябрьская, 6

Ленинский район77. 87 / 49.9 / 7.92 м²

87 / 49.9 / 7.92 м²

Дом сталинской постройки 1958 года с хорошей тепло и звукоизоляцией. Отличная инфраструктура района…

Все квартиры в продаже

© 2015 — 2022 Агентство «АН Гарант Недвижимость»

Garantiruem.by | Гарантируем.бел

Cropas

Оставить заявку и получить консультацию специалиста в течение 30-ти минут.

Выгодные предложения по продаже недвижимости в Беларуси:

Продажа:

Выгодные предложения по аренде квартир в Минске:

Аренда:

Оставьте свои контактные данные, и мы свяжемся с Вами в ближайшее время!

Ваше имя Телефон или e-mail

Каков лимит налога на подарки в 2022 году?

Налоги

7 минут чтения | 2 ноября 2022 г.

Рэмси Солюшнс

Рэмси Солюшнс

Кажется, в наши дни дяде Сэму удается получать долю от всего, но действительно ли правительство облагает налогом подарки? Ага (заметьте закатывание глаз). Но не волнуйтесь — нет необходимости откладывать вашу щедрость на потом.

Вы не будете облагаться налогом на эту 100-долларовую купюру, которую вы положили в открытку на день рождения вашего сына-подростка. (Наличные, которые он прикарманил после того, как быстро прочитал вашу сердечную записку.) Или стиральную машину за 650 долларов, которую вы купили для нуждающегося друга. На самом деле, вы можете сделать много пожертвований, прежде чем вам придется платить налоги на ваши подарки.

На 2022 год освобождение от налога на подарки составляет 16 000 долларов США на каждого получателя.

1 Это означает, что если бы у вас были деньги, вы могли бы достать свою чековую книжку и выписать чеки на 16 000 долларов своей маме, брату, сестре, своим новым лучшим друзьям (у вас будет много «друзей», если вы начнете давать свободные деньги), и вам не придется платить налог на дарение.

Любой подарок сверх исключения облагается налогом, но из этого правила есть исключения, о которых мы поговорим чуть позже.

Налоги не должны быть такими сложными. Свяжитесь с налоговым консультантом RamseyTrusted.

Итак, давайте подробнее рассмотрим, что вам нужно знать, когда речь идет о подарках и налогах, чтобы вы были готовы к работе, когда вы живете и жертвуете, как никто другой.

Что считается подарком?

Ну, обо всем по порядку. Прежде чем углубляться в тонкости налогового кодекса, давайте посмотрим, что такое подарок. Это не просто пачка денег, которую вы дали своему сыну, чтобы помочь ему купить велосипед. Это может быть стопка денег, которую вы потратили на свадьбу своей дочери. Или та машина, которую дедушка купил Джуниору на окончание школы.

По сути, любой актив — наличные деньги или имущество, — который вы прямо или косвенно отдаете кому-то, не получая взамен чего-то равноценного (также известного как справедливая рыночная стоимость), считается подарком, согласно IRS. Вот так. Все, что кто-то преподнесет вам в качестве подарка, потенциально может стать для дяди Сэма первопроходцем.

Вот так. Все, что кто-то преподнесет вам в качестве подарка, потенциально может стать для дяди Сэма первопроходцем.

Например, если вы одолжите другу 5000 долларов без взимания процентов, правительство скажет, что это подарок. (Это также плохая идея — вы не хотите превращать свою дружбу в отношения с банком, играя с кредитами!) Как насчет того, чтобы простить кредит в далеком прошлом? Подарок. Благословение друга наличными, чтобы помочь ему пережить трудные времена. Да, это тоже подарок.

Если вы подарите кому-то подарок на сумму, превышающую лимит исключения в размере 16 000 долларов США, вы будете нести ответственность за уплату налога на подарок. В некоторых случаях вы можете принять специальные меры, чтобы получатель платил налог вместо этого, но это довольно редко.

Годовое исключение подарков

Как мы упоминали ранее, годовой лимит исключения (предел для необлагаемых налогом подарков) составляет колоссальные 16 000 долларов США на человека в год на 2022 год (это 17 000 долларов США для подарков, сделанных в 2023 году 2 ). Таким образом, даже если вы делаете возмутительные пожертвования, вам не придется подавать декларацию о налоге на дарение, если только вы не превысите эти ограничения.

Таким образом, даже если вы делаете возмутительные пожертвования, вам не придется подавать декларацию о налоге на дарение, если только вы не превысите эти ограничения.

Когда вы даете больше , чем 16 000 долларов одному человеку в течение календарного года, этот танец становится немного сложнее.

Предположим, вы хотите помочь своей дочери купить ее первый дом, поэтому вы выписали ей чек на 32 000 долларов. Чтобы выяснить, сколько облагается налогом, вы должны вычесть из общей суммы ежегодные исключения в размере 16 000 долларов США. В этом случае оставшиеся 16 000 долларов облагаются налогом. Таким образом, хотя вы должны были бы подать декларацию о налоге на дарение, вы будете нести ответственность за налоги только на 16 000 долларов США из 32 000 долларов США — или вы можете применить это к исключению вашего пожизненного подарка (подробнее об этом через минуту).

И в качестве дополнительного бонуса, если вы состоите в браке, каждый из супругов имеет право на исключение в размере 16 000 долларов США. Итак, глядя на тот же пример, вы и ваш супруг могли бы дать вашей дочери по 16 000 долларов на общую сумму 32 000 долларов, не превышая годовой лимит.

Итак, глядя на тот же пример, вы и ваш супруг могли бы дать вашей дочери по 16 000 долларов на общую сумму 32 000 долларов, не превышая годовой лимит.

Исключение налога на дарение на всю жизнь

Еще один способ обойти налог на дарение — это освобождение от налога на дарение на всю жизнь. Это общая сумма — 12,06 миллиона долларов на 2022 год — которую вы можете отдать без уплаты налогов в течение всей своей жизни сверх ежегодного исключения налога на дарение. 3 Исключение удваивается до 24,12 миллиона долларов для супружеских пар.

Пожизненное освобождение от налога на дарение делится с налогом на наследство, а это означает, что чем больше денег вы отдадите сверх годового исключения, тем меньше денег вы сможете оставить своим наследникам без уплаты налогов после своей смерти. Но 12,06 миллиона долларов — это такой большой порог, что большинство из нас никогда его не достигнет.

Вспомните наш первый пример: вы хотите отдать своей дочери 32 000 долларов за дом. Первые 16 000 долларов будут бесплатными и не облагаются налогами. На оставшиеся 16 000 долларов вам нужно будет подать декларацию о налоге на дарение, но вам не нужно платить налоги с этих дополнительных денег. Вы можете применить эту сумму к пожизненному исключению. В этом случае вы просто вычтете 16 000 долларов из своего предела жизни в 12,06 миллиона долларов, и у вас останется 12,044 миллиона долларов для работы.

Первые 16 000 долларов будут бесплатными и не облагаются налогами. На оставшиеся 16 000 долларов вам нужно будет подать декларацию о налоге на дарение, но вам не нужно платить налоги с этих дополнительных денег. Вы можете применить эту сумму к пожизненному исключению. В этом случае вы просто вычтете 16 000 долларов из своего предела жизни в 12,06 миллиона долларов, и у вас останется 12,044 миллиона долларов для работы.

Так зачем же налоговая декларация, если можно просто исключить налог на дарение? Это просто способ для IRS отслеживать ваш пожизненный предел исключения. Чем больше вы избавились от пожизненного исключения, тем меньше у вас останется, чтобы защитить свое имущество от налогов в будущем. Если вы думаете, что ваше поместье превысит этот пожизненный предел — если это так, хорошо для вас! — тогда, возможно, имеет смысл идти вперед и платить налоги с подарков сейчас, чтобы вы могли защитить свое имущество позже.

Какими бы замечательными ни были подарки, они все же могут вызвать некоторую путаницу, поэтому обязательно обратитесь к налоговому профессионалу. Таким образом, вы можете быть спокойны, зная, что рядом с вами есть кто-то, кто поможет убедиться, что вы делаете правильные звонки в вашей ситуации.

Таким образом, вы можете быть спокойны, зная, что рядом с вами есть кто-то, кто поможет убедиться, что вы делаете правильные звонки в вашей ситуации.

Какая ставка налога на подарки в 2022 году?

Если вам удастся использовать все ваши льготы, возможно, вам действительно придется заплатить налог на дарение. Если это ваш случай, пристегнитесь — фактическая ставка налога на подарки может варьироваться от 18% до 40% в зависимости от суммы, которую вы дарите. 4 Это точно не мелочь!

И небольшое предупреждение: закон о налоговой реформе 2018 года удвоил пожизненное освобождение до 2025 года, но в 2026 году оно должно вернуться к уровню до 2018 года и составлять около 5 миллионов долларов. 5

Важно помнить, что ставки налога на подарки могут меняться — и меняться часто, — поэтому всегда убедитесь, что вы работаете со специалистом по налогам, чтобы у вас была самая актуальная информация.

Что можно исключить из подарков?

Хотя технически большинство подарков облагаются налогом, есть несколько исключений из этого правила.

- Подарки физическим лицам, которые не превышают ежегодное исключение на календарный год (16 000 долларов США по состоянию на 2022 год).

- Школьное обучение или медицинские расходы, которые вы оплачиваете за кого-то (при условии, что эти платежи поступают непосредственно образовательным и медицинским учреждениям, а не физическому лицу).

- Подарки вашему супругу на любую сумму если он является гражданином США. Если они , а не граждане, годовой предел исключения составляет 164 000 долларов США на 2022 год9.0017 6

- Подарки политической организации.

Говоря о подарках, важно отметить, что только некоторые виды подарков могут быть вычтены из вашего налогооблагаемого дохода — обычно это подарки, переданные в пользу соответствующей благотворительной организации, называемые благотворительными пожертвованиями.

Правильно рассчитывайте налоги

Налоги могут немного усложнить процесс вручения подарков, но помните: нет ничего лучше ощущения, когда даришь подарок тому, кто в нем нуждается! Щедрые люди также являются более счастливыми и довольными людьми. Когда вы благословляете других, вы также благословляете себя. Есть несколько налоговых соображений, которые следует учитывать при дарении, но пусть это вас не смущает!

Мы знаем, что налоги могут быть сложными и запутанными. Если у вас относительно простая декларация и вы хотите использовать надежное и экономичное налоговое программное обеспечение, ознакомьтесь с Ramsey SmartTax.

Если вы не уверены, что делать с подарками, или в любой другой налоговой ситуации, мы вас поддержим. Свяжитесь с уполномоченным местным поставщиком налоговых услуг (ELP) (ELP) , чтобы убедиться, что все ваши базы покрыты, и устранить неопределенность. ELP пользуются доверием RamseyTrusted и не торопятся, чтобы узнать вас и ваше финансовое положение, чтобы они могли помочь вам с уверенностью подать налоговую декларацию!

Найдите специалиста по налогам уже сегодня!

Об авторе

Ramsey Solutions

С 1992 года компания Ramsey Solutions стремится помочь людям восстановить контроль над своими деньгами, накопить богатство, развить свои лидерские качества и улучшить свою жизнь за счет личного развития. Миллионы людей воспользовались нашими финансовыми советами благодаря опубликованным 22 книгам (включая 12 национальных бестселлеров). Ramsey Press, а также два синдицированных радиошоу и 10 подкастов, которые еженедельно слушают более 17 миллионов человек.

Учить больше.

Миллионы людей воспользовались нашими финансовыми советами благодаря опубликованным 22 книгам (включая 12 национальных бестселлеров). Ramsey Press, а также два синдицированных радиошоу и 10 подкастов, которые еженедельно слушают более 17 миллионов человек.

Учить больше.

Подайте налоговую декларацию через Trusted Pro

Свяжитесь с профессионаломПодайте налоговую декларацию с помощью Trusted Pro

Нужна помощь с уплатой налогов круглый год? Налоговые специалисты RamseyTrusted могут помочь.

Свяжитесь с профессионалом

Подать заявку на уплату налогов с помощью Trusted Pro

Нужна помощь с уплатой налогов круглый год? Налоговые специалисты RamseyTrusted могут помочь.

Свяжитесь с профессионалом

Налог на наследство и пожизненное дарение

Когда вы передаете кому-либо активы — будь то наличные деньги, акции или автомобиль — правительство может захотеть узнать об этом и, возможно, даже захотеть собрать некоторые налоги. К счастью, большая часть ваших подарков или имущества не подлежит налогообложению, и существует множество способов освободить имущество от налогов, в том числе следующие:

К счастью, большая часть ваших подарков или имущества не подлежит налогообложению, и существует множество способов освободить имущество от налогов, в том числе следующие:

- Использование ежегодного исключения налога на дарение

- Использование пожизненного дарения и освобождение от налога на имущество

- Прямые платежи медицинским и образовательным учреждениям от имени близкого человека

В общем, лучше дарить имущество своим близким при жизни, а не после смерти. Дарение сегодня позволяет вашим близким сразу же воспользоваться вашими подарками, а вам доставляет удовольствие видеть, как ваши подарки улучшают их жизнь. Кроме того, эти подарки могут расти в цене в их руках, а не в ваших, что помогает уменьшить ваше налогооблагаемое имущество.

Как работает «исключение» налога на дарение

В настоящее время вы можете подарить любому количеству людей до 16 000 долларов США каждому в течение одного года без облагаемого налогом подарка (32 000 долларов США для супругов, «разделивших» подарки) — по сравнению с 15 000 долларов США в 2021 году. Получатель обычно не должен платить налоги и не имеет сообщить о подарке, если он не исходит из иностранного источника.

Получатель обычно не должен платить налоги и не имеет сообщить о подарке, если он не исходит из иностранного источника.

Однако, если ваш подарок кому-либо в течение года превышает 16 000 долларов США, вы должны сообщить об этом в налоговой декларации о дарении (форма IRS 709).). Супруги, разделяющие подарки, должны всегда подавать Форму 709, даже если они не облагаются налогом. Как только вы даете больше, чем годовое освобождение от налога на дарение, вы начинаете съедать свое пожизненное освобождение от налога на дарение и имущество.

Как работает «освобождение» от налога на дарение и имущество

Как действует «освобождение» от налога на дарение и имущество

С принятием Закона о сокращении налогов и занятости (TCJA) освобождение от налога на дарение и имущество значительно увеличилось. В приведенной ниже таблице показаны текущие налоговые ставки и уровни освобождения от налога на дарение и наследство:

| 40% | 5,49 млн долларов* | 12,06 млн долларов* |

С принятием Закона о сокращении налогов и занятости (TCJA) освобождение от налога на дарение и имущество значительно увеличилось. В приведенной ниже таблице показаны текущие налоговые ставки и уровни освобождения от налога на дарение и наследство:

В приведенной ниже таблице показаны текущие налоговые ставки и уровни освобождения от налога на дарение и наследство:

- Раскрытие информации

* Ежегодно корректируется с учетом инфляции

Освобождение в размере 12,06 млн. долл. США распространяется на подарки и налоги на наследство вместе взятые — любая часть освобождения, которую вы используете для подарков, уменьшит сумму, которую вы можете использовать для налога на наследство. IRS называет это «единым кредитом». Каждый даритель (лицо, делающее подарок) имеет отдельное пожизненное освобождение, которое можно использовать до уплаты любого налога на подарок из собственного кармана. Кроме того, пара может объединить свои льготы, чтобы получить общую сумму освобождения 24,12 миллиона долларов.

Есть одно большое предостережение, о котором следует помнить: исключение в размере 12,06 млн долларов является временным и применяется только к налоговым годам до 2025 года. Если Конгресс не сделает эти изменения постоянными, после 2025 года освобождение вернется к освобождению в размере 5,49 млн долларов (с поправкой на инфляцию). ). Итак, вот большой вопрос: если это новое исключение исчезнет после 2025 года, как вы сможете воспользоваться им до этого?

Если Конгресс не сделает эти изменения постоянными, после 2025 года освобождение вернется к освобождению в размере 5,49 млн долларов (с поправкой на инфляцию). ). Итак, вот большой вопрос: если это новое исключение исчезнет после 2025 года, как вы сможете воспользоваться им до этого?

Как заблокировать новое освобождение

Для большинства людей освобождение от налога на дарение и имущество позволит безналоговую передачу богатства от одного поколения к другому. Для тех, кто приобрел достаточно состояния, чтобы превзойти освобождение от налога на дарение и имущество, есть несколько стратегий, которые могут зафиксировать освобождение в размере 12,06 миллиона долларов.

Самый простой способ — подарить свои активы близким сейчас, а не ждать своей смерти. Если у вас есть средства, передача активов сейчас имеет два преимущества. Во-первых, вы увидите, как ваши близкие получают выгоду от ваших подарков. Во-вторых, подаренные активы могут увеличиться в цене для ваших близких и уменьшить ваше налогооблагаемое имущество.

Например, если бы вы сегодня отдали своим детям все 12,06 миллиона долларов, эти деньги со временем могли бы вырасти. При гипотетических темпах роста инвестиций в 5% в год в течение 10 лет этот подарок в размере 12,06 млн долларов может в конечном итоге стоить более 19,64 млн долларов, и ваши близкие получат всю сумму без налогов на дарение или наследство.

С другой стороны, если вы сохранили эти активы и умерли через 10 лет, большая часть из 19,64 млн долларов будет облагаться налогом по ставке 40%. Кроме того, через 10 лет освобождение от налога на дарение и имущество, вероятно, вернется к более низкому уровню в 5,49 доллара.миллионная сумма (для дат после 2025 года). Это может привести к тому, что вашему имуществу придется заплатить более 4,9 миллиона долларов в виде федеральных налогов, в результате чего вашим наследникам останется около 14,74 миллиона долларов после уплаты налогов, а не 19,64 миллиона долларов, если вы сделаете подарок раньше. 1

Обеспечение того, чтобы ваши подарки использовались и управлялись должным образом

Когда речь заходит о ранней раздаче активов, многих беспокоит то, что иногда человек, получающий подарок, может быть не готов взять на себя ответственность за управление такой большой суммой денег. Хорошим примером этого является большая сумма денег, подаренная маленькому ребенку или подростку. Один из способов передать эти активы, но обеспечить их защиту от неправомерного использования, — передать их в безотзывный траст и сделать ребенка или подростка бенефициаром.

Хорошим примером этого является большая сумма денег, подаренная маленькому ребенку или подростку. Один из способов передать эти активы, но обеспечить их защиту от неправомерного использования, — передать их в безотзывный траст и сделать ребенка или подростка бенефициаром.

Этот метод позволяет установить правила траста и определить, как будут инвестироваться и распределяться активы. Например, вы можете создать траст, который предусматривает, что бенефициар может иметь доступ только к доходу, полученному от активов, или вы можете установить определенные правила, например, требование, чтобы бенефициар закончил колледж, прежде чем получит доступ к средствам в траст.

Существует множество вариантов структурирования траста, и в каждом штате действуют свои правила. Если вы хотите узнать больше о различных доступных вариантах, найдите время, чтобы встретиться с адвокатом или налоговым специалистом в вашем регионе.

Другие способы отдать такс-фри

Вы также можете совершать неограниченные платежи непосредственно поставщикам медицинских услуг или образовательным учреждениям от имени других лиц для оплаты квалифицированных расходов, не подвергаясь налогооблагаемому подарку и не влияя на исключение подарка на сумму 16 000 долларов США. Этот метод — отличный способ выручить близкого человека с большими медицинскими счетами от болезни или помочь оплатить образование члена семьи.

Этот метод — отличный способ выручить близкого человека с большими медицинскими счетами от болезни или помочь оплатить образование члена семьи.

Например, вы хотели оплатить обучение вашей внучки в размере 50 000 долларов за получение степени доктора медицины. Вы можете заплатить университету напрямую за ее обучение и при этом дать ей дополнительные 16 000 долларов, не облагаемые налогом. Эта стратегия уменьшает ваше налогооблагаемое имущество и помогает сохранить пожизненное освобождение от дарения и имущества.

Как минимизировать налоги для получателей

Одна вещь, которую следует помнить об активах, которые вы дарите, это то, что ваша базовая стоимость будет передана получателю. Таким образом, если этот актив значительно вырос в цене до подарка, получатель может получить существенную налогооблагаемую прибыль при продаже этого актива. С другой стороны, высоко оцененные активы, которые получены как часть недвижимости, обычно получают «шаг вверх» в базисе (сбрасывая базовую стоимость по текущей рыночной ставке), что означает, что можно избежать налогооблагаемой прибыли, если актив продал вскоре после получения.

Короче говоря, вам нужно тщательно выбирать, какие активы вы дарите, чтобы свести к минимуму влияние налогов. В общем, наличные деньги и активы с низкой стоимостью лучше подходят для подарков, в то время как высоко оцененные активы лучше передать как часть вашего имущества.

Напоследок несколько предостережений

- Подарки на всю жизнь могут стать отличной стратегией, если вы оставите себе достаточно средств на жизнь.

- Чтобы подарок засчитывался, он должен быть полной и безотзывной передачей.

- В этой статье основное внимание уделяется последствиям федерального налогообложения для дарения и поместья. В зависимости от того, где вы живете, могут возникнуть налоговые последствия для ваших подарков и имущества.

Найдите время, чтобы встретиться со специалистом по налоговому и имущественному планированию, чтобы убедиться, что ваши планы подарков и наследства хорошо продуманы и должным образом реализованы. Как и в случае любой стратегии налогового планирования, всегда существует вероятность того, что Конгресс может изменить законы, касающиеся освобождения от налога на дарение и имущество. Вы захотите пересматривать свою стратегию в отношении подарков и недвижимости каждый год, чтобы убедиться, что ваши планы по-прежнему актуальны с учетом вашего финансового положения или изменений в налоговом законодательстве.

Как и в случае любой стратегии налогового планирования, всегда существует вероятность того, что Конгресс может изменить законы, касающиеся освобождения от налога на дарение и имущество. Вы захотите пересматривать свою стратегию в отношении подарков и недвижимости каждый год, чтобы убедиться, что ваши планы по-прежнему актуальны с учетом вашего финансового положения или изменений в налоговом законодательстве.

1 Расчеты предполагают, что предыдущее исключение в размере 5,49 млн долларов США будет скорректировано с учетом инфляции, которая оценивается в 3% в год, что приведет к освобождению в размере 7,38 млн долларов США через 10 лет, начиная с 2022 года. Налогооблагаемое имущество составит 12,26 млн долларов США (19,64 млн долларов США минус 7,38 долларов США). миллионов), в результате чего налоги составили 4,9 миллиона долларов (12,26 миллиона долларов, умноженные на 40% налоговую ставку).

Узнайте о налоговых стратегиях.

похожие темы

Налоги Планирование налогов Финансовое планирование

Эта информация не предназначена для замены конкретных индивидуальных налоговых, юридических или инвестиционных консультаций.